お金を借りる方法32選!フローチャートで最適な借り方を解説

更新日:2026/01/08

「今すぐお金を借りたいけど、どこから借りればいいのかわからない・・・」

「今すぐお金を借りたいけど、どこから借りればいいのかわからない・・・」

「どうせなら低めの金利で借りたいけど、どうすればいい?」

「審査なしでお金を借りる方法はある?」

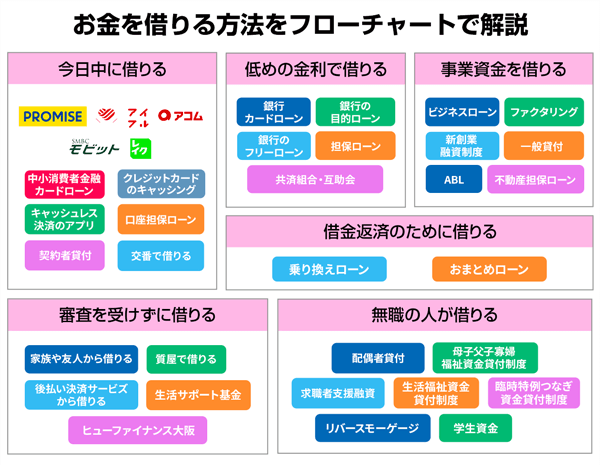

この記事では、上記のような悩みや疑問を解決するため、お金を借りる方法を32種類紹介していきます。

とはいえすべての方法に目を通す必要はありません。

みなさんに最適なお金を借りる方法がすぐにわかるよう、フローチャートを作成したので安心してください。

まずは以下の6つの中から、自分の希望に最も近い項目を選んでください。

それぞれの項目では、みなさんの希望や状況をさらに深堀していきながら、最適なお金の借り方をご紹介していきます。

この記事を読めば、みなさんの希望にピッタリはまるお金の借り方がわかりますよ。

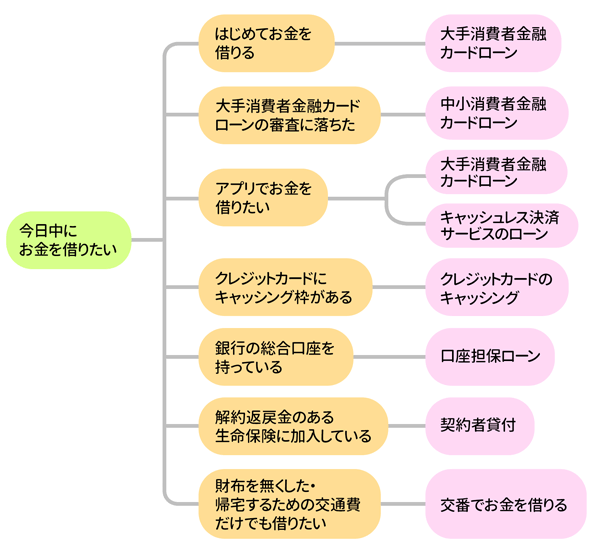

まずは今日中にお金を借りたい方におすすめな、お金を借りる方法を紹介します。

その後トヨタファイナンシャルサービス証券、コスモ証券などで債券の引き受けやデリバティブ商品の組成などに従事した。2012年にFPおよび行政書士として独立。

相続、遺言や海外投資などの分野に強みを持つ。2017年 日本FP協会 「くらしとお金の相談室相談員」 2018年 日本FP協会 「広報スタッフ」【保有資格の詳細】行政書士CFP®日本証券アナリスト協会認定アナリストプライマリープライベートバンカー

- 今日中にお金を借りる方法7選

- はじめてお金を借りるなら大手消費者金融カードローンが最適

- バレずにお金を借りたいならアプリで借りるのが最適

- 大手消費者金融カードローンの審査に落ちたなら中小消費者金融

- クレジットカードにキャッシング枠があるならキャッシング

- 銀行の総合口座を持っているなら預金担保自動貸付け

- 解約返戻金のある生命保険に加入しているなら契約者貸付

- 財布を失くした・交通費が足りないだけなら交番でお金を借りる

- 今すぐお金を借りるためのコツ

- 低めの金利でお金を借りる方法5選

- 低めの金利で借り入れを急ぐなら銀行カードローン

- 借入金の使い道が決まっているなら銀行の目的ローン

- 借入金の使い道が決まっていないなら銀行のフリーローン

- 担保にできる動産・不動産があるなら担保ローン

- 公務員として働くなら共済組合や互助会から借りる

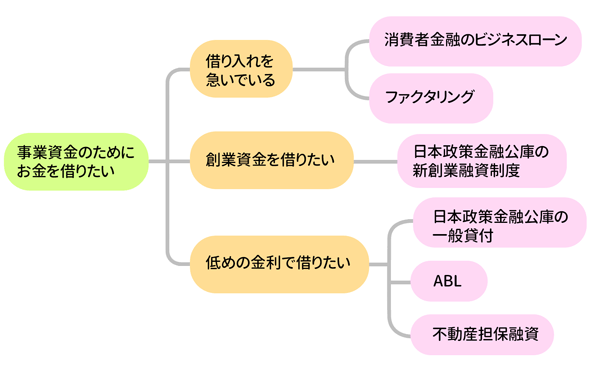

- 事業資金を調達するためにお金を借りる方法6選

- 事業資金の借入を急ぐならビジネスローン

- 売掛債権があるならファクタリングで資金調達

- 創業資金を借りるなら日本政策金融公庫の新創業融資制度

- 低めの金利で運転資金を借りるなら日本政策金融公庫の一般貸付

- 流動資産を担保にできるならABL

- 不動産を担保にできるなら不動産担保融資

- 借金を返すためにお金を借りる方法2選

- お金を借りるための審査に通過する方法

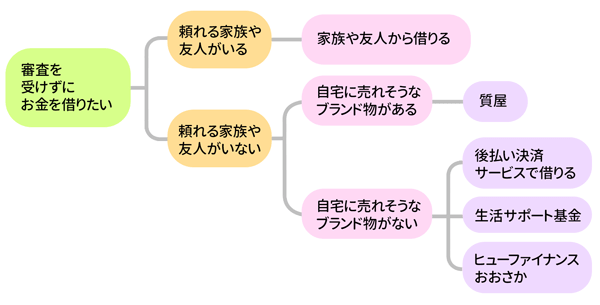

- 審査を受けずにお金を借りる方法5選

- 無職の人がお金を借りる方法7選

- 絶対に利用してはいけないお金の借り方3選

- お金を借りる以外の方法でお金を調達する方法

- まとめ

今日中にお金を借りる方法7選

みなさんの希望や条件に最適な、今日中にお金を借りる方法は以下の7つです。

| 希望・条件 |

お金を借りる方法 | |

|---|---|---|

| カードローンに抵抗がない | はじめてお金を借りる | 大手消費者金融カードローン |

| バレずにお金を借りたい | 大手消費者金融カードローン | |

| キャッシュレス決済サービスのローン | ||

| 大手消費者金融カードローンの審査に落ちた | 中小消費者金融 | |

| カードローンに抵抗がある | クレジットカードにキャッシング枠がある | クレジットカードのキャッシング |

| 銀行の総合口座を持っている | 預金担保融資 | |

| 解約返戻金のある生命保険に加入している | 契約者貸付 | |

| 財布を失くした・帰宅するための交通費だけ借りたい | 交番でお金を借りる(公衆接遇弁済費) | |

上記で紹介したお金を借りる方法は、どれも最短即日融資が可能な方法です。

ご自身の希望や条件と照らし合わせて、もっとも適したお金を借りる方法を選択してください。

では大手消費者金融カードローンから、順番に解説していきます。

はじめてお金を借りるなら大手消費者金融カードローンが最適

「今すぐお金を借りる必要があるものの、はじめてお金を借りる」という方には、大手の消費者金融カードローンがおすすめです。

大手消費者金融カードローンとは、以下5つのカードローンのことを言います。

| カードローン名 | 融資スピード※ | 金利(実質年率) | 無利息期間 |

|---|---|---|---|

| プロミス | 最短3分 | 年2.5%~18.0% | 初回借入日の翌日から最大30日間 |

| アイフル | 最短18分 | 年3.0%~18.0% | 初回契約日の翌日から最大30日間 |

| アコム | 最短20分 | 年2.4%~17.9% | 初回契約日の翌日から最大30日間 |

| SMBCモビット | 最短15分 | 年3.0%~18.0% | なし |

| レイク | Web申込なら最短15分融資も可能 | 年4.5%~18.0% |

|

※ 各社の融資スピードは、申込の時間や曜日、審査によってご希望に添えない場合があります。

はじめてお金を借りる方に、大手消費者金融カードローンをおすすめする理由は以下のとおり。

- 利用者数が多い

- はじめての契約で無利息期間サービスがある

- 銀行グループの会社が多く安心

大手消費者金融カードローンは、多くの方が利用してきた金融商品です。

なかでもアコムは、これまで170万人以上の方が利用されています。

また大手消費者金融カードローンには、はじめてカードローンと契約した人限定の無利息期間サービスがあります。

| 消費者金融カードローン | 無利息期間 |

|---|---|

| レイク |

|

| プロミス | 初回借入日の翌日から30日間無利息 |

| アイフル | 初回契約日の翌日から30日間無利息 |

| アコム | 初回契約日の翌日から30日間無利息 |

加えて大手消費者金融カードローンは、大手銀行と同じグループ会社であることが多く、安心して利用できるローンサービスです。

| 大手消費者金融名 | グループ名 | 同じグループの銀行名 |

|---|---|---|

| プロミス | SMBCグループ | 三井住友銀行 |

| SMBCモビット | ||

| アコム | 三菱UFJフィナンシャル・グループ | 三菱UFJ銀行 |

| レイク | 新生フィナンシャルグループ | SBI新生銀行 |

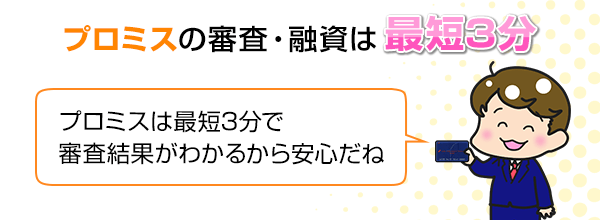

最短3分審査&最短3分融資のプロミス

プロミスは、大手消費者金融カードローンの中でも最速の、最短3分審査と最短3分融資を明言しているカードローン。

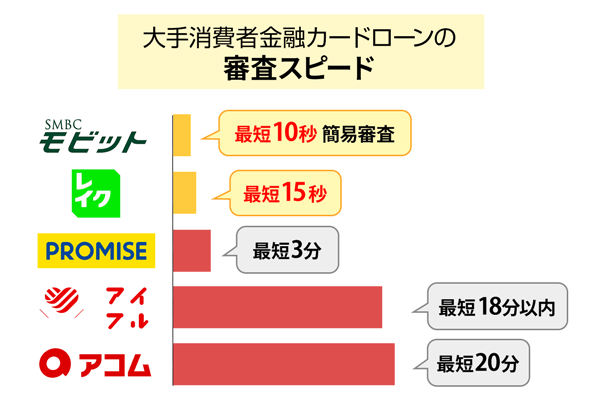

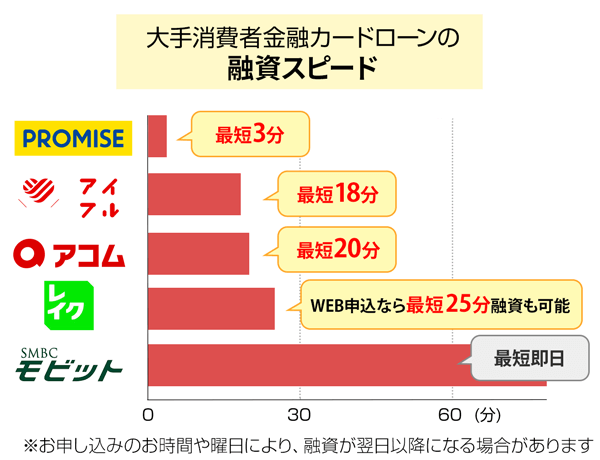

大手消費者金融カードローンの審査スピードと、融資スピードを比較した結果が以下の通りです。

ちなみにアトムくん編集部の高山も、プロミスで即日融資を実現しています。

またプロミスは、他の大手消費者金融カードローンよりも、上限金利が低めに設定されています。

| カードローン名 | 金利(実質年率) |

|---|---|

| プロミス | 年2.5%~18.0% |

| アイフル | 年3.0%~18.0% |

| アコム | 年2.4%~17.9% |

| SMBCモビット | 年3.0%~18.0% |

| レイク | 年4.5%~18.0% |

はじめてカードローンに申し込んだときは、上限金利が適用されることが多いため、少しでもお得にお金を借りたいならプロミスがおすすめです。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円※1 | 年2.5%~18.0% | 最短3分※2 | 最短3分※2 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※3 | 原則、電話の在籍確認なし |

- プロミス

がおすすめな方 - プロミス

が不向きな方

- 審査通過に不安がある方

- 在籍確認の電話を避けたい方

- 最短3分で借りたい方

※お申込み時間や審査によりご希望に添えない場合がございます。 - 本審査前に借入額を知りたい方

- 無利息期間を活用したい方

※1 限度額50万円以内なら収入証明書不要。

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 お申し込み時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。

※3 高校生(定時制高校生含む)はお申し込みできません。

※3 18、19歳の方は契約にいたりづらい可能性があります。

最短10分で申込完了!最短18分で借りられるアイフル

アイフルは業界トップクラスの融資スピード(最短18分融資)を誇るカードローンです。

実際に筆者が申し込んだ際も、申込開始から契約完了までにかかった時間は、わずか31分でした。

また融資スピードが早いだけでなく、申込手続きにかかる時間が短いのも特徴です。

田中

加えてアイフルでは2020年12月27日(日)より、原則24時間365日、最短10秒の即時振込融資がスタート。

スピーディーな融資を実現させたいなら、アイフルに申し込めば間違いありません。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円※ | 年3.0%~18.0% | 最短18分 | 最短18分 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

- アイフル

がおすすめな方 - アイフル

が不向きな方

- 20代・30代の方

- 誰にもバレずに借りたい方

- 今すぐお金を借りたい方

- 在籍確認されたくない方

- 無利息期間を活用したい方

※お申込み時間や審査状況によりご希望に添えない場合があります。

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

利用者数170万人以上のアコム

「消費者金融カードローンの審査に通過できるか不安だ・・・」という方は、累計利用者数の多いアコムに申し込むのがおすすめ。

「はじめての♪アコム♪」でおなじみのアコムは、はじめてカードローンを利用する人に選ばれているため、これまで170万人以上の方に利用されています。

「多くの人が利用しているカードローンのほうが安心」という方には、アコムがおすすめです。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年2.4%~17.9% | 最短20分※1 | 最短20分※1 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※2 | ※3 |

- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

※1 お申し込み時間や審査によりご希望に沿えない場合があります。

※2 10代申込不可。

※3 原則、電話での確認はせずに書面やご申告内容での確認を実施。

無利息期間が選べるレイク

レイクは、選べる無利息期間があるカードローンです。

借入金額の5万円まで最大180日間無利息になるなど、少額融資の際の返済負担をグッと抑えられます。

レイクの選べる無利息は以下のとおりです。

| 無利息期間 | 条件 | 無利息になる金額 | お得に利用できる人 |

|---|---|---|---|

| WEB申込限定60日間無利息 |

|

|

|

| 180日間無利息 |

|

|

|

| 30日間無利息 |

|

|

|

自分が借り入れしたい金額に応じて、最適な無利息期間を選んでください。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大500万円 | 年4.5%~18.0% | 最短15秒 | Webで最短15分融資も可能※ |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※一定の収入がある場合 |

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

書類で在籍確認できるSMBCモビット

SMBCモビットのWEB完結申込は、書類提出で在籍確認も可能なのカードローンです。

またSMBCモビットは公式サイトにて、即日融資を実現するための方法を公開しています。

その方法とは、SMBCモビットに申し込んだあとすぐ、モビットコールセンター(0120-03-5000)に電話連絡するという方法。

なおモビットコールセンターは、平日・土日祝問わず、9時〜21時まで営業しています。

SMBCモビットで即日融資を実現したいなら、申し込んだあとすぐ、モビットコールセンターに電話連絡してください。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年3.0%~18.0% | 最短10秒簡易審査 | 最短15分※ |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| 原則、電話連絡なし |

- SMBCモビット

がおすすめな方 - SMBCモビット

が不向きな方

- 30代~50代の方

- 原則、勤務先に電話連絡されたくない方

- 10秒で簡易審査結果を知りたい方

※申し込みの曜日、時間帯によっては、審査や融資が翌日以降となります。

バレずにお金を借りたいならアプリで借りるのが最適

どうしても今日中に、しかも誰にもバレずにお金を借りたいなら、アプリでお金を借りるのが最適です。

アプリでお金を借りる方法なら、スマートフォンのロックを解除されてアプリを開かれない限り、借入の事実が誰かにバレることはありません。

なお、お金を借りられるアプリには、消費者金融アプリとキャッシュレス決済アプリがあります。

おすすめは以下の8種類。

| 種類 | 商品名 |

|---|---|

| 消費者金融アプリ | プロミス |

| アイフル | |

| ORIX MONEY(オリックスマネー) | |

| キャッシュレス決済アプリ | LINEポケットマネー |

| dスマホローン | |

| au Pay スマートローン | |

| ファミペイローン |

順番に解説していきます。

電話連絡なしで借りられるプロミスのアプリローン

プロミスのアプリローンは、申し込みから借り入れ、返済までがすべてアプリで完結します。

カードローンとちがって、ローン専用のカードを持ち歩く必要がないため、カードを見られた借り入れがバレる心配も不要です。

さらにプロミスは、在籍確認の際、原則として勤務先に電話連絡していません。

そのためプロミスのアプリローンは、誰にもバレずにお金を借りたい方にピッタリです。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円※1 | 年2.5%~18.0% | 最短3分※2 | 最短3分※2 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※3 | 原則、電話の在籍確認なし |

- プロミス

がおすすめな方 - プロミス

が不向きな方

- 審査通過に不安がある方

- 在籍確認の電話を避けたい方

- 最短3分で借りたい方

※お申込み時間や審査によりご希望に添えない場合がございます。 - 本審査前に借入額を知りたい方

- 無利息期間を活用したい方

※1 限度額50万円以内なら収入証明書不要。

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 お申し込み時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。

※3 高校生(定時制高校生含む)はお申し込みできません。

※3 18、19歳の方は契約にいたりづらい可能性があります。

電話連絡なし&郵送物なしで借りられるアイフルアプリ

アイフルのスマホアプリなら、普段使っているスマートフォンを、アイフルのローンカードのように利用できます。

セブン銀行ATMやローソン銀行ATMを使った借り入れが、スマホアプリで可能になるため、ローンカードを発行する必要はありません。

つまりローンカードが自宅に送られてくることもないのです。

またアイフルは、原則として電話連絡なしで契約できます。

アプリのアイコンも複数用意されているので、アイコンを見られて借入がバレることもないでしょう。

田中

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円※ | 年3.0%~18.0% | 最短18分 | 最短18分 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

- アイフル

がおすすめな方 - アイフル

が不向きな方

- 20代・30代の方

- 誰にもバレずに借りたい方

- 今すぐお金を借りたい方

- 在籍確認されたくない方

- 無利息期間を活用したい方

※お申込み時間や審査状況によりご希望に添えない場合があります。

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

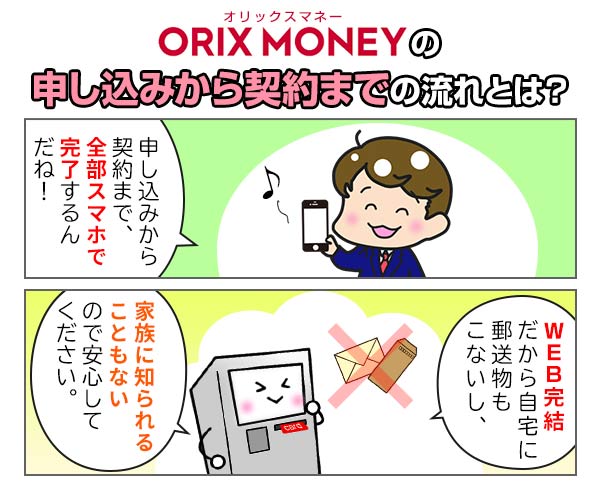

スマホ完結ローンのORIX MONEY

ORIX MONEY(オリックスマネー)は、申し込みから借り入れ、返済にいたるまでの手続きがすべてWeb上で完結するローンです。

ATMを使った借り入れ・返済も、セブン銀行のスマホATMを利用すればできるため、わざわざ借入専用のカード(ローンカード)を発行する必要がないのです。

加えて利用明細などの書類が、自宅に届くことはありません。

またオリックスマネーの在籍確認は、勤務先への電話連絡が困難な場合、別の方法に切り替えてくれます。

つまりオリックスマネーからお金を借りている事実が、誰にもバレずに利用できるのです。

「お金を借りていることを誰にも知られたくない・・・」という方も、安心して利用できますよ。

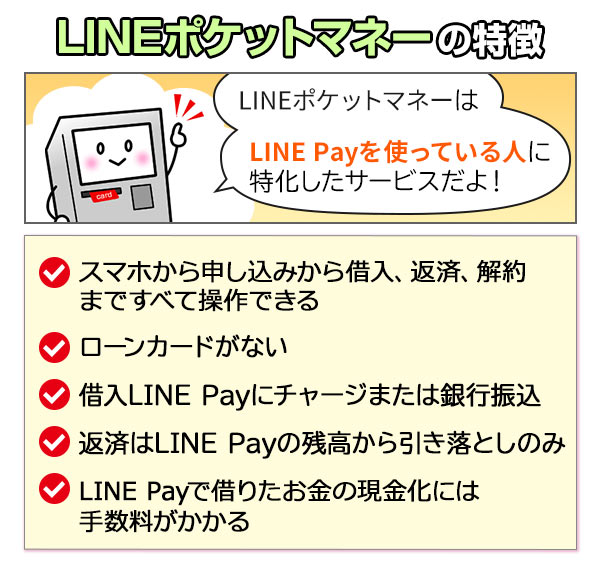

LINEでお金を借りられるLINEポケットマネー

LINEポケットマネーは、LINE株式会社の子会社であるLINE Credit株式会社が企画・運営している、無担保で利用可能なローンサービスです。

LINEポケットマネー

多くの人が普段から利用しているLINEのアプリからお金が借りられるのは、かなり便利ですよね。

LINEポケットマネーの特徴は以下のとおり。

LINEポケットマネーは、LINE Payユーザーが使いやすいように特化されており、普段からLINE Payを使っている方には使い勝手がいいローンです。

いっぽうで、現金で借り入れが必要な方にとっては、不便に感じることが多いかもしれません。

なおLINEポケットマネーの審査は、LINEの利用履歴も使用した独自の審査を実施しています。

ドコモユーザーは金利優遇されるdスマホローン

dスマホローンとは、NTTドコモが提供する、最短即日融資も可能なローンサービスです。

※最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※システムメンテナンス時間を除く。振込実施タイミングはご利用の金融機関により異なります。

最大の特徴は、ドコモが提供するその他のサービスの利用状況に応じて、最大で年3.0%の優遇金利が適用されること。

優遇金利が適用される条件は以下のとおりです。

| 優遇条件 | 優遇金利 |

|---|---|

| dカードの利用 | dカードGOLD:年1.5% dカード:年0.5% |

| ドコモ回線と契約 | 年1.0% |

| d払いの利用※1 | 年0.5% |

※優遇金利は毎月月末の情報に基づき判定し、翌月1日より適用

※各サービスの利用と紐づくdアカウントでdスマホローンにお申し込みいただく必要があります。

※優遇金利適用条件は公式サイトからご確認ください

※1 判定日の前月にd払い残高からのお支払いをした場合に金利を優遇

たとえばdカードGOLDと契約しているドコモ回線ユーザーが、判定日の前月にd払い残高から支払いしている場合、下限金利は年0.9%になります。

以下のとおり下限金利年0.9%は、消費者金融カードローンはもちろん、銀行カードローンよりも低い金利設定です。

| カードローン名 | 適用金利(実質年率) |

|---|---|

| dスマホローン | 年0.9%~17.9%※1 |

| プロミス | 年2.5%~18.0% |

| アイフル | 年3.0%~18.0% |

| アコム | 年2.4%~17.9% |

| SMBCモビット | 年3.0%~18.0% |

| レイク | 年4.5%~18.0% |

| 三菱UFJ銀行カードローン「バンクイック」 | 年1.4%~年14.6% |

| 楽天銀行スーパーローン | 年1.9%~14.5%(通常時) |

| 三井住友銀行カードローン | 年1.5%~14.5% |

| みずほ銀行カードローン | 年2.0%~14.0% |

※1 dカードGOLDと契約しているドコモ回線ユーザーが、判定日の前月にd払い残高から支払いしている場合の優遇金利

ドコモ回線を利用している方が即日融資を希望するなら、dスマホローンがおすすめですよ。

| 限度額 | 金利※審査による | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大300万円 | 優遇適用後金利:年0.9%~17.9% 基準金利:年3.9%~17.9% |

最短即日※1 | 最短即日※2 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※3 |

※1 最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※2 システムメンテナンス時間を除く。振込実施タイミングはご利用の金融機関により異なります。

※3 在籍のご確認のためお申込み時にご申告いただいた勤務先へお電話させて頂く場合がございます。

au Pay スマートローン

au Pay スマートローンは、au IDを持っている方なら、auと契約していなくても利用できるローンサービスです。

スマホ1台あれば、申し込みから借り入れまで、すべて完結できます。

なお申し込みの際は、au IDに登録された情報が自動で反映されるため、スピーディーな申し込みが可能です。

またau Pay スマートローンで借りたお金をau Pay 残高にチャージすれば、200円の利用ごとにPontaポイントが1ポイント貯まるため、お得に利用できます。

ただし審査対応時間は18時までなので、夜間の即日融資が難しいデメリットがあります。

ファミペイローン

ファミペイローンは、大手コンビニチェーンのファミリーマートの関連会社、ファミマデジタルワンが提供する融資サービスです。

申し込みから借り入れ、返済にいたるまで、すべての手続きがファミペイアプリで完結します。

またファミペイでは、ファミペイローンと契約している人限定のクーポンが配信されることも。

そのためファミリーマートのヘビーユーザーなら、ファミペイローンを使った最短即日融資をおすすめします。

ただしファミペイローンでは、平日土日ともに17時までしか審査対応を実施していません。

夜間の即日融資は対応できないことに注意が必要です。

大手消費者金融カードローンの審査に落ちたなら中小消費者金融

「今すぐお金を借りる必要があるけど、大手消費者金融カードローンの審査には落ちてしまった・・・」という方は、中小消費者金融の利用を検討してください。

一般的に中小消費者金融とは、プロミスとアイフル、アコム、レイク、SMBCモビット以外の消費者金融を指す言葉として使われています。

大手と同様に金融庁から貸金業者としての許認可を受けており、貸金業法という法律に基づいた貸付を行っているため、安心して利用できる金融機関です。

また中小消費者金融(街金)は、大手消費者金融で借り入れできなかった人の受け皿になっている側面があります。

銀行やノンバンクから借りられない人に貸すのが街金、急な資金需要にも対応するのが街金、債務者との距離感が近いのが街金です

つまり大手消費者金融で審査に落ちてしまった方でも、中小消費者金融なら借り入れできる可能性があるのです。

おすすめの中小消費者金融は以下のとおり。

- ダイレクトワン

- アムザ

- アロー

- フクホー

- エイワ

- フタバ

- セントラル

順番に解説していきます。

ダイレクトワン

ダイレクトワンは、スルガ銀行グループに属する消費者金融カードローンです。

スルガ銀行は、東海地方にて展開する銀行ですが、ダイレクトワンは全国対応。

Webからの申し込みで、最短即日融資も可能です。

また東京都・神奈川県・静岡県・山梨県・愛知県に構えるダイレクトワンの店舗では、最短30分融資にも対応しています。

店舗の情報は以下のとおりです。

| 店舗名 | 住所 | 電話番号 |

|---|---|---|

| ダイレクトプラザ | 静岡県掛川市駅前1-9 D-oneビル 4F | 0120-01-1125 |

| 沼津プラザ | 静岡県沼津市寿町1-5 スルガ銀行沼津セントラル支店 2F | 0120-33-8116 |

| 静岡プラザ | 静岡県静岡市葵区紺屋町8-8 D-oneビル 1F | 0120-55-3340 |

| 浜松プラザ | 静岡県浜松市中区砂山町328-11 ハママツエキナンスルガビル 5F | 0120-88-2525 |

| 甲府プラザ | 山梨県甲府市丸の内1-17-18 東山ビル 1F | 0120-71-3511 |

| 名駅プラザ | 愛知県名古屋市中村区名駅2-41-20 CK18名駅前ビル8階南号室 | 0120-71-7999 |

| 日本橋プラザ | 東京都中央区日本橋室町1-7-1 スルガ銀行 1F | 0120-12-4811 |

| 藤沢プラザ | 神奈川県藤沢市藤沢484-12 セントラルビルディング 4F | 0120-15-3336 |

| 小田原プラザ | 神奈川県小田原市栄町1-14-52 MANAXビル 1F | 0120-16-6622 |

上記の近くにお住まいなら、ダイレクトワンの店舗にて、最短30分融資を実現しましょう。

アムザ

アムザは福岡に本拠地を構える中小消費者金融です。

Web完結申込の場合は郵送物なし、保険証の提出で在籍確認するなど、柔軟な審査体制をとっています。

ただしアムザの審査対応時間は、平日の9時〜17時の間のみ。

そのため夜間の即日融資や、土日の即日融資には対応していません。

アロー

アローは、最短45分で審査完了をうたう中小消費者金融です。

専用アプリから申し込めば、書類提出もアプリで可能。

郵送物が自宅に届くことなく、Web完結で借り入れできます。

ただしアローでは、平日9時〜18時までにしか審査の対応をしていません。

土日に即日融資を希望する場合や、夜間に即日融資を希望する場合は、大手消費者カードローンに申し込みましょう。

エイワ

エイワは1970年に創業し、全国に25店舗を構える中小消費者金融です。

エイワの特徴は、対面での融資を重要視していること。

個別の事情をちゃんとヒアリングしてくれるので、他社の審査に落ちてしまった方も、借り入れできる可能性があります。

いっぽう、即日融資を求めているなら、来店しなければいけないことがデメリットに感じるかもしれません。

エイワの店舗は、平日9時から18時までしか営業していないからです。

Web申込で即日融資を実現させたいなら、最短15分以内で融資も可能な大手消費者カードローンに申し込むほうがおすすめです。

セントラル

セントラルは、全国のセブン銀行ATMでつかえるCカードを発行する、中小消費者金融カードローンです。

また全国19ヶ所に店舗を構えるなど、中小消費者金融の中でも利便性が高さで抜きんでています。

ただしセントラルで即日融資を受けるには、平日14時までに申し込みを完了させる必要があります。

上記の時間を過ぎると即日融資ができないため、平日の午前中には申し込んでおきましょう。

フタバ

フタバは1963年に誕生しており、消費者金融の中でも老舗と言える会社です。

中小消費者金融では数少ない、無利息期間のサービスが用意されています。

ただし即日融資を実現するには、平日16時までに審査に通過していなければなりません。

土日の即日融資はできないため、平日の午前中には申し込みを完了させておきましょう。

フクホー

フクホーは、1967年に創業した、歴史のある中小消費者金融です。

最短即日融資にも対応しており、24時間365日Web申込を受け付けています。

ただし最短即日融資は、平日15時までに契約完了することが条件。

そのためフクホーに申し込んだあと、契約書類をセブンイレブンのマルチコピー機から受け取り、14時までにはFAXで送信できるようにしておきましょう。

クレジットカードにキャッシング枠があるならキャッシング

自分が使っているクレジットカードのキャッシング枠を使えるのであれば、その枠を使って、審査なしで即日融資できるはずです。

ただしキャッシング枠があるクレジットカードでも、キャッシング枠を使える状態になっていない場合は、あらためて審査を受ける必要があります。

クレジットカードのキャッシング審査には、通常2〜3営業日を要するため、キャッシング枠が付帯していない状態で即日融資は難しいでしょう。

キャッシング利用可能枠の所定の審査には最短3営業日(通常1〜2週間)ほどの時間がかかります。

最短即日でキャッシングできるクレジットカードもある

通常であればキャッシング審査に2〜3営業日を有するなか、最短即日でキャッシング枠付きカードが発行できるクレジットカードがあります。

最短即日でキャッシングできるクレジットカードは以下のとおり。

| クレジットカード名 | 審査スピード |

|---|---|

| アコムACマスターカード | 最短20分 |

| セゾンインターナショナルデジタル | 最短5分でアプリにカード発行 ※オンラインキャッシング |

| エポスカード | 最短10分審査 ※8時00分~21時50分までに申し込んだ場合 |

なかでもおすすめは、アコムACマスターカードです。

アコムACマスターカードなら、はじめて契約した方限定で、初回借入日の翌日から最大30日間は無利息でキャッシングできますよ。

アコムACマスターカード

アコムACマスターカード

- 原則在籍確認なし

- 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

- 最短20分で審査結果がわかる※1

- 原則、在籍確認なし※2

- 自動契約機(むじんくん)で発行可能

※2 原則、電話での確認はせずに書面やご申告内容での確認を実施

※10代申込不可

銀行の総合口座を持っているなら預金担保自動貸付け

預金担保自動貸付けは、自身が定期預金で預けているお金を担保に、お金を借りる方法です。

定期預金を担保とするため、借り入れのための審査を受ける必要はありません。

たとえばゆうちょ銀行の貯金担保自動貸付けは、通常貯金の残高以上の金額を引き出すだけで、必要な金額を借り入れできます。

残高0円の状態でも、担保定額貯金や担保定期貯金を担保に10万円を引き出せる(借り入れられる)のです。

ゆうちょ銀行以外にも、以下の銀行では定期預金を担保とした自動貸付けを行っています。

| 銀行名<サービス名> | 限度額 | 金利 |

|---|---|---|

| 三菱UFJ銀行<総合口座貸越> | 担保定期預金額の90%(最大200万円) | 担保定期預金の約定利率に 年0.50%を上乗せした利率 |

| 三井住友銀行<総合口座貸越> | 定期預金と積立型預金等を担保に合算で最高200万円まで | 担保定期預金の約定利率に 年0.50%を上乗せした利率 |

| みずほ銀行<総合口座貸越> | 担保定期預金額の90%(最大200万円) | 担保定期預金の約定利率に 年0.50%を上乗せした利率 |

| りそな銀行<当座貸越> | 担保定期預金額の90%(最大200万円) | 担保定期預金の約定利率に 年0.50%を上乗せした利率 |

| イオン銀行<当座貸越> | 担保定期預金の合計額の90%(最大300万円) | 担保定期預金の約定利率に 年0.50%を上乗せした利率 |

| 住信SBIネット銀行<当座貸越> | 同一口座内にお預入れいただいている円定期預金残高の90%(最大200万円) | 年1.675% |

※銀行名<サービス名>をクリックすると、参照元の公式ページに移動します。

解約返戻金のある生命保険に加入しているなら契約者貸付

生命保険の契約者貸付とは、生命保険の解約返戻金を担保にして、お金を借りる方法です。

契約している生命保険の解約返戻金の7〜9割を借りられます。

解約返戻金とは、毎月支払う保険料の中に生存保険料が含まれている、積立型の生命保険(終身保険や養老保険など)を解約したときに支払われるお金のこと。

自分が積み立てたお金を担保にしてお金を借りる仕組みなので、借入のための審査はありません。

保険会社によっては、インターネットから申し込むことで、申し込んだその日の内にお金を借りられます。

即日で契約者貸付が利用できる保険会社は以下のとおりです。

※保険会社の名前をクリックすると、それぞれの公式サイトにある、契約者貸付に関するページにアクセスします

生命保険に加入している方は、契約者貸付でお金を借りられないか、加入している保険会社に確認してみましょう。

財布を失くした・交通費が足りないだけなら交番でお金を借りる

「財布を失くしてしまった・・・」

「帰宅するための交通費がどうしても足りない・・・」

上記のような状況なら、公衆接遇弁償費という制度を利用して、交番でもお金を借りられます。

交番でお金を借りられる条件は以下のとおりです。

- 外出先で所持金を盗まれ、又は遺失したものに対する交通費

- 行方不明者などの保護にあたり、応急的な措置に要する経費

- 行路病人の保護又は交通事故等による負傷者の救護にあたり、一時的応急措置に要する経費

- その他公衆接遇の適正を期するため必要とする経費

公衆接遇弁償費は上記の通り、使えるタイミングがかなり限られるうえに、貸してもらえる金額は1人につき1,000円が限度です。

本当に財布をなくしてしまった時以外は利用できないでしょう。

今すぐお金を借りるためコツ

「今すぐにでもお金を借りたい!」という方に最もおすすめな借入方法は、即日融資が可能なカードローンです。

即日融資が可能なカードローンで、今すぐお金を借りるためのコツは以下の5つ。

- 融資スピードを比較してカードローンを選ぶ

- 在籍確認の電話連絡がないカードローンを選ぶ

- 平日の午前中に申し込んでおく

- 10万円以内の少額融資を希望する

- 事前に申し込み~借り入れまでの流れを把握しておく

上記のコツを知っておけば、即日融資でお金を借りられる確率が2倍にも3倍にもなりますよ。

今すぐお金を借りるコツ1.融資スピードを比較してカードローンを選ぶ

即日融資を希望するなら、融資スピードを比較してカードローンを選びましょう。

最短20分以内にお金を借りられるカードローンは以下のとおりです。

| カードローン名 | 融資スピード※ |

|---|---|

| プロミス | 最短3分融資 |

| アイフル | 最短18分融資 |

| アコム | 最短20分融資 |

※各社の融資スピードは、お申し込みの時間や曜日、審査によってご希望に添えない場合があります

「どのカードローンを利用しようか迷う・・・」という方は、上記3つのカードローンの中から借入先を選んでください。

今すぐお金を借りるコツ2.在籍確認の電話連絡がないカードローンを選ぶ

カードローンの審査では、必ず在籍確認を実施しています。

そのため在籍確認なしでは、カードローンと契約できません。

在籍確認の方法は以下の3つ。

- 勤務先に電話連絡せず、独自の方法で在籍確認

- 書類提出で在籍確認

- 勤務先に電話連絡して在籍確認

上記のうち、もっともスピーディーに在籍確認が完了するのは、勤務先に電話連絡なしで在籍確認する方法です。

勤務先に電話連絡なしのカードローンは以下のとおり。

- プロミス

- アイフル

- アコム※原則、電話での確認はせずに書面やご申告内容での確認を実施

- SMBCモビット

- レイク

上記のカードローンなら、審査がスピーディーに完了するだけでなく、誰にもバレずに即日融資できる可能性が高いですよ。

今すぐお金を借りるコツ3.平日の午前中に申し込んでおく

今すぐお金を借りたいなら、平日の午前中にカードローンへ申し込んでおきましょう。

筆者がアイフルに申し込んだ際は、平日の午前中に申し込み、即日融資でお金を借りられました。

田中

平日の午前中に申し込めないとしても、申し込みが集中するタイミングで申し込むのは避けてください。

カードローンの申し込みが集中するタイミングは以下のとおりです。

- 平日の12時~13時

- 平日の夕方17時以降

- 土日祝日

今すぐお金を借りるコツ4.10万円以内の少額融資を希望する

今すぐお金を借りたいなら、少額融資を希望して申し込んでください。

少額融資を希望するほうが、本人確認書類のみの提出で即日融資できる可能性が高いからです。

借入希望額が高額になるほど、求められる返済能力が高くなり、審査に時間がかかります。

また借入希望額が50万円以上になると、収入証明書の提出が必要になります。

具体的には、「10万円を借りたい」と希望して申し込むのがおすすめです。

高山

高山の場合、プロミスが提示した利用限度額は32万円。

少ない金額で希望した場合でも、カードローン会社の判断によって、希望額より多めの利用限度額が設定される場合もあるので安心してください。

今すぐお金を借りるコツ5.事前に申し込み~借り入れまでの流れを把握しておく

今すぐお金を借りたいなら、カードローンに申し込んでから、実際にお金を借りるまでの流れを把握しておきましょう。

申し込みから借り入れまでの流れを把握しておけば、慌てることなくスムーズにお金を借りられるはずです。

申し込みから借り入れまでの流れがわかっていないと、思わぬアクシデントで、即日融資のチャンスを逃してしまう可能性があります。

カードローンで即日融資を実現する流れは以下のとおりです。

- 公式サイトから申し込む

- 申し込みのあとすぐカードローン会社に電話する

- 本人確認書類を提出する

- 審査結果と契約内容を確認する

即日融資の手順1.公式サイトから申し込む

即日融資を希望するなら、公式サイトからカードローンに申し込みましょう。

カードローンによっては、自動契約機や店頭窓口で申し込める場合もあります。

しかし、もっとも手軽に申し込めて、かつ時間のかからない申込方法は、公式サイトからのWeb申込です。

使い慣れたスマホなら、申込情報の入力もスムーズに完了しますよ。

即日融資の手順2.申し込みのあとすぐカードローン会社に電話する

公式サイトからカードローンへの申し込みが完了したら、申し込んだカードローン会社に電話してください。

「どうしても今日中にお金を借りたい」と伝えることで、審査の順番を優先してくれる可能性があるからです。

実際に筆者がアコムに申し込んだ際は、申し込んだあとすぐアコムに電話して、審査のタイミングを優先してもらいました

田中

また「勤務先に電話連絡されるのは困る」と相談すれば、在籍確認の方法を電話連絡から書類提出に切り替えてもらえる場合もあります。

即日融資でお金を借りたいなら、カードローンに申し込んだあとすぐ、カードローン会社に電話してください。

即日融資の手順3.本人確認書類を提出する

カードローンへの申し込みが完了すると、本人確認書類を提出するよう連絡があります。

以下の書類を手元に用意しておき、すぐに本人確認書類が提出できるようにしておいてください。

| 本人確認書類 ※いずれか1点 |

|

|---|

なおWeb申込の場合、本人確認書類の写真を撮影し、専用サイトにアップロードするだけで提出が完了します。

即日融資の手順4.審査結果と契約内容を確認する

本人確認書類を提出すると、本審査が行われます。

Web申込の場合、審査結果はメールで送られてくるので、誤って迷惑メールに送られていないかチェックしてください。

審査に通過していたら、契約内容を確認していきましょう。

とくに借入方法はよく確認しておいてください。

即日融資ができる借り方は、主に以下の3つです。

- スマホATM取引

- 振込融資

- 契約機でカード発行

ただし振込融資や契約機でカード発行して借りる方法は、対応できる時間とできない時間があります。

契約の際は、即日融資できる借入方法を選択するよう気をつけてください。

つづいては、低めの金利でお金を借りる方法を5つ紹介します。

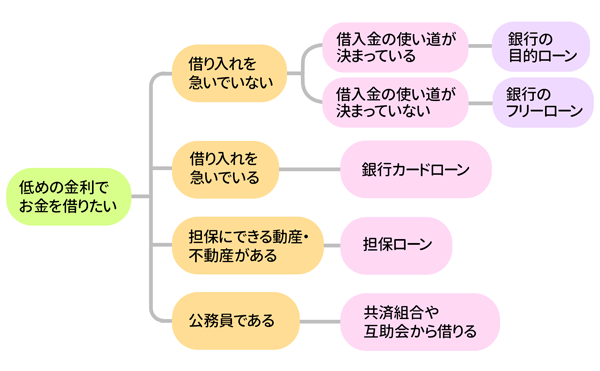

低めの金利でお金を借りる方法5選

みなさんの希望にあった、低めの金利でお金を借りる方法は以下の5つです。

| 希望・条件 | お金を借りる方法 | |

|---|---|---|

| 借り入れを急いでいる | → | 銀行カードローン |

| 借り入れを急いでいない | 借入金の使い道が決まっている | 銀行の目的ローン |

| 借入金の使い道が決まっていない | 銀行のフリーローン | |

| 担保にできる動産・不動産がある | 担保ローン | |

| 公務員である | 共済・互助会からお金を借りる | |

上記の借入方法は、即日融資ができないものの、『今日中にお金を借りる方法7選』で紹介した借入方法よりも、低めの金利でお金を借りられます。

希望や条件に合う借入方法を選択してください。

まずは銀行カードローンから解説していきます。

低めの金利で借り入れを急ぐなら銀行カードローン

「金利は低めがいいけど、長くは待てない・・・」という方におすすめなのが、銀行が提供するカードローン(銀行カードローン)です。

同じカードローンでも、銀行カードローンと消費者金融カードローンの金利を比較すると、銀行カードローンのほうが消費者金融カードローンよりも低めの金利で借りられるとわかります。

| カードローンの種類 | 商品名 | 金利(実質年率) |

|---|---|---|

| 都市銀行カードローン | 三菱UFJ銀行カードローン「バンクイック」 | 年1.4%~年14.6% |

| 三井住友銀行カードローン | 年1.5~年14.5% | |

| みずほ銀行カードローン | 年2.0%~年14.0% | |

| りそな銀行カードローン | 年1.99%~年13.5% | |

| ネット銀行カードローン | 楽天銀行スーパーローン | 年1.9%~年14.5%(通常時) |

| オリックス銀行カードローン | 年1.7%~14.8% | |

| PayPay銀行カードローン | 年1.59%~年18.0% | |

| 地方銀行カードローン | 千葉銀行カードローン | 年1.4%~年14.8% |

| 横浜銀行カードローン | 年1.5%~年14.6% | |

| 消費者金融カードローン | アイフル | 年3.0%~年18.0% |

| プロミス | 年2.5%~年18.0% | |

| アコム | 年2.4%~17.9% | |

| SMBCモビット | 年3.0%~年18.0% | |

| レイク | 年4.5%~年18.0% |

低めの金利で借りられるということは、借り入れた後の返済負担が軽減されるということ。

同じ50万円を借りる場合でも、金利が年14.0%の銀行カードローンと年17.8%の消費者金融カードローンでは、利息総額に大きな差が生まれます。

| 50万円を毎月2万円ずつ返済した場合の利息シミュレーション | |

|---|---|

| 金利年14.0%の銀行カードローンの場合 | 利息総額:94,604円 |

| 金利年17.8%の消費者金融カードローンの場合 | 利息総額:129,392円 |

また銀行カードローンのなかには、最短当日融資も可能なカードローンもあります。

主な銀行カードローンの融資スピードは以下のとおりです。

| 銀行カードローン名 | 融資スピード |

|---|---|

| 楽天銀行スーパーローン | 最短即日 |

| 三菱UFJ銀行カードローン「バンクイック」 | 最短翌日 |

| 三井住友銀行カードローン | 最短当日融資※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。 |

| オリックス銀行カードローン | 数日 |

| みずほ銀行カードローン | 最短2~3営業日 |

ここからは、低めの金利で借入できて、融資スピードも早めな銀行カードローンを順番に紹介します。

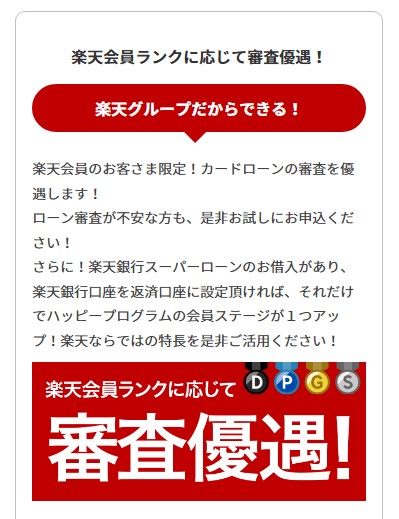

楽天会員なら楽天会員ランクに応じて審査優遇される楽天銀行スーパーローン

楽天銀行スーパーローンは、銀行カードローンの中で唯一、ある条件を満たすと審査優遇すると明言しているから。

審査優遇される条件とは、楽天会員であること。

※すべての楽天会員が審査優遇されるとは限りません

もしみなさんが楽天会員であり、会員ランクがゴールド以上なら、楽天銀行スーパーローンへの申し込みをおすすめします。

月々の返済は1,000円から!三菱UFJ銀行カードローン「バンクイック」

日本最大の都市銀行である三菱UFJ銀行が提供するカードローン「バンクイック」は、条件次第で毎月の最低返済額が1,000円からとなり、とても返済しやすいカードローンです。

以下に借入残高ごとの最低返済額をまとめてみました。

| 借入利率が年8.1%超えの方 | |

|---|---|

| 借入残高 | 月々の最低返済額 |

| 10万円以下 | 2,000円 |

| 10万円超~20万円以下 | 4,000円 |

| 20万円超~30万円以下 | 6,000円 |

| 30万円超~40万円以下 | 8,000円 |

| 40万円超~50万円以下 | 10,000円 |

| 50万円超~ | 借入残高10万円ごとに2,000円増加 |

上記の返済額が、限度額の増額などで借入利率が年率8.1%以下にまで引き下がると更に低くなります。

| 借入利率が年8.1%以下の方 | |

|---|---|

| 借入残高 | 月々の最低返済額 |

| 10万円以下 | 1,000円 |

| 10万円超~20万円以下 | 2,000円 |

| 20万円超~30万円以下 | 3,000円 |

| 30万円超~40万円以下 | 4,000円 |

| 40万円超~50万円以下 | 5,000円 |

| 50万円超~ | 借入残高10万円ごとに1,000円増加 |

ただ適用金利を年率8.1%以下にするには、200万円超の利用限度額が必要になるので、初回契約では難しいかも知れません。

とはいえ高額利用したとしても、無理なく返済できるのは、心強いポイントですよね。

上限金利の低さが魅力のみずほ銀行カードローン

みずほ銀行が提供するカードローンは、限度額800万円と年率2.0%〜14.0%の低金利で、銀行カードローン界でも高スペックを誇ります。

| 銀行カードローン名 | 金利(実質年率) | 借入限度額 |

|---|---|---|

| みずほ銀行カードローン | 年2.0%~14.0% | 最大800万円 |

| 三菱UFJ銀行カードローン「バンクイック」 | 年1.4%~14.0% | 最大800万円 |

| 三井住友銀行カードローン | 年1.5%~14.5% | 10万円~800万円 |

| 楽天銀行スーパーローン | 年1.9%~14.5%(通常時) | 最大800万円 |

| オリックス銀行カードローン | 年1.7%~14.8% | 最大800万円 |

みずほ銀行の銀行口座がカードローン契約には必要になるものの、キャッシュカードにキャッシング機能を追加することができるため、周囲にもバレずに利用できるのが魅力。

なお既にみずほ銀行口座をお持ちであれば、来店不要でカードローン契約ができるWEB完結にも対応していますよ。

全国100,000台以上の提携ATM手数料が無料!オリックス銀行カードローン

オリックス銀行カードローンは、全国に100,000台以上設置されている提携ATMが、手数料無料で終日利用できます。

利用できる提携ATMは以下のとおり。

- 三菱UFJ銀行ATM

- 三井住友銀行ATM

- ゆうちょ銀行ATM

- 西日本シティ銀行ATM

- セブン銀行ATM

- ローソン銀行ATM

- イオン銀行ATM

- E-net コンビニATM

またすべてのATMで1,000円単位の借り入れが可能。

少額借入の度にかかる手数料をおさえられるので、無駄な出費をおさえられますよ。

借入金の使い道が決まっているなら銀行の目的ローン

借入金の使い道が決まっており、かつ低めの金利でお金を借りたい場合、銀行の目的ローンを活用してください。

目的ローンとはその名の通り、借入金を使う目的が決まっている人が利用できるローン商品です。

身近な目的ローンとしては、住宅ローンやマイカーローン、教育ローンがあげられます。

お金を貸す側からすると、貸したお金の使い道が分かっている方が安心できるため、低めの金利で貸し出してもらえます。

借入金の使い道が決まっているなら、以下の情報を参考に、お金の使い道にあった目的ローンに申し込んでみましょう。

| お金の使い道 | 目的ローン | 金利(実質年率) |

|---|---|---|

| 家の購入 | auじぶん銀行住宅ローン | 年0.289%※変動金利 |

| SBI新生銀行銀行住宅ローン | 年0.320%※変動金利 | |

| PayPay銀行住宅ローン | 年0.349%※変動金利 | |

| 車の購入 | 三菱UFJ銀行「ネットDEマイカーローン」 | 年1.5%~2.45%※変動金利 |

| 横浜銀行マイカーローン | 年0.9%~2.4%※変動金利 | |

| りそな銀行「りそなマイカーローン」 | 年1.9%~4.475% | |

| 教育資金を借りる※ | 国の教育ローン | 年1.66%※平均 |

| 都市銀行の教育ローン | 年2.975%~年4.475%※平均 | |

| 地方銀行の教育ローン | 年0.9%~13.5%※平均 | |

| 医療費を借りる | 千葉銀行 ちばぎん医療ローン | 年5.0%~5.2% |

| 筑波銀行 つくばメディカルローン | 年3.50%※変動金利 | |

| 中国銀行 ちゅうぎん医療ローン | 年2.875%※変動金利 | |

| 結婚資金を借りる | 千葉銀行 ちばぎんブライダルローン | 年5.00%~5.40%※変動金利・保証料込 |

| スルガ銀行リクルート支店 結婚式費用立替えプラン | 年8.8%~12.8% |

※銀行の目的ローンを比較し、金利水準の低い目的ローンを紹介しています。

※教育ローンの金利については、地方銀行の水準が低いため、お住まいの地方銀行の金利をぜひご確認ください。

借入金の使い道が決まっていないなら銀行のフリーローン

フリーローンとは、目的ローンとは違い、借入金の使い道を決めずに借りられるローン商品です。

ただし、同じく資金使途が自由なカードローンとは違い、借り入れ・返済を繰り返すことはできません。

必要な金額を一度で借り入れて、あとは返済するだけの、証書貸付方式が採用されています。

とはいえフリーローンの金利相場は年5.098%〜10.198%※のため、カードローンの金利相場(年5.070%〜15.147%)と比較すると、低めの金利で借り入れできますよ。

※アトムくん編集部にて35種類のフリーローンを比較した結果

より低金利を希望するならろうきんのフリーローンがおすすめ

数あるフリーローンのなかでも、金利で選ぶなら労働金庫(通称ろうきん)のフリーローンがおすすめです。

ろうきんは、労働者の団体である労働組合や生活協同組合によって作られた労働者のための金融機関。

はたらく人たちの暮らしを支えて快適な社会を創ることを目的に、労働金庫法にもとづいた非営利のサービスを運営しています。

そのため銀行が提供しているフリーローンと比べて、低金利で利用できるのが特徴です。

事実、ろうきんのフリーローンのみで算出した平均金利は年5.741%〜6.375%と、フリーローン全体の金利相場と比較してもかなり低い水準になっています。

「どのフリーローンを利用すれば良いかわからない」という人は、ろうきんのフリーローンに申し込んでみましょう。

全国に13あるろうきんの管轄地域は以下のとおりです。

| ろうきんの名称 | 管轄地域 | フリーローン金利※実質年率 |

|---|---|---|

| 北海道労働金庫 | 北海道 |

|

| 東北労働金庫 |

青森 |

|

| 中央労働金庫 | 東京 神奈川 埼玉 千葉 茨城 栃木 群馬 山梨 |

|

| 新潟県労働金庫 | 新潟 |

|

| 長野県労働金庫 | 長野 |

|

| 静岡県労働金庫 | 静岡 |

|

| 北陸労働金庫 | 富山 石川 福井 |

|

| 東海労働金庫 | 愛知 岐阜 三重 |

|

| 近畿労働金庫 | 大阪 兵庫 京都 滋賀 奈良 和歌山 |

|

| 中国労働金庫 | 広島 岡山 山口 鳥取 島根 |

|

| 四国労働金庫 | 徳島 香川 愛媛 高知 |

|

| 九州労働金庫 | 福岡 佐賀 長崎 熊本 大分 宮崎 鹿児島 |

|

| 沖縄県労働金庫 | 沖縄 |

|

※金利に関する情報は、記事の掲載時点の情報であり、内容が異なる場合があります。詳細は管轄地域のろうきん公式サイトをご確認ください。

担保にできる動産・不動産があるなら担保ローン

「現在、持ち家に住んでいる」

「株を複数保有している」

「希少価値の高い骨董品や美術品を持っている」

上記のような方は、動産や不動産を担保に、担保ローンをご検討ください。

担保を差し出すことで、低めの金利で借り入れできるからです。

担保とは、将来の不利益を補填するために用意される財産のことです。

たとえば不動産を担保にお金を借り、借りたお金を返せなくなった場合、担保にしていた不動産はお金を貸した側のものとなります。

お金を貸した側からすれば、万が一返済が滞っても補填が効くため、担保ローンではあらかじめ金利を低めに設定してもらえます。

担保にできる財産と、担保ローンは以下のとおりです。

| 担保の種類 | 担保ローン | 金利※実質年率 |

|---|---|---|

| 不動産 | 東京スター銀行 スター不動産担保ローン |

|

| 住信SBIネット銀行 不動産担保ローン | 年2.95%~8.9%※変動金利 | |

| 有価証券 | 野村証券 野村Webローン | 年率1.5%※変動金利 |

| 東海東京証券 証券担保ローン |

|

|

| SBI証券 日証金証券担保ローン | 年2.675%~4.175% | |

| 美術品 | アイ・アート・アセット | 年15.0% |

| SBI アートオークション | 要お問い合わせ |

公務員として働くなら共済組合や互助会から借りる

公務員として働いている方は、所属している組合から、低めの金利でお金を借りられます。

ご自身が所属している組合を、以下で確認してみてください。

| 組合名 | 組合員 |

|---|---|

| 国家公務員共済組合 | 国家公務員 ※所属する省庁により加入する組合は異なります |

| 地方職員共済組合 | 道府県の職員、地方団体関係団体職員 |

| 東京都職員共済組合 | 都および特別区の職員 |

| 指定都市職員共済組合 | 指定都市の職員 |

| 市町村職員共済組合 | 指定都市以外の市および町村の職員 |

| 都市職員共済組合 | 特定の市(仙台市、北海道の一部の市、愛知県の一部の市)の職員 |

| 公立学校共済組合 | 公立学校の教職員、都道府県教育委員会及びその所属教育機関の職員 |

| 警察共済組合 | 都道府県警察の職員、警視庁及び皇宮警察の所属職員 |

| 日本私立学校振興・共済事業団 | 私立学校の教職員 |

公務員が共済から借りるメリット

公務員の方が共済からお金を借りるメリットは、金利が低いことだけではありません。

共済からの借り入れは、原則として無担保・無保証人で借りられます。

というのも借り手が組合員に限られるため、給与や退職金が担保になり、共済側(貸し手)が貸し倒れの心配をしなくていいからです。

また貸し倒れの心配がないことから、借入審査にも通過しやすいというメリットもあります。

公務員が共済から借りるデメリット

公務員が共済から借りるデメリットは以下の3つです。

- 資金使途が限られる

- 提出書類が多い

- 借り入れまでの1ヶ月程度の時間がかかる

共済からお金を借りる場合、借りたお金の資金使途が限定されています。

| 資金使途 | 貸付事由 |

|---|---|

| 普通貸付 | 組合員が臨時に資金を必要とするとき |

| 住宅貸付 | 組合員期間1年以上の組合員が、自己の居住の用に供する住宅の新築、増築、改築、修理若しくは購入又は住宅敷地の取得(借地権の取得を含む。)のために臨時に資金を必要とするとき |

| 一般災害貸付 | 組合員が、組合員又はその被扶養者の水震火災その他の災害による損害又は盗難等による損害を受け、臨時に資金を必要とするとき |

| 住宅災害新規貸付 | 組合員が、自己の住宅又は住宅の敷地に係る水震火災その他の災害による損害(その損害の程度が住宅若しくは住宅の敷地の5分の1以上又はこれと同程度の損害)を受け、臨時に資金を必要とするとき |

| 住宅災害再貸付 | 現に住宅貸付又は住宅災害新規貸付を受けている組合員が、自己の居住する住宅又は住宅の敷地に係る水震火災その他の災害による損害(その損害の程度が住宅若しくは住宅の敷地の5分の1以上又はこれと同程度の損害)を受け、臨時に資金を必要とするとき |

| 医療貸付 | 組合員が、組合員又はその被扶養者の療養により資金を必要とするとき |

| 入学貸付 | 組合員が、組合員又はその被扶養者の進学により資金を必要とするとき |

| 修学貸付 | 組合員が、組合員又はその被扶養者の修学により資金を必要とするとき |

| 結婚貸付 | 組合員が、組合員、その被扶養者又は被扶養者でない子、孫若しくは兄弟姉妹の婚姻により資金を必要とするとき |

| 葬祭貸付 | 組合員が、被扶養者又は被扶養者でない配偶者、子、父母、兄弟姉妹若しくは配偶者の父母の葬祭により資金を必要とするとき |

| 高額医療貸付 | 組合員(任意継続組合員を含む。)及びその被扶養者が、高額療養費の支給の対象となる療養に係る支払いのために臨時に資金を必要とするとき |

| 出産貸付 | 組合員(任意継続組合員を含む。)及びその被扶養者が、出産費等の支給の対象となる出産により臨時に資金を必要とするとき |

また上記の貸付事由に該当する借り入れであることを証明するため、見積書や請求書など、複数の書類を用意しなければなりません。

加えて上記の書類をもとに審査が行われるため、借入までに1ヶ月程度の時間がかかってしまいます。

公務員の方が共済からお金を借りる際は、上記のメリット・デメリットをよく考えてから借り入れしましょう。

つづいては、事業資金を借りたい方におすすめなお金の借り方を解説します。

事業資金を調達するためにお金を借りる方法6選

事業資金を借りたい方に最適なお金の借り方は、以下の6つです。

| 希望・条件 | お金を借りる方法 | |

|---|---|---|

| 借入を急いでいる | → | ビジネスローン |

| 売掛債権がある | ファクタリング | |

| 創業資金を借りたい | → | 日本政策金融公庫の新創業融資制度 |

| 低めの金利で借りたい | → | 日本政策金融公庫の一般貸付 |

| 担保にできる流動資産がある | ABL(流動資産担保融資) | |

| 担保にできる不動産がある | 不動産担保融資 | |

ご自身の希望や、置かれている状況から、最適な方法を選んでください。

まずはビジネスローンから順番に解説します。

事業資金の借入を急ぐならビジネスローン

ビジネスローンとは、おもにノンバンク(消費者金融や信販会社)が提供する、事業資金の借り入れ専用のローンです。

無担保・無保証人でお金を借りることができ、最短即日融資も可能なビジネスローンも存在します。

ビジネスローンのメリット・デメリット

ビジネスローンのメリット・デメリットは以下のとおりです。

- 無担保・無保証人で借りられる

- 総量規制の対象外

- 最短即日で借りられる

- 銀行融資と比較して審査通過しやすい

- 赤字決算でも融資が受けられる

- 限度額まで繰り返し融資を受けられる

- 公的融資や銀行融資より金利が高い

ビジネスローンのメリットは、無担保・無保証人でお金を借りられること。

また総量規制の対象外の借り入れであるにもかかわらず、最短即日融資も可能なビジネスローンも存在します。

銀行融資と比較すると、柔軟な審査対応を実施しているため、赤字決算の事業者でも資金調達できた事例が多数。

カードローンのように、一度契約すれば限度額まで繰り返し利用できるビジネスローンもあり、転ばぬ先の杖として活躍してくれます。

ただしビジネスローンは、公的融資や銀行融資と比較すると金利が高めです。

| 事業資金の借入方法 | 金利相場※2023年1月時点 |

|---|---|

| 公的融資 | 年0.30%~3.10% |

| 銀行融資 | 年1.74%~12.6% |

| ビジネスローン | 年5.7%~17.9% |

※アトムくん編集部にて32種類の資金調達方法を調査した結果

短期利用を前提に、売掛金が入る直前や銀行融資がおりる直前のつなぎ融資として、ビジネスローンを活用しましょう。

売掛債権があるならファクタリングで資金調達

ファクタリングとは、一定の手数料を支払うことで、売掛債権を期日より前に買い取ってもらうサービスです。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

ファクタリングを活用すれば、売掛債権の期日を待たずに、資金調達できます。

売掛先や売掛債権の信用度が審査されるため、赤字決算の企業でも利用可能。

なかには最短即日で、売掛債権を現金化してくれる業者もあるなど、新しい資金調達の方法として注目されています。

なおファクタリングは、お金を借りる方法ではなく、売掛債権を買い取ってもらう方法です。

金融庁によると、貸金業登録を受けていない業者が、ファクタリングを装って債券担保貸付を行う事例が確認されているとのこと。

ファクタリングを利用する際は、実績があり信頼できる以下の業者を利用してください。

| 業者名 | 手数料 | 特徴 |

|---|---|---|

| ビートレーディング | 3.0%~10.5%※平均 |

|

| ペイトナーファクタリング | 一律10% |

|

| QuQuMo | 1%~14.8% |

|

創業資金を借りるなら日本政策金融公庫の新創業融資制度

日本政策金融公庫の新創業融資制度は、新たに事業を始める人やはじめて間もない人を対象とした公的融資です。

そのため、以下の利用条件を満たした人でなければ、新創業融資制度を利用できません。

- 新たに事業を始める人か事業開始後税務申告を2期終えていない方

- 創業時において創業資金総額の10分の1以上の自己資金を確認できる方

その他、新創業融資制度の特徴をまとめたので、ご確認ください。

| 資金使途 | 新たに事業を始めるため、または事業開始後に必要とする設備資金および運転資金 |

|---|---|

| 融資限度額 | 3,000万円(うち運転資金1,500万円 |

| 返済期間 | 各融資制度に定めるご返済期間以内 |

| 金利 |

|

日本政策金融公庫 | 新創業融資制度

日本政策金融公庫 | 金利情報 | 国民生活事業(主要利率一覧表)

ただし新創業融資制度は、日本政策金融公庫の他の融資制度と組み合わせて利用する必要があります。

創業資金を借りる場合、以下の融資制度と組み合わせて利用するのがおすすめです。

低めの金利で運転資金を借りるなら日本政策金融公庫の一般貸付

日本政策金融公庫の一般貸付は、最大7,200万円の資金調達も可能な公的融資です。

金融業や娯楽業などを除くほとんどの企業が利用でき、無担保でも年2.15%〜3.15%の低金利で利用できます。※基準金利

一般貸付の申し込みに必要な書類は以下のとおりです。

- 創業計画書

- 企業概要書

- 個人の場合は直近2期分の申告決算書、法人の場合は直近2期分の確定申告書と決算書

- 法人の場合、履歴事項全部証明書

- 見積書(設備資金の申し込みをする場合)

- (法人で決算後から6か月以上経つ場合は)試算表

なお日本政策金融公庫の一般貸付は、審査に1ヶ月〜1ヶ月半ほどの時間がかかります。

上記の書類も、担当者との打ち合わせを重ねてブラッシュアップする必要があり、事前の準備が大切です。

流動資産を担保にできるならABL

ABL(アセット・ベースト・レンディング)とは、企業が持つ原材料や商品、売掛金等を担保にお金を借りる方法です。

Q1 ABLとは何ですか?

A 企業の事業価値を構成する在庫(原材料、商品)や機械設備、売掛金等の資産を担保とする融資です。

日本銀行が2011年6月に、ABL等を対象とした貸付枠を5,000億円導入したことで注目が集まりました。

ABLでは、事業に必要な資産を担保として提供します。

しかし通常の企業活動の範囲であれば、担保とした原材料や機械を使って、商品を生産することも可能です。

ただし借り手と貸し手の間で密なコミュニケーションをとり、担保となっている資産の管理と報告を徹底するコストが発生します。

ABLに適した企業の特徴は以下のとおりです。

- 商品の仕入れから販売までにタイムラグがある

- 機械設備の規模が大きい

- 一時的な業績の悪化で金融機関の理解を得られない

現在多くの地方銀行がABLによる融資を行っています。

利用を検討される方は、取引のある銀行の担当者に確認してみましょう。

不動産を担保にできるなら不動産担保融資

不動産担保ローンは、所有する不動産を担保に、事業資金を借り入れる資金調達方法です。

ご自身もしくは親族の所有する不動産を担保とすることで、無担保ローンでは難しい低金利かつ高額な融資が可能になります。

不動産担保ローンのメリット・デメリットは以下のとおり。

- 個人の返済能力だけで審査されない

- 低めの金利で借り入れできる

- 融資額が大きい

- 長期返済が可能

- 事務手数料や収入印紙代など諸費用がかかる

- 融資までに時間がかかる

- 返済できなくなると不動産を失う

不動産担保ローンの審査は、担保とする不動産担保価値が大きく左右します。

個人の返済能力だけで審査結果が決まるわけではないため、赤字決算の法人でも融資してもらえる可能性があります。

※申込者の返済能力も審査対象です。

ただし不動産担保ローンは、無担保ローンでは発生しない、事務手数料や収入印紙代、登記費用などの諸費用が発生します。

また融資までに数週間以上の期間を要するため、事前の準備と計画を立てて申し込みましょう。

なおノンバンクの不動産担保ローンなら、最短3日で事業資金を借りることもできます。

おすすめの不動産担保ローンは、以下のとおりです。

| 不動産担保ローン | 金利 | 融資スピード |

|---|---|---|

| AGビジネスサポート 不動産担保ローン | 年2.49%~11.9% | 最短3日 |

| アサックス 不動産担保ローン | 年1.95%~4.80% | 最短3日 |

| セゾンファンデックス不動産担保ローン | 年2.75%~9.9% | 最短1週間 |

つづいては、借金を返すためにお金を借りたいと考えている人に最適な、お金の借り方を紹介します。

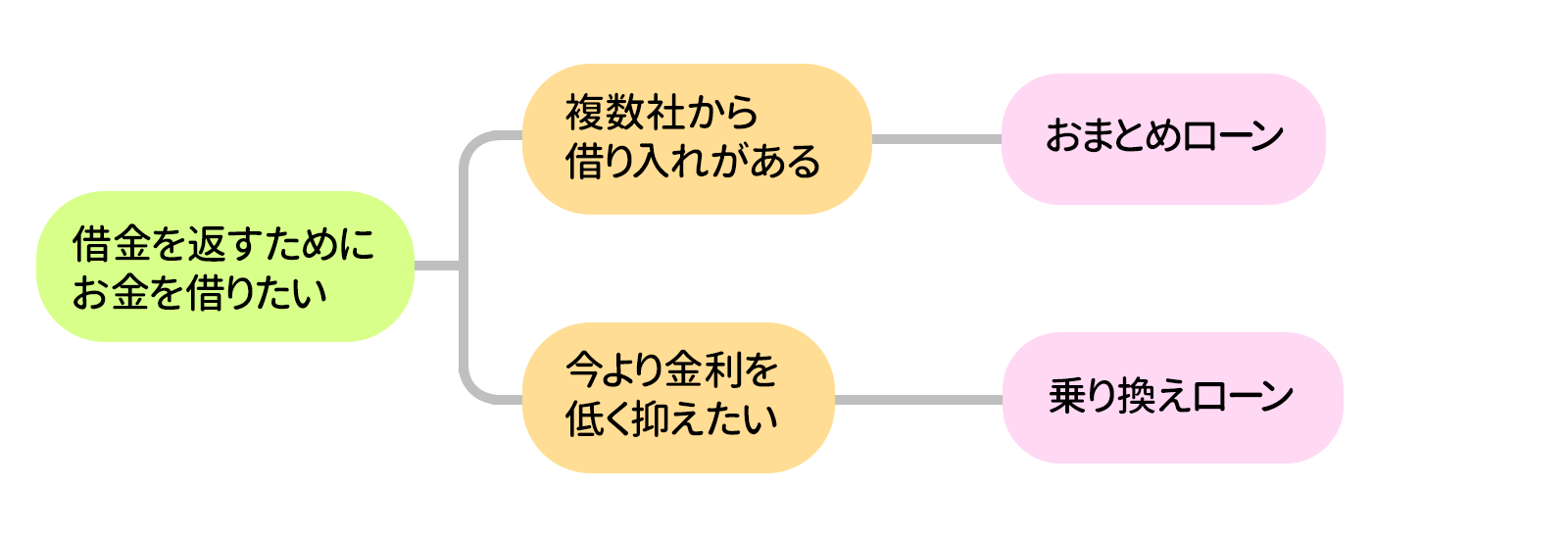

借金を返すためにお金を借りる方法2選

「すでに借りているお金を返済するために、追加でお金を借りたい・・・」

「借金が複数に増えてしまったのでまとめたい・・・」

上記のような悩みを抱えている方に最適なお金の借り方は、以下の2つです。

| 希望・条件 | お金を借りる方法 |

|---|---|

| 今より金利をおさえたい | 借り換えローン |

| 複数社からの借り入れをまとめたい | おまとめローン |

順番に解説します。

今より低めの金利で借り入れしたいなら借り換えローン

借り換えローンとは、現在借り入れしているローンを別のローンから借りたお金で完済し、借入先を変更する方法です。

現在借り入れしているローンより金利が低いローンに借り換えできれば、利息負担を軽減できます。

たとえば金利年18.0%で借りている50万円を2年で完済した場合と、金利14.5%のローンに借り換えて2年で完済した場合では、同じ返済期間でも利息負担に20,097円の差が生まれます。

| 借り入れ条件 | 返済総額 | 利息負担 |

|---|---|---|

| 金利が年18.0%で借りた50万円を2年で完済 | 599,079円 | 99,079円 |

| 金利が年14.5%のローンに借り換えた50万円を2年で完済 | 578,982円 | 78,982円 |

※シミュレーションによる概算

返済のためにお金を借りようとしているなら、現在の借入先より金利の低いローンに借り換えましょう。

消費者金融から借りているなら楽天銀行スーパーローンが完済を目指したい人におすすめ

現在の借り入れが消費者金融カードローンの借り入れなら、楽天銀行スーパーローンで金利の見直しがおすすめです。

楽天銀行スーパーローンをおすすめする理由は以下の2点。

- 楽天銀行スーパーローン自体が金利の見直しをおすすめしているから

- 筆者自身も楽天銀行スーパーローンで金利を見直したから

楽天銀行スーパーローンは公式サイトで、「楽天銀行スーパーローンを金利の見直し先として検討して欲しい」というメッセージを発信しています。

筆者も同じ思いで、当時借り入れしていたアコムの借り入れを、楽天銀行スーパーローンに見直しました。

田中

アコムの借り入れ(100万円/年利15.0%)を楽天に借り換えて、100万円/年利11.5%にできました!ありがとう、楽天銀行スーパーローンマン!!

— 田中コウイチロウ@アトムくんの総司令 (@atomukun_tanaka) July 27, 2022

消費者金融カードローンの返済のためにお金を借りるなら、楽天銀行スーパーローンに見直してみてください。

金利を減らす目的なら増額審査もおすすめ

現在借入しているカードローンの返済のためにお金を借りたいなら、現在借入しているカードローンから追加の融資をしてもらえないか相談してみてください。

増額審査に申し込んで審査に通過できれば、追加の借り入れが可能です。

また借入限度額が増額されることで、金利が下がる可能性もあります。

利息制限法という法律によって、借入限度額に応じた金利の上限が決まっているからです。

利用者の皆さまの金利負担の軽減を図るため、法律が改正され2010年6月に上限金利が引き下げられました。お借入れの上限金利は、借入金額に応じて年15%〜20%となっています。

筆者がアコムを利用していたときは、契約当初に金利年18.0%で50万円の限度額だったところ、増額によって金利年15.0%で109万円借りられるようになりました。

※その後、楽天銀行スーパーローンに借り換えています。

現在の借り入れを返済するためにお金を借りたいなら、現在借入しているローンを増額できないかも検討してみましょう。

複数社からの借り入れをまとめるならおまとめローン

「3社から借りているローンを1つのローンにまとめたい・・・」

「今のままだと返済できなくなる借入先がある・・・」

上記のような状況の方がお金を借りたいなら、おまとめローンを利用しましょう。

おまとめローンとはその名の通り、複数の借り入れをひとつのローンにまとめることで、返済負担を軽減させる方法です。

以下の条件を満たす必要があるおまとめローンなら、総量規制(年収の3分の1以内)を超える金額の借り入れも可能。

- 借換えの対象となる債務は、貸金業者からの借入債務全般。銀行からの借入債務や、親族・知人などからの借入債務は対象になりません。

- 「借換え後」の金利が、借換え前の金利を上回らない。

- 返済方法は、約定に基づく返済により段階的に残高を減らしていくことを要件とする。

- 1か月の負担額について、借換え後の負担額が、借換え前の負担額を上回らない。

- 担保・保証に係る要件について、借換え後の条件が、借換え前の条件より厳しくならない。

「複数社からの借入残高が膨らみすぎて、どこからも借りられない・・・」という方も利用できます。

アトムくん編集部がおすすめするおまとめローンは、大手消費者金融アイフルのおまとめローン<おまとめMAX>です。

| アイフル おまとめMAX | |

|---|---|

| 金利 | 年3.5%~17.5% |

| 限度額 | 最大800万円 |

| 必要書類 |

|

| 特徴 |

|

アイフルのおまとめMAXは、消費者金融からの借り入れだけでなく、銀行カードローンやクレジットカードのリボ払い残高もまとめられるおまとめローン。

またおまとめMAXは総量規制の対象外なので、借り換え後の金利が借り換え前の金利を上回ることはありません。

たとえば金利が年18.0%のカードローンと、年14.0%のカードローンをまとめる場合、おまとめMAXの金利が年14.0%を上回ることはないのです。

つづいては、金融機関からお金を借りるための審査について解説します。

お金を借りるための審査に通過する方法

金融機関からお金を借りる場合、原則として、借り入れのための審査に通過しなければなりません。

つまり審査に落ちてしまうと、金融機関からお金を借りられないのです。

審査落ちを防ぐ方法は以下の8つです。

- 申込条件を満たす

- 安定した収入がある

- 信用情報に傷がない

- 収入証明書の提出が必要な場合は漏れなく提出する

- 同時に複数のローンに申し込まない

- 他社借入金額を年収の3分の1未満に抑える

- 他社借入件数を4件未満に抑える

- 在籍確認がとれる

順番に解説していきます。

なお「自分には審査通過が難しい・・・」と感じている方は、次の見出しで紹介する、『審査を受けずにお金を借りる方法5選』か『無職の人がお金を借りる方法5選』を確認してください。

審査落ち対策1.申込条件を満たす

金融機関のローンには、それぞれ申込条件があります。

各ローンが設定している申込条件を満たしていないと、当然ながら審査に落ちてしまいます。

金融機関からお金を借りる前には、申込条件を満たしているかどうか確認しておいてください。

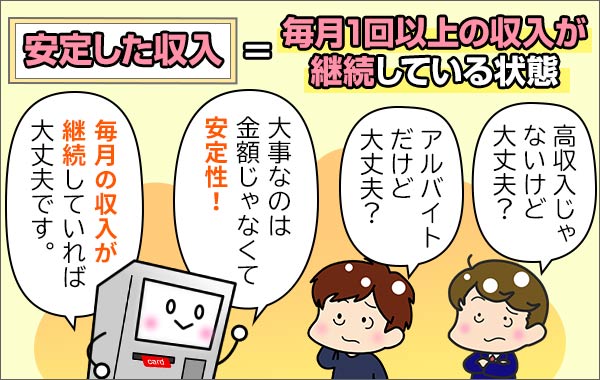

審査落ち対策2.安定した収入ある

どんなローンの申込条件にも必ず、安定した収入があることが記載されています。

具体的な収入状況が示されていない場合、安定した収入がある状態とは、決まった勤務先から頂いている収入が、1ヶ月以上継続していることと考えてください。

事実アトムくん編集部の高山と黒木は、入社してから2ヶ月しか経っていないタイミングでも、カードローン審査に通過できました。

高山

黒木

そのため、安定した収入=高収入というわけではありません。

ただし、

「転職したばかりで、お給料をまだもらっていない・・・」

「仕事を辞めたところなので、現在は無職・・・」

という方は、金融機関のローンの審査に通過できません。

審査落ち対策3.信用情報に傷がない

信用情報に傷がある方は、金融機関のローン審査に落ちてしまう可能性が高いです。

信用情報の傷とは、クレジットカードの支払いやローンの返済が遅れたり、債務整理したりした場合に記録される事故情報のことを言います。

具体的な信用情報の傷(事故情報)は以下の通り。

| 信用情報の傷 | 内容 | 信用情報の保存期間 |

|---|---|---|

| 延滞・遅延 | 期日までに入金されていない記録 | 延滞が解消されるまで |

| 延滞解消 | 延滞・遅延が解消された記録 | 最長1年 |

| 債務整理 | 減額や免除期間の設定などを申請した記録 | 最長5年 |

| 債権回収 | 強制執行・督促の記録 | 最長5年~10年 |

属性情報や収入状況がよくても、信用情報に上記の履歴があると、「お金を貸しても返してもらえなさそう」と判断されてしまいます。

なお自分の信用情報は、指定信用情報機関に問い合わせれば確認できますよ。

個人信用情報を確認する方法は、以下の記事で解説しています。

審査落ち対策4.収入証明書の提出が求められたら漏れなく提出する

ローン審査では、申込者の安定した収入を確かめるために、収入証明書類の提出を求められる場合があります。

収入証明書類の提出を求められた際に、指定された収入証明書類の提出ができなければ、ローン審査に通過できません。

申込条件に見合う安定した収入がないと判断されてしまうからです。

収入証明書類の提出を求められた場合に備えて、以下の書類を用意しておきましょう。

- 源泉徴収票

- 課税証明書

- 給与明細書の写し

- 確定申告書の写し

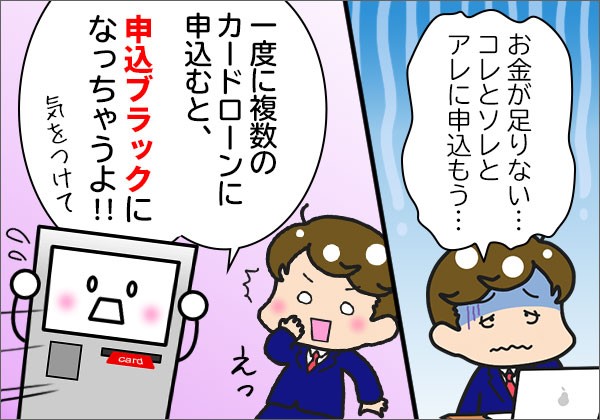

審査落ち対策5.同時に複数のローンに申し込まない

申込ブラック

ローンに申し込んだタイミングと同時期に、複数のローンに申し込んだ場合、申込ブラック状態となり審査に落ちる可能性が高いです。

信用情報には、ローンに申し込んだ情報が、6ヶ月の間記録されるからです。

金融機関の審査担当者が申込者の信用情報を確認した時、複数のローンに申し込んだことがわかると、「手当たり次第にお金を借りようとしている」「返済計画が立てられない人物なのでは?」と疑われてしまいます。

銀行や消費者金融などからお金を借りるときは、審査結果がわかるまで他のローンに申し込まないようにしてください。

審査落ち対策6.他社借入金額を年収の3分の1未満に抑える

金融機関のローンに申し込んだ際、すでに他社からの借入金額が年収の3分の1以上ある場合は、審査通過できる可能性が低いです。

特に消費者金融などの貸金業者は、総量規制により利用者の年収3分の1を超える貸付を禁止されているため、審査通過できないと考えてください。

また銀行も総量規制に準ずるルールを設けて、年収による限度額の制限を実施していることが、全国銀行協会の調査で公表されています。

「極度設定における年収債務比率の算出方法」も、多くの会員が見直しており、一部の会員で引き続き厳格化する方向で検討を継続中。

カードローンに申し込もうとしているなら、審査に通過するために、他社借入金額は年収3分の1未満に抑えておきましょう。

審査落ち対策7.他社借入件数を4件未満に抑える

ローンに申し込んだ際、すでに他4社以上からの借り入れがあると、審査に落ちる可能性が高いです。

金融庁では、5件以上の借り入れがある人を多重債務者としている傾向にあるためです。

すでに他者借入が4件以上ある人が、さらに別のローンから借り入れると、多重債務者の基準である5社以上からの借り入れに達してしまいます。

とくに銀行カードローンは以前、多重債務者を増やす原因になっていると指摘されたこともあるため、すでに4社以上の借り入れがある方の審査通過は難しいでしょう。

ただし、おまとめローンに関しては、返済負担を減らす目的があるため、4件以上の借り入れがある場合でも審査通過できる可能性があります。

審査落ち対策8.在籍確認に対応する

金融機関のローン審査では、在籍確認が必ず行われます。

そのため在籍確認が取れない場合、ローン審査に通過できません。

在籍確認の方法は以下の3パターンがあります。

| 在籍確認の方法 | 在籍確認が完了するケース |

|---|---|

| 電話連絡なし。独自の方法で在籍確認 | 申込情報と信用情報に記録された勤務先名、勤務先電話番号が一致している |

| 申込者の勤務先に電話連絡 |

|

| 書類提出で在籍確認 |

|

いずれの方法でも在籍確認がとれなかった場合、ローン審査に通過できなくなります。

ここまでに紹介した、ローン審査に落ちない対策は以下のとおりです。

- 申込条件を満たす

- 安定した収入がある

- 信用情報に傷がない

- 収入証明書の提出が必要な場合は漏れなく提出する

- 同時に複数のローンに申し込まない

- 他社借入金額を年収の3分の1未満に抑える

- 他社借入件数を4件未満に抑える

- 在籍確認がとれる

「上記を満たすのは難しい・・・」という方は、これから紹介するお金の借り方で、必要なお金を借りられないか確認してください。

審査を受けずにお金を借りる方法5選

「融資審査にはどうしても自信がない・・・」

「過去に信用情報に残るトラブルがあったから、審査に通過できない」

上記のような方がお金を借りる方法は、以下の5つです。

| 希望・条件 | お金を借りる方法 | |

|---|---|---|

| 頼れる家族や友人がいる | → | 家族や友人から借りる |

| 頼れる家族や友人がいない | 自宅に売れそうなブランド物がある | 質屋で借りる |

| 自宅に売れそうなブランド物がない | 後払い決済サービスで借りる | |

| 生活サポート基金 | ||

| ヒューファイナンス大阪 | ||

順番に解説していきます。

家族や友人から借りる

家族や友達からお金を借りるのは、できれば避けたい借入方法です。

とはいえ審査なしでお金を借りたいなら、家族や友人に頼る選択肢も検討しなければなりません。

家族や友達にお金を貸してくれないか頼んでみるという人は、必ず借用書を作っておきましょう。

借用書を作ることで正式な契約となり、貸す側の安心感にも繋がります。

相手を不快にさせずにお金を借りる方法は、以下の記事を参考にしてください。

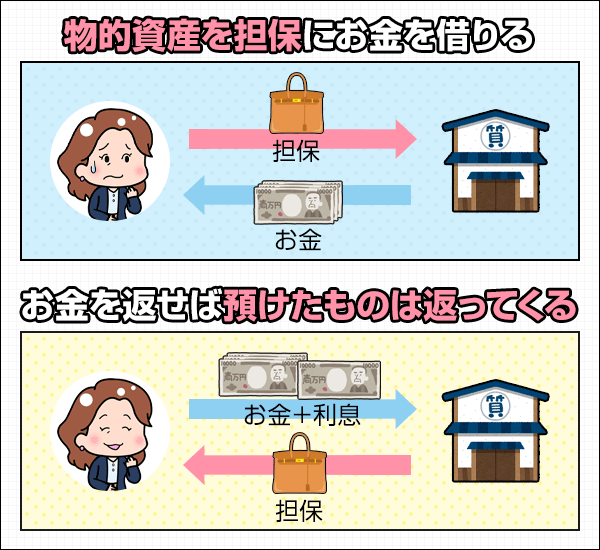

質屋

質屋とは、品物を預ける代わりにお金を融資してくれる店舗のことです。

期限までに元本と利息を返済すれば、預けていた品物は手元に戻ってきます。

質屋での借り入れは、質入れする品物が査定(審査)されるため、利用者自身の過去のローン実績などは影響しません。

ただし借りられる金額も、質入れする品物の価値に比例します

そのためお金になる価値がある品物を持っていなければ、質屋でお金を借りるのは難しいです。

質屋でお金を借りる方法については、以下の記事で詳しく解説していますよ。

後払い決済サービスで借りる

後払い決済サービスとは、通販サイトなどで購入した商品を先に受け取り、代金を後から支払う決済方法です。

そんな後払い決済サービスのなかには、手元に現金がなくても、アプリにお金をチャージできるサービスを提供しているものがあります。

「後払い決済アプリにチャージした金額を後払いする」とイメージしてください。

手順は以下のとおりです。

- 後払い決済アプリに希望金額を入金依頼

- 後払い決済アプリに入金される

- 後日、入金された金額の請求が届く

- 期限までに請求された金額を支払う

手元に現金がなくても、アプリにお金をチャージできる後払い決済アプリは、以下の2つがあります。

- Kyashの今すぐ入金

- バンドルカードのポチッとチャージ

順番に見ていきましょう。

Kyashの今すぐ入金

Kyash(キャッシュ)は、株式会社Kyashが運営する、デジタルウォレットアプリです。

Kyashのアプリをインストールすると、誰でも最短1分で、Kyash Card Virtual(VISAカード)が発行可能。

また銀行口座やクレジットカード、デビットカードをアプリに登録すると、Visaオンライン加盟店でお買い物ができます。

Kyashでは2021年7月13日(火)から、今すぐ入金サービスの提供がスタート。

今すぐ入金とは、手元に現金がなくても、最大5万円までKyashアプリに入金できるサービスです。

基本情報は以下の通り。

| 利用限度額 | 3,000円~5万円 |

|---|---|

| 金利(手数料) | 申込金額に応じて以下の手数料が発生

|

| 借入方法 | Kyash残高に入金 ※現金での借り入れは不可 |

| 返済方法 | ローソンかファミリーマート、ミニストップ、セイコーマートでのみ返済可能 |

| 返済期限 | 入金した月の翌月末まで |

| 遅延損害金 | 実質年率14.6% |

| 運営会社 | 株式会社Kyash |

Kyashの今すぐ入金は、申し込みから1分程度で手続きが完了します。

めんどうな手続きや書類提出が不要なので、少額の借り入れに手間をかけたくない人にはピッタリの借入方法です。

ただしKyashの今すぐ入金は、入金された月の翌月末に、一括で返済する必要があります。

バンドルカードのポチッとチャージ

バンドルカードは、審査や年齢制限がないため、誰でも作れるVisaプリペイドカードです。

さらにポチッとチャージサービスを利用すれば、手元に現金がなくても、必要な金額を即座にチャージしてお買い物に利用できます。

基本情報は以下の通り。

| 利用限度額 | 3,000円~5万円 |

|---|---|

| 金利(手数料) | 申込金額に応じて以下の手数料が発生

|

| 借入方法 | バンドルカード残高に入金 ※現金での借り入れは不可 |

| 返済方法 | コンビニ、セブン銀行ATM、ネット銀行、銀行ATM(ペイジー) |

| 返済期限 | 入金した月の翌月末まで |

| 遅延損害金 | 実質年率14.0% |

| 運営会社 | 株式会社カンム |

バンドルカードのポチッとチャージは、氏名、生年月日、メールアドレス、電話番号を入力後、SMS認証するだけの簡単な手続きで申し込めます。

はじめてバンドルカードを作る場合でも、カード作成からポチッとチャージの完了まで10分程度で完了しますよ。

ただしバンドルカードもKyashと同様に、手数料が高めに設定されているほか、現金でお金を借りられないサービスです。

生活サポート基金

生活サポート基金は、個人が生活再生するための資金を融資している団体です。

そのため信用情報に問題があるブラックの方でも、生活を送るための必要なお金を借りられる可能性があります。

ただし生活サポート基金は東京・神奈川・埼玉・千葉の1都3県にお住まいの方を対象としたサービスです。

詳細は以下のとおり。

| 貸付条件 |

※事業性資金は除きます。

※貸付には審査があります。 |

|---|---|

| 担保 |

|

| 融資利率 | 年12.5%以内(遅延損害金利率年利14.6%) |

| 貸付限度額 | 顧客の要望に合わせて |

| 返済期間 返済回数 |

1ヶ月~120カ月(1回~120回) |

ヒューファイナンス大阪

ヒューファイナンス大阪も生活サポート基金と同じく、債務整理中などで借り入れできない方のサポートを目的とした融資を行っています。

大阪府内に1年以上在住している方が利用できます。

詳細は以下のとおりです。

| 貸付条件 |

※事業資金は対象になりません。

※債務整理申請中の方はご利用できません。(融資相談はお受けいたします。) ※本融資の利用は1回限りになります。 ※融資の可否については当公社が審査の上決定します。 |

|---|---|

| 連帯保証人 |

※収入明細(源泉徴収票、納税証明書等)をご用意ください。

|

| 融資利率 | 年7.0%(遅延損害金利率年利14.6%) |

| 貸付限度額 | 100万円まで ※年収の3分の1まで(配偶者または同居家族分も合算されます) ※貸し付け後の負債比率が30%以内 |

| 返済期間 | 最長5年以内 |

なお対象エリアにお住まいではない方で、同様の支援融資をお探しの方は、国民生活センターの公式サイトから、最寄りの消費生活センターを見つけて相談してみましょう。

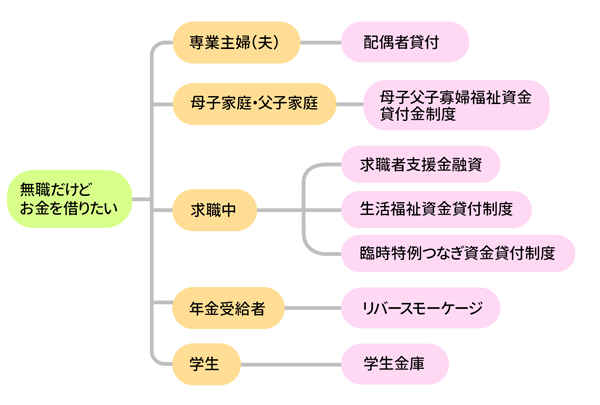

無職の人がお金を借りる方法7選

現在無職なのでお金を借りたいという方は、以下の方法でお金を借りられないか確認してください。

| 希望・条件 | お金を借りる方法 |

|---|---|

| 専業主婦(夫) | 配偶者貸付 |

| 母子家庭・父子家庭 | 母子父子寡婦福祉資金貸付金制度 |

| 現在求職中 | 求職者支援金融資 |

| 生活福祉資金貸付制度 | |

| 臨時特例つなぎ資金貸付制度 | |

| 年金受給者で持ち家がある | リバースモーゲージ |

| 学生 | 学生金庫 |

それぞれの借入方法を順番に解説していきます。

配偶者貸付

専業主婦(夫)の場合、配偶者の年収と合算して借り入れする、配偶者貸付制度を利用できる場合があります。

配偶者の方に許可を得る必要があるため、必ず配偶者と相談のうえ利用するようにしましょう。

配偶者貸付制度について詳しくは、以下の記事を参考にしてください。

母子父子寡婦福祉資金貸付金制度

20歳未満の児童を扶養していて、配偶者のいない方なら、母子父子寡婦福祉資金制度が利用できます。

以下のとおり、さまざまな使い道(資金使途)に対応しているため、自分が必要なお金の使い道に合わせた借り入れができるはずです。

たとえば生活資金の借り入れの場合、月額105,000円の借り入れができる場合もあります。

母子父子寡婦福祉資金貸付制度の詳細は、お住まいの地域の自治体に問い合わせてみましょう。

求職者支援金融資

求職者支援資金融資は、職業訓練受講給付金だけでは生活費が不足する場合に、追加で借り入れできる融資です。

そのため職業訓練受講給付金の支給決定を受けた方でないと、融資を受けられません。

またハローワークで、求職者支援資金融資要件確認書の交付を受ける必要もあります。

交付の条件は以下の通りです。

- 貸付を希望する理由が適当と認められる

- 貸付金を返済する意思があると認められる

- 暴力団員※ではない

※「暴力団員による不当な行為の防止等に関する法律」第2条第6号に規定する暴力団員

ハローワークの職業訓練受講給付金と、求職者支援資金融資をダブルで活用すれば、10万円借りられるはずです。

まずは最寄りのハローワークで相談してみましょう。

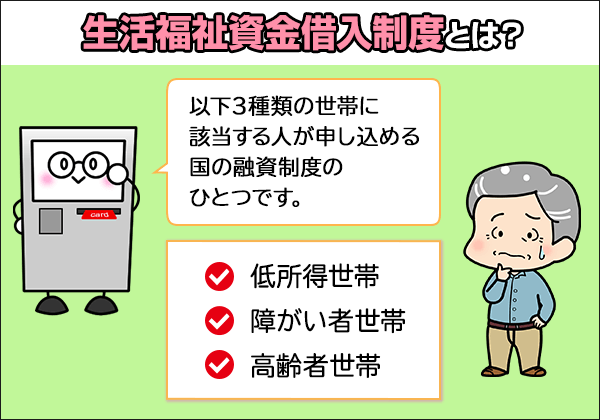

生活福祉資金貸付制度

現在無職の方でも、ハローワークに求職申請をすることで、生活福祉資金貸付制度が利用可能です。

生活福祉資金貸付制度は国からお金を借りる方法で、生活費や事業資金など多岐にわたる融資を、無金利か低金利で借り入れられます。

また現在は新型コロナウイルス感染症による特別措置が実施されており、新型コロナの影響で失業してしまった人や休業を余儀なくされてしまった方は、無金利でお金を借りられるようです。

生活福祉資金借入制度について詳しくは、以下の記事をご確認ください。

臨時特例つなぎ資金貸付制度

臨時特例つなぎ資金貸付制度は、都道府県の社会福祉協議会が実施している融資制度です。

下記の条件に当てはまる方に対し、最大10万円の貸付を実施しています。

- 離職者を支援する公的給付制度(失業等給付、住宅手当等)又は公的貸付制度(就職安定資金融資等)の申請を受理されており、かつ当該給付等の開始までの生活に困窮していること

- 貸付けを受けようとする方の名義の金融機関の口座を有していること

連帯保証人は不要、無利子で借り入れできるため、条件に当てはまる方はお住まいの地域の社会福祉協議会に問い合わせてみましょう。

リバースモーゲージ

リバースモーゲージとは、持ち家を担保にして、担保にした家に住み続けながらお金を借りる方法です。

年金受給のみで生計を立てている方も利用できるため、老後資金を借りる方法として活用されています。

Q (リバースモーゲージ)年金受給者でも借入の申込をすることはできますか?

A 回答 年金受給のみでもお申込可能です。

リバースモーゲージの主な特徴は以下のとおりです。

| リバースモーゲージの特徴 | |

|---|---|

| 借入限度額 | 不動産担保評価による ※査定額の5割程度 |

| 金利 | 借入する金融機関の短期プライムレートや長期プライムレートに準ずる |

| 借入方法 | 一括借入、または定期的な借入 |

| 返済方法 |

|

| その他の特徴 |

|

※リバースモーゲージの内容は、金融機関により異なります

学生金庫

学生金庫とは、学資について経済的に窮迫(きゅうはく)している学生や、緊急の出資を必要とする事情がある学生に対して、一時的な援助をする制度です。

借り入れできる金額は大学によって様々。

また京都大学の小口短期貸付のように、学生金庫とは違った名称で、学生にお金を融資する制度も存在しています。

たとえば青山学院大学の学生金庫では、学生証と印鑑があれば、無利子で借り入れが可能。

財布を紛失したり、緊急・不測の事態が生じて急に現金が必要な時に貸与する制度で、1ヶ月以内の返済を条件に、9,000円まで無利子で貸与します。申し込みには、学生証と印鑑が必要です。貸与は、授業期間中に限ります。学生生活部学費・奨学金課(青山キャンパス)・相模原事務部学生生活課(相模原キャンパス)に相談してください。

金融機関のローンに申し込む前に、自分が通っている大学の公式サイトをチェックし、学生金庫の制度がないか確認してみてください。

絶対に利用してはいけないお金の借り方3選

どんな理由があるにせよ、以下のお金の借り方だけは、絶対に利用しないでください。

- 闇金を利用する

- クレジットカードの現金化

- 個人間融資を利用する

なぜ上記の方法がNGなのか、順番に解説します。

闇金を利用するのはNG

どんなにお金が必要でも、なんどもローン審査に落ちてしまったとしても、闇金の利用は絶対にやめてください。

闇金とは、国や自治体の貸金業者登録を行っておらず、法外な金利でお金を貸し付ける違法業者です。

闇金が申込者の返済能力を確認せず簡単にお金を貸すのは、申込者とその周りの人を利用して回収する自信があるから。

そのため闇金を利用すると、申し込んだ人だけでなく、周囲の家族や友人にまで被害が拡大します。

以下のサイトで、利用しようとしている貸金業者が闇金かどうか調べられますので、普段名前を聞かない貸金業者を利用する時は、必ず確認してください。

クレジットカードの現金化はNG

クレジットカードの現金化で、お金を調達するのはやめておきましょう。

クレジットカードの現金化とは、クレジットカードで購入した商品をそのまま買取店に持っていって現金を得るなどの方法を指します。

購入した商品の現金化を目的としたクレジットカードの利用は、原則としてほぼすべてのクレジットカード会社の規約違反です。

たとえば三井住友カードでは、会員規約の第23条(会員資格の取り消し)にて、「換金を目的とした商品購入の疑い等、会員のカードの利用状況が不適当または不審があると当社が判断した場合」と明記しています。

規約違反をすると、強制的にクレジットカードを解約されて信用情報に傷がついてしまいます。

リスクしかない資金調達の方法なので、絶対やめてください。

個人間融資を利用するのはNG

個人間融資ダメ

個人間融資を利用して、お金を借りようとするのは危険です。

個人間融資とは、掲示板やSNSを介しておこなわれる個人同士のお金の貸し借りです。

個人間融資には以下3つのリスクがあるため、決して利用しないでください。

- 闇金や詐欺業者が紛れ込んでいる

- トラブルがあっても警察が介入できない場合がある

- 法外な金利の取引が横行している

個人情報を奪われたり、ひどい取り立てにあうなどの被害も相次いでいます。

SNSを通じて「今すぐお金を貸せますよ?」と誘われても、絶対に相手にしないようにしましょう。

個人間融資について詳しくは、以下の記事でも解説しています。

お金を借りる以外の方法でお金を調達する方法

「本当はお金を借りることなく、必要なお金を調達したい・・・。」

「審査通過は難しそう・・・。でもどうしてもお金が必要!」

上記のような方におすすめな方法が、不用品の売却です。

自分にとっては不用品でも、誰かにとっては、お金を出してでも欲しい品物かもしれません。

不用品の売却に最適な5つの方法が以下の5つです。

- リサイクルショップで不用品を売る

- フリマアプリで不用品を売る

- CASHで不用品を売る

- そっきんで不用品を売る

- ウリドキで不用品を売る

順番に見ていきましょう。

リサイクルショップで不用品を売る

リサイクルショップなどで実店舗に不要品を持ち込めば、持ち込んだその日のうちにお金を調達できます。

実店舗なら持ち込んだ品物をその場で査定し、査定額の受取が可能だからです。

とにかく早くお金が必要な方は、ダメもとでリサイクルショップに色々と持ち込んでみてください。

思いもしなかった高額買取になる品物が眠っているかもしれませんよ。

下記のページから、全国のハードオフやリサイクルショップを検索できるので、まずは近所に不用品を売却できる場所がないかを確認してみましょう。

フリマアプリで不用品を売る

フリマアプリを使えば、実店舗に持ち込むよりも高値で、不用品を売却できる可能性があります。

代表的なフリマアプリを紹介するので、特徴を確認し、自分に合ったアプリを使ってみてください。

| サービス名 | 特徴 |

|---|---|

| ヤフオク! |

|

| メルカリ |

|

| ラクマ |

|

| オタマート |

|

| ジモティ |

買い手がつかなかった電化製品や楽器、家具などの大型のものなど、処分費用をかけず不用品を処分したいときに役立つ。 |

CASHで不用品を売る

CASHとは、自分が持っている品物の写真を撮るだけで、買取金額を査定してもらえるアプリのこと。

なお査定金額を平日の14時までに振込申請をすれば、指定口座に即日振り込まれます。

買取してもらう商品は、現金化してから2週間以内に発送してください。

日時を指定すれば宅配業者が集荷に来てくれるので、わざわざ品物を郵便局やコンビニなどに持っていく手間はかかりませんよ。

ただし買取予想金額によっては、下記の送料がかかります。

| 買取予想金額 | 送料 |

|---|---|

| 3,000円未満 | 500円 |

| 10,000円未満 | 300円 |

| 10,000円以上 | 無料 |

上記の送料を節約するためにも、CASHを利用する際は一気に査定しましょう。

そっきんで不用品を売る

そっきんはCASHと同じく、品物の写真を撮るだけで、査定金額を先払いで受け取れるアプリです。

査定金額を先払いで受け取れるため、その場から動かずに持っているものを売ってお金も手にできます。

下記の時間内に振込依頼をすれば、即日で査定金額を受け取れますよ。

| 振込依頼の時間 | 振込時間 |

|---|---|

| 当日10時までの振込依頼 | 11時までに登録した銀行口座に振り込み |

| 当日13時までの振込依頼 | 14時までに登録した銀行口座に振り込み |

ただし振込依頼金額が10,000円未満の場合は、振込手数料が210円かかるため、振込依頼は複数まとめて行ってください。

また集荷を依頼すれば、ヤマト運輸が梱包資材を無料で持ってきてくれるのもうれしいポイントです。

ウリドキで不用品を売る

ウリドキは、ものを売りたい人と査定士をつなぐ、完全無料の一括査定サービスです。

品物の状態を入力して査定を申し込むと、最大10社の見積もりを確認し、買取価格を比較できます。

その後は、自分が納得のいった価格の買取店に売るという流れです。

買取方法は以下3種類です。

- 宅配買取

- 店頭買取

- 出張買取

上記の買取方法のうち、店頭に直接品物を持っていく店頭買取の場合は、その場でお金を受け取れます。

品物を宅配で送る宅配買取と、買取店に自宅まで来てもらう出張買取は、基本的にお金の受取が後日となります。

複数の査定結果を比較しながら売るお店を決められるため、買取金額を少しでも上げたい人におすすめです。

まとめ

この記事で紹介したお金を借りる方法は、以下の32種類です。

| 希望・条件 | お金を借りる方法 | ||

|---|---|---|---|

| 今すぐお金を借りたい | カードローンに抵抗がない | はじめてお金を借りる | 大手消費者金融カードローン |

| バレずにお金を借りたい | 大手消費者金融カードローンアプリ | ||

| キャッシュレス決済サービスのローン | |||

| 大手消費者金融カードローンの審査に落ちた | 中小消費者金融 | ||

| カードローンに抵抗がある | クレジットカードにキャッシング枠がある | クレジットカードのキャッシング | |

| 銀行の総合口座を持っている | 預金担保融資 | ||

| 解約返戻金のある生命保険に加入している | 契約者貸付 | ||

| 財布を失くした・帰宅するための交通費だけ借りたい | 交番でお金を借りる(公衆接遇弁済費) | ||

| 低めの金利でお金を借りたい | 借り入れを急いでいる | → | 銀行カードローン |

| 借り入れを急いでいない | 借入金の使い道が決まっている | 銀行の目的ローン | |

| 借入金の使い道が決まっていない | 銀行のフリーローン | ||

| 担保にできる動産・不動産がある | 担保ローン | ||

| 公務員である | 共済・互助会からお金を借りる | ||

| 事業資金を借りたい | 借入を急いでいる | → | ビジネスローン |

| 売掛債権がある | ファクタリング | ||

| 創業資金を借りたい | → | 日本政策金融公庫の創業融資制度 | |

| 低めの金利で借りたい | → | 日本政策金融公庫の一般貸付 | |

| 担保にできる流動資産がある | ABL(流動資産担保融資) | ||

| 担保にできる不動産がある | 不動産担保融資 | ||

| 借金返済のためにお金を借りたい | 今より金利をおさえたい | → | 借り換えローン |

| 複数社からの借り入れをまとめたい | → | おまとめローン | |

| 審査を受けずにお金を借りたい | 頼れる家族や友人がいる | → | 家族や友人から借りる |

| 頼れる家族や友人がいない | 自宅に売れそうなブランド物がある | 質屋で借りる | |

| 自宅に売れそうなブランド物がない | 後払い決済サービスで借りる | ||

| 生活サポート基金 | |||

| ヒューファイナンス大阪 | |||

| 無職なのでお金を借りたい | 専業主婦(夫) | → | 配偶者貸付 |

| 母子家庭・父子家庭 | → | 母子父子寡婦福祉資金貸付金制度 | |

| 現在求職中 | → | 求職者支援金融資 | |

| → | 生活福祉資金貸付制度 | ||

| → | 臨時特例つなぎ資金貸付制度 | ||

| 年金受給者で持ち家がある | → | リバースモーゲージ | |

| 学生 | → | 学生金庫 | |

みなさんにとって最適な借入方法は、みなさんの希望や条件、状況によって異なります。

上記のお金を借りる方法のなかから、みなさんに最適な借入方法を見つけていただけると嬉しいです。

アコム

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

原則として勤務先に在籍確認の電話を実施しない※2

- 申込から最短20分で審査回答※1

過去5年間の審査通過率が平均40%超

- 初回契約から最大30日間無利息

- 楽天銀行口座に24時間365日最短1分の振込融資

- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

プロミス

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

- 原則として勤務先に電話の在籍確認なし※2

- 最短3分融資で借りられる※お申込み時間や審査によりご希望に添えない場合がございます。

- 原則24時間365日対応の「瞬フリ」で約200の銀行に最短10秒振込

初回契約なら借入から30日間無利息

今日中に借りたいならあと 00時間00分00秒- プロミス

がおすすめな方 - プロミス

が不向きな方

- 審査通過に不安がある方

- 在籍確認の電話を避けたい方

- 最短3分で借りたい方

※お申込み時間や審査によりご希望に添えない場合がございます。 - 本審査前に借入額を知りたい方

- 無利息期間を活用したい方

※1 限度額50万円以内なら収入証明書不要※2 お申込み時間や審査によりご希望に添えない場合がございます。

※原則電話による在籍確認なし。※お申し込み時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。 ※高校生(定時制高校生含む)はお申し込みできません。※18、19歳の方は契約にいたりづらい可能性があります。アイフル

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

おすすめポイント職場に電話連絡しないと明言

- 最短18分融資も可能

- はじめての方なら最大30日間利息0円

- 24時間365日最短10秒即時振込

今日中に借りたいならあと 00時間00分00秒- アイフル

がおすすめな方 - アイフル

が不向きな方

- 20代・30代の方

- 誰にもバレずに借りたい方

- 今すぐお金を借りたい方

- 在籍確認されたくない方

- 無利息期間を活用したい方

※最短18分融資は申込状況によってはご希望に添いかねます※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要ですSMBCモビット

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

おすすめポイント原則郵送物・電話連絡なし!

だから誰にもバレずに借入できる!- WEB申込なら10秒簡易審査

- 最短15分融資も可能

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 - 【安心】三井住友カードのカードローン

今日中に借りたいならあと 00時間00分00秒- SMBCモビット

がおすすめな方 - SMBCモビット

が不向きな方

- 30代~50代の方

- 原則、勤務先に電話連絡されたくない方

- 10秒で簡易審査結果を知りたい方

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。楽天銀行スーパーローン

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

おすすめポイント- 返済金額は月2,000円~でゆとりをもって返済可能

- 通常金利は年率1.9%~14.5%だから借りやすい

- 借入方法は3種類

- 楽天銀行スーパーローン

がおすすめな方 - 楽天銀行スーパーローン

が不向きな方

- 楽天会員の方

- 楽天カードを利用している方

- 完済を目指して金利を抑えたい方

三菱UFJ銀行カードローン バンクイック

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

おすすめポイント- バンクイックの利用条件からわかる審査の傾向

- 日本最大級の大手銀行が発行する安心感

- 年1.4%~年14.6%と低めの金利設定

- 三菱UFJ銀行の口座がなくても利用可能

- 返済額は毎月1,000円~

※借入残高と適応金利による

- バンクイック

がおすすめな方 - バンクイック

が不向きな方

- 30代~40代の方

- 最短翌日に借りたい方

- 三菱UFJ銀行の口座を持っている方

- アコムを利用し完済した経験がある方

- 職場に電話連絡されたくない方

みずほ銀行カードローン

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

おすすめポイント- 来店不要のWEB完結申込

- 業界トップクラスの限度額・低金利

- 選べる二つのカードタイプ

- みずほ銀行カードローン

がおすすめな方 - みずほ銀行カードローン

が不向きな方

- 金利を抑えたい方

- みずほ銀行の口座を持っている方

- みずほ銀の住宅ローンを利用している方

- 30代~40代の方

関連記事

高山