総量規制の対象となるカードローンとは?制度の基本や対象外の借り入れについて解説

更新日:2024/11/25

総量規制とは、消費者金融のカードローンやクレジットカードのキャッシングなどでの借り入れを制限する、金融庁が定めたルールのこと。

原則、個人での貸金業者からの借り入れは、年収の3分の1までが上限とされています。

ただ一部の金融機関からの融資など特定の条件を満たしていれば、総量規制にかかわらず借入可能です。

当記事では、総量規制について詳しく知りたい方に向けて、制度の基本的な情報や対象外となる借り入れなどについて解説しています。

また総量規制に達した際の対処法やよくある質問なども紹介していますので、ぜひ最後までお読みください。

総量規制とは借入額を制限するためのルール

総量規制とは、消費者金融のカードローンやクレジットカードのキャッシングなど、貸金業者から借りられる金額を年収の3分の1までに制限する制度のことを言います。

2006年に公布された改正貸金業法に含まれており、返済能力を超えた貸し付けによる多重債務者問題への対策として、2010年6月18日より導入されました。

たとえば年収450万円の方が貸金業者から融資を受ける場合、最大でも150万円までしか借りられません。

また総量規制は借入総額に対して適用されます。

そのためすでに借り入れがある場合は、新たに借りる金額との合計を年収の3分の1までに抑える必要があるため注意しましょう。

現在の借入状況については、CICやJICCなどの信用情報機関に記録されています。

自分の正確な借入総額を確認したい方は、信用情報機関へ情報の開示を申し込むのがおすすめです。

なお以下のような目的別ローン商品での借り入れや奨学金、貸金業者以外の銀行系カードローンなどは総量規制対象外ローンとなるため、年収の3分の1以上を借りることも可能です。

- 自動車ローン

- 医療ローン

- 教育ローン

- 学生ローン

上記の他にも、おまとめローンのような顧客に一方的に有利な借換えや、配偶者に同意を得たうえでの融資など、対象外となる借り入れがあります。

次項より総量規制についてさらに詳しく解説していきます。

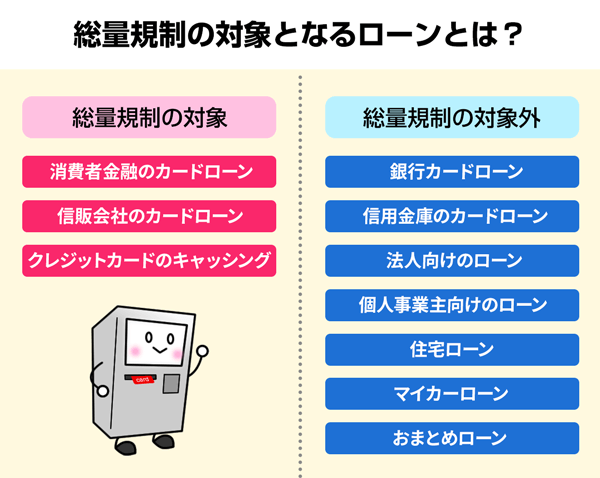

総量規制の対象となる借り入れ

総量規制の対象となる主な借り入れは、消費者金融のカードローンとクレジットカードのキャッシングの2つです。

総量規制について理解せずに利用すると、希望した金額が借りられないという事態に陥る恐れがあります。

次項よりそれぞれの融資サービスと総量規制との関係について、詳しく解説していきます。

1.消費者金融カードローン

消費者金融は貸金業者にあたるため、総量規制の対象です。

また複数の消費者金融を利用している場合、借入総額で判断されます。

同じカードローンであっても、銀行や信用金庫など貸金業者以外からの借り入れは対象外です。

リフォームや長期の海外旅行など、大きな金額を借りたい方は消費者金融以外からの借り入れをおすすめします。

なお実際に借りられる金額は、申込時に行われる審査によって決まります。

総量規制の範囲内の金額であれば必ず借りられるというわけではないため、注意しましょう。

少数ではあるものの、総量規制の上限を超えた貸し付けを行っている業者も存在します。

しかし特別な事情がない限り総量規制を超えた貸し付けは違法で、闇金などの違法業者の可能性が非常に高いため注意してください。

2.クレジットカードのキャッシング

クレジットカードでのキャッシングも、総量規制の対象です。

消費者金融のカードローンに比べて、クレジットカードは利用している方も多いでしょう。

一般的に貸金業者のイメージは薄いものの、キャッシングは総量規制に含まれるため注意が必要です。

なおショッピング枠については、総量規制の対象外です。

分割払いやリボ払いなどは割賦販売法という法律が適用されるため、支払残高にかかわらず影響はありません。

もしキャッシングを利用するなら、金利の高さに要注意です。

カード会社や収入、信用情報などにもよりますが、およそ年利13.0~18.0%と消費者金融とあまり変わらないケースもあります。

必ず利子も含めた返済総額を把握したうえで利用し、積極的な追加返済をおすすめします。

総量規制の対象外となる借り入れ

総量規制の対象外となる借り入れは以下の4つです。

- 貸金業者以外のカードローン

- 法人向けの貸し付け

- 除外貸付け

- 例外貸付け

生活費や高額な買い物などで融資を受ける必要がある場合、上記の4つを優先的に利用するとよいでしょう。

それぞれに条件はあるものの総量規制の対象外なため、高額であっても希望した金額を借りられる可能性があります。

また貸金業者からの借り入れに比べて、金利がやや低めという利点も。

次項より特徴や注意点などについて、ひとつずつ解説していきます。

1.貸金業者以外のカードローン

銀行や信用金庫など、貸金業者以外のカードローンは総量規制の対象外です。

実際に借りられる金額は融資元の金融機関や収入、信用情報などによって変動するものの、総量規制の制限を受けずに融資を受けられます。

また銀行や信用金庫などのカードローンは、消費者金融に比べて金利が低めな傾向があります。

実際の金利は申込者の収入や信用情報などで変動しますが、利子による負担をなるべく抑えたい方は消費者金融以外のカードローンの利用がおすすめです。

2.法人向けの貸し付け

総量規制は個人の借り入れのみ対象で、法人向けの貸し付けについては適用されません。

法人の経営はさまざまで財務状況も異なるため、一定の基準にもとづいて過剰な貸し付けを判断することが非常に難しいためです。

なお個人事業主の借り入れは総量規制の対象です。

事業に利用するための資金であっても、年収の3分の1までに制限されるため注意しましょう。

『4.例外貸付け』の見出しで詳しく解説しますが、個人事業主であっても実績や事業計画などをもとに返済能力が認められれば、融資を受けられる場合もあります。

3.除外貸付け

借入額が極端に大きかったり、担保があったりする一部の貸し付けは除外貸付けとして扱われ、総量規制の対象外となります。

以下に除外貸付けの一例を紹介します。

- 住宅ローン

- マイカーローン

- 特定の不動産や有価証券を担保にした貸し付け

現在、貸金業者から年収の3分の1に近い金額を借りていても、上記の貸し付けであればさらに融資を受けられます。

逆に除外貸付けの金額にかかわらず、消費者金融やクレジットカードのキャッシングでの借り入れは可能です。

なお総量規制の対象外ではあるものの、住宅ローンやマイカーローンなどの履歴は信用情報機関に記録されます。

新たに融資を受ける際に、少なからず審査に影響するという点は把握しておきましょう。

4.例外貸付け

除外貸付け以外にも総量規制の対象外となる貸し付けがあります。

例外貸付けと呼ばれ、以下のようなものが対象です。

- 顧客に一方的に有利となる借換え

- 借入残高を段階的に減少させるための借換え

- 配偶者と併せた年収3分の1以下の貸付け(配偶者の同意が必要)

- 個人事業者に対する貸付け(事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合)

なお除外貸付けとは異なり、例外貸付けは借入残高に合算されます。

例外貸付けも含めた借入総額が年収の3分の1に達すると、原則、融資を受けられなくなるため注意しましょう。

総量規制対象外のカードローン5選

総量規制対象外のカードローンを5つ紹介します。

- みずほ銀行カードローン

- PAYPAY銀行カードローン

- じぶん銀行カードローン

- セブン銀行カードローン

- ソニー銀行カードローン

上記のカードローンは銀行が提供しているため、総量規制が適用されません。

そのため融資額が年収の3分の1を超えていても、借入可能です。

それぞれの特徴について詳しく解説していきます。

1.みずほ銀行カードローン

みずほ銀行カードローンは、同行で住宅ローンを利用中であれば金利を0.5%引き下げて借入可能です。

また店頭だけでなくWeb上でも申し込めて、パソコンやスマホから自分の都合のよいときに手続きが行えるというメリットも。

申込手続きのために店舗へ行く必要がないため、時間や出費を抑えられます。

基本的な情報については以下をご覧ください。

| 項目 | 内容 |

|---|---|

| 金利 | 年2.0~14.0% |

| 融資までの目安 | 最短翌営業日 |

| 借入上限額 | 800万円 |

なお返済方法は口座からの自動引き落としと、好きなときに行える任意返済の2つです。

余裕があるときは積極的に返済できるため、利息による負担を抑えたい方におすすめと言えるでしょう。

2.PayPay銀行カードローン

PayPay銀行カードローンの最大の特徴は、無利息期間が設けられていることです。

初回利用に限り借入日から30日間は利息が発生しないため、短期的な借り入れを予定している方や、できる限り利息を減らしたい方におすすめと言えます。

基本的な情報については以下をご覧ください。

| 項目 | 内容 |

|---|---|

| 金利 | 年1.59~18.0% |

| 融資までの目安 | 最短翌営業日 |

| 借入上限額 | 1,000万円 |

以下のATMでの借り入れ、返済であれば手数料がかかりません。

- セブン銀行

- ローソン銀行

- イオン銀行

セブンイレブンやローソン、ミニストップがあれば基本的にどこでも取引可能なため、利便性は高いと言えるでしょう。

また、PayPay銀行に普通預金口座を所有している場合、残高不足サポート機能が利用できます。

残高不足サポート機能は、口座振替やATMからの出金などの際に預金残高が不足していた場合、自動的に不足分を借り入れられるサービスです。

口座引き落としや出金の際に、万が一、預金残高が不足していても未払いとなる事態を避けられます。

ただ自動的に融資されるため、借入総額は常に把握しておき、借りすぎには注意しましょう。

3.auじぶん銀行カードローン

auじぶん銀行カードローンは、au IDを持っている方なら年利を0.1%引き下げて借入可能です。

au IDはauのスマホを利用しているかどうかにかかわらず誰でも無料で発行でき、他行にはない独自の強みと言えるでしょう。

また返済日は自分の好きな日を決められます。

給料日のような金銭的に余裕があるタイミングを返済日に設定できるため、自分のペースで返済しやすいという利点があります。

基本的な情報については以下をご覧ください。

| 項目 | 内容 |

|---|---|

| 金利 | 年1.48~17.5% |

| 融資までの目安 | 最短当日 |

| 借入上限額 | 800万円 |

auじぶん銀行カードローンは、HDI-Japan主催の銀行業界におけるクオリティ格付けで、最高ランクの三つ星を受賞しています。

実績があり、信頼感のあるカードローンなので安心して利用できるでしょう。

なお希望金額にかかわらず、収入証明書の提出が必須な点には注意が必要です。

4.セブン銀行カードローン

セブン銀行カードローンは、原則として携帯電話や勤務先などへの連絡を行っていないのが特徴です。

在籍確認による職場への連絡を避けられるため、借り入れをバレたくない方におすすめと言えるでしょう。

また申し込みから借り入れ、返済までをすべてWeb上で手続き可能です。

基本的に郵送物もないため、家族に知られる可能性も低いと言えます。

基本的な情報については以下をご覧ください。

| 項目 | 内容 |

|---|---|

| 金利 | 年12.0~15.0% |

| 融資までの目安 | 最短翌営業日 |

| 借入上限額 | 300万円 |

融資までの時間や金利なども他行と同水準のため、非常にバランスの取れたサービスです。

なお50万円を超える利用は、初回の借り入れから約6ヶ月以上経過してからのみ可能という点には注意が必要です。

5.ソニー銀行カードローン

ソニー銀行カードローンは、NTTコム オンライン NPS®ベンチマーク調査の銀行部門にて、2020年から2022年まで3年連続1位に選ばれているカードローンです。

信頼と実績のあるカードローンなため、初めて借り入れを利用する方にもおすすめです。

また他行に比べて金利上限がやや低めという利点もあり、充実したサービスと言えるでしょう。

基本的な情報については以下をご覧ください。

| 項目 | 内容 |

|---|---|

| 金利 | 年2.5~13.8% |

| 融資までの目安 | 最短翌営業日 |

| 借入上限額 | 800万円 |

毎月の返済日は以下の6つから選択可能なため、自分の収入ペースに合わせて返しやすいのもひとつの利点です。

- 2日

- 7日

- 12日

- 17日

- 22日

- 27日

また毎月の返済額は借入額によって決まり、10万円以下なら2,000円、60万円超80万円以下でも1万円と負担が軽めなのも嬉しいポイント。

なお審査通過後にローンカードの発行が必須なため、郵送物を完全になしにできないという点には注意しましょう。

総量規制に達した場合の対処法5選

総量規制に達した場合の具体的な対処法を5つ紹介します。

- おまとめローン

- 配偶者貸付

- 家族からの借り入れ

- 質屋

- 契約者貸付

先述した通り、特定のローンを利用したり特定の条件を満たしたりすることで、総量規制に達していても借り入れが可能です。

それぞれの方法について、詳しく解説していきます。

1.おまとめローン

おまとめローンは複数の借り入れを一つにまとめることで金利や毎月の支払額を下げられる融資サービスで、貸金業者や銀行などが提供しています。

例外貸付けの以下の2つにあてはまるため、借入残高にかかわらず融資を受けられます。

- 顧客に一方的に有利となる借換え

- 借入残高を段階的に減少させるための借換え

なお例外貸付けとみなされるには、具体的に以下のような条件を満たしていなければなりません。

- 貸金業者からの借り入れであること

- 借換え前後で金利および1ヶ月当たりの返済額が増加しないこと

- 段階的に借入残高が減っていく返済方法であること

おまとめローンを申し込む前に、提供している貸金業者に必ず確認しましょう。

2.配偶者貸付

借換えではなく単純に融資を受けたい場合は、配偶者の同意を得ることでも総量規制以上の借り入れが可能です。

通常の借り入れに比べて申込手続きはやや複雑になりますが、申込者と配偶者の年収を合算した金額の3分の1まで融資を受けられます。

すでに借り入れがあるものの、どうしても融資を受ける必要がある方や、収入がない専業主婦の方におすすめの方法です。

配偶者貸付が可能な消費者金融の例としては、ベルーナノーティスがあります。

2022年4月時点で女性利用者が約72%に達していたり、女性オペレーター専用ダイヤルが利用できたりするなど、専業主婦に非常におすすめな消費者金融です。

なお利用する際は、申込者と配偶者の両方の収入証明書や婚姻関係証明書などの書類が必要になる場合もあるため、注意しましょう。

3.家族からの借り入れ

除外貸付けおよび例外貸付けのどちらも利用できない場合は、家族から借りるのもひとつの選択肢です。

金融機関ではなく家族から借りるのであれば、信用情報機関に借り入れの記録が残らないため、総量規制にかかわらず融資を受けられます。

なお借り入れる際には、家族であっても必ず借用書を作成しましょう。

借入総額や金利、返済期間などを書面に残しておくことで、のちのちトラブルにつながる可能性を大幅に下げられます。

また少なからず家族関係に悪影響を及ぼす恐れがあるという点には、注意が必要です。

4.質屋

以下のような品物を質屋に預けることで、価値に応じた金額を借りられます。

- ブランド品

- 貴金属・宝飾品

- 小型家電

基本的には買取額に近い金額を借りられ、返済期間までに利息も含めた総額を支払えば品物が返却されます。

ただ質屋の上限金利は年利109.5%と非常に高いので、利息も含めた返済総額を把握したうえで利用するのがおすすめです。

返済せずに保管期限を過ぎた場合、預けた品物の所有権は質屋に移り、返済義務がなくなります。

不用品であれば問題ありませんが、返却を希望する場合は注意しましょう。

なお利息分のみを支払えば、保管期間の延長も可能です。

5.契約者貸付

積立型の生命保険を契約している方は、解約返戻金の6~8割ほどの金額を借りられる場合があります。

総量規制を気にせずに融資を受けられるだけでなく、カードローンに比べて年利が低めという利点もあり約2~5%で借入可能です。

また融資スピードも早く、インターネット上で手続きを行えば当日中に融資を受けられる場合も。

なお生命保険の契約期間が短すぎると融資を受けられない場合もある点には、注意が必要です。

契約者貸付を利用して借り入れたい方は、保険会社に確認してみましょう。

総量規制対象外のおまとめローンおすすめ3選

おまとめローンは、すでに利用している複数の借り入れをまとめることで毎月の支払いや利息による返済負担を軽減するための金融商品です。

追加融資は受けられないものの、総量規制の対象外なため年収の3分の1を超えても融資を受けられます。

とくにおすすめのおまとめローンは以下の3つです。

- アイフル おまとめMAX

- SMBCモビット おまとめローン

- レイク レイク de おまとめ

それぞれについて、詳しく解説していきます。

1.アイフル おまとめMAX・かりかえMAX

大手消費者金融のアイフルの利用者、または利用したことがある方はおまとめMAX、初めての方はかりかえMAXという借り換えローンで融資を受けられます。

基本的な情報については以下をご覧ください。

| 項目 | 内容 |

|---|---|

| 金利 | 年3.0~17.5% |

| 返済回数 | 最長120回 |

| 限度額 | 1万~800万円 |

申し込みは24時間365日、Web上ですべて完結できます。

専用ローンカードや郵送物がないため、バレる可能性が低いのもひとつの利点です。

また消費者金融のカードローンだけでなく、銀行のフリーローンやクレジットカードのリボ払いもおまとめ対象で、さまざまな借り入れで利用可能です。

ただ銀行のローンやクレジットカードのリボ払いをまとめる場合、書類提出が必要になるため注意しましょう。

2.SMBCモビット おまとめローン

SMBCモビットを利用中の方であれば、おまとめローンを利用して毎月の負担を軽減できる場合があります。

現在、SMBCモビットを契約していない方は新規申込後に利用可能です。

基本的な情報については以下をご覧ください。

| 項目 | 内容 |

|---|---|

| 金利 | 年3.0~18.0% |

| 返済回数 | 最長160回 |

| 限度額 | 500万円 |

返済回数が最大160回、13年4ヶ月と比較的長めなため自分の経済状況に合わせて無理なく返済しやすいと言えるでしょう。

なおSMBCモビットのおまとめローンは、消費者金融やクレジットカードのキャッシングのみ対象です。

銀行のカードローンやクレジットカードのショッピングの利用分は対象外な点には注意しましょう。

3.レイク レイク de おまとめ

レイクのレイク de おまとめを利用することで、他の貸金業者からの借り入れをまとめて毎月の返済額や金利の負担を軽くできる場合があります。

レイクを契約していない方でも申し込めるため、手続きの手間がやや抑えられるのが利点です。

基本的な情報については以下をご覧ください。

| 項目 | 内容 |

|---|---|

| 金利 | 年6.0~17.5% |

| 返済回数 | 最長120回 |

| 限度額 | 10万~500万円 |

申し込みの際は公式サイトに記載されている専用の無料通話に電話をかけたあと、SBI新生銀行カードローンの自動契約機で手続きを行う必要があります。

他のおまとめローンに比べて、やや手間がかかるという点は把握しておきましょう。

多重債務で返済が厳しいときは債務整理も選択肢のひとつ

毎月の支払いが難しいほどに複数の貸金業者から借り入れをしている場合は、債務整理を行うのも選択肢のひとつです。

債務整理には以下のような種類があり、それぞれで手続きが異なります。

- 任意整理

- 自己破産

- 個人再生

- 特定調停

比較的、手間がかからないのは任意整理です。

利息のみが減額の対象となるため借入額の大幅な減額は難しいものの、家族にバレにくかったり3ヶ月から半年ほどで手続きを終えられたりするという利点があります。

また任意整理を行う債権者を選択できるため、金額の大きい借入先のみを対象にするということも可能です。

なお債務整理を行うと、信用情報機関に5~10年間は記録が残ります。

記録されている期間中は、借り入れだけでなくローンやクレジットカードなどの審査にほぼ通らないため、慎重に検討することをおすすめします。

総量規制についてよくある3つの質問

総量規制についてのよくある質問について回答します。

- 年収の3分の1までは必ず借りられる?

- 保証人がいれば総量規制を超えても借りられる?

- 年収にボーナスは含まれる?

制度を正確に把握して、理解を深めていきましょう。

1.年収の3分の1までは必ず借りられる?

消費者金融やクレジットカードのキャッシングでの借り入れは、総量規制の上限までの金額を確実に借りられるわけではありません。

総量規制は、あくまで借入総額の上限を決めるための制度です。

借入可能な金額は申込時の審査によって決まり、融資サービスごとに決められている上限および年収や勤続年数、信用情報などで変動します。

2.保証人がいれば総量規制を超えても借りられる?

保証人がいても、契約者の年収の3分の1以上を超えて融資は受けられないため注意しましょう。

保証人の有無にかかわらず、個人向けの貸し付けはすべて総量規制の対象です。

なお、特定の条件を満たしている不動産や有価証券を担保にした貸し付けの場合は、除外貸付けにあたる可能性があります。

担保にできそうな資産を所有している場合は、確認してみましょう。

逆に他人の借り入れの保証人になったとしても、総量規制の借入総額には合算されません。

あくまで個人の借り入れにのみ総量規制は適用されます。

3.年収にボーナスは含まれる?

総量規制において、年収にボーナスは含まれます。

年収にあてはまる収入は法令で定められており、具体的には以下の5つです。

- 給与

- 年金

- 恩給

- 定期的に受領する不動産の賃貸収入(事業として行う場合を除く)

- 年間の事業所得(過去の事業所得の状況に照らして安定的と認められるものに限る)

なおギャンブルなどによる一時的な収入については、総量規制における年収には含まれません。

あくまで定期的な収入のみ対象となるという点は、理解しておきましょう。

まとめ

消費者金融のカードローンやクレジットカードのキャッシングなど貸金業者から融資を受ける際は、借入総額を年収の3分の1までと定める総量規制に注意しましょう。

総量規制は、返済能力を超えた貸し付けを防止するための制度で、原則個人向けの融資サービスすべてに適用されます。

すでに総量規制に近い金額の借り入れがあったり収入が少なかったりする方は、以下の方法で融資を受けるのがおすすめです。

- 貸金業者以外のカードローン

- おまとめローン

- 配偶者の同意を得た借り入れ

- 個人間融資

- 多目的ローン

なお総量規制の対象となる年収には、ギャンブルなどの一時的な収入は含まれません。

またボーナスは年収に含まれたり、保証人の有無にかかわらず総量規制は適用されたりするなど、細かい部分にも注意が必要です。

制度を正確に把握したうえで融資サービスを利用しましょう。