はじめまして!無人契約機検索サイト【アトムくん】へようこそ!

アトムくんは、急ぎでお金を借りたい方に便利な、お近くのカードローン契約機を簡単に検索できるデータベースを搭載!

プロミスやアコム、アイフルなど、複数のローン会社の契約機を探し出せる、契約機のデータベースサイト(登録契約機数2,913件)です。

また、皆さんのカードローンに関するお悩みに少しでも役立つ情報を届けるべく、様々なテーマについて業者別にピックアップして掲載しています。

ぜひ、お近くの契約機の検索と各業者の情報収集にお役立てください!

そもそも無人契約機って?

カードローンの無人契約機(自動契約機)は、「対面でのカードローン契約に利用者が恥ずかしさを感じているのではないか?」という思いがきっかけで誕生しました。

自動契約機の指示に従い、情報を入力して必要書類を提出すれば、カードローン会社の人間と顔を合わせることなくカードローン契約ができます。

平成5年(1993年)7月にはじめて誕生した無人契約機が、アコムの自動契約機(むじんくん)新宿アルタ店。

その誕生を皮切りに、現在は全国3,000箇所近くの自動契約機が存在しています。

無人契約機は、雑居ビルの中や郊外に設定されていることが多いため、誰にも見られることなくカードローン契約できるのが魅力。

アトムくんも無人契約機が誕生した経緯にならって、誰にもバレずにお金を借りる方法や、在籍確認について重点的に解説しているメディアです。

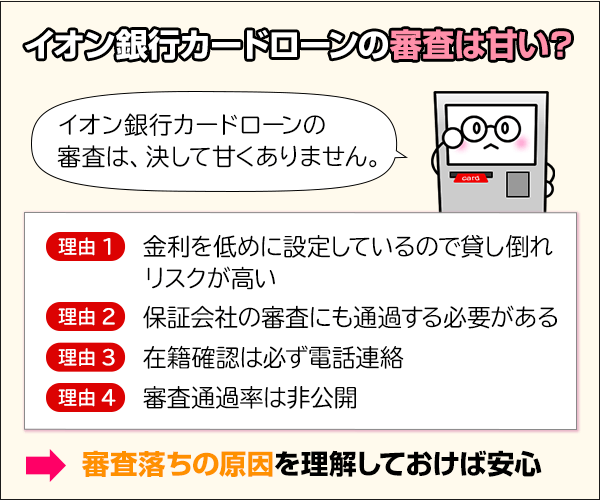

無人契約機って審査が甘いの?

「カードローン初心者だから、無人契約機で審査に申し込みたい!」

「無人契約機は機械が審査するから審査が甘いんじゃない?」

上記のような不安や疑問を持っている方も多いと思います。

残念ながら無人契約機で申し込んだからといって、審査が甘いということはありません。

ただし、とんでもなく厳しい審査基準があるとも言えないのが現状です。

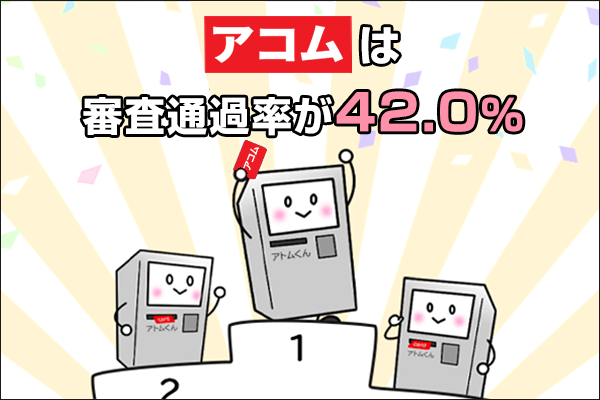

直近5年間の、大手消費者金融カードローン審査通過率は以下のとおり。

| カードローン名 |

プロミス |

アコム |

アイフル |

レイク |

| 2024年3月期※ |

39.5% |

42.6% |

35.5% |

26.6% |

| 2023年3月期 |

40.5% |

39.9% |

31.9% |

31.1% |

※2024年3月期は現時点の最新のデータです

上記をご覧いただくとわかるとおり、大手消費者金融カードローンで最も審査通過率の高いアコムでは、2024年3月期の審査通過率が42.6%です。

つまりアコムの審査に申し込んだ5人のうち2人は、審査に通過し、お金を借りられています。

| 限度額 |

金利 |

審査時間 |

融資時間 |

| 最大800万円 |

年2.4%~17.9% |

最短20分※1 |

最短20分※1 |

| 学生 |

パート

アルバイト |

職場に

電話なし |

郵送物なし |

| ※2 |

|

※3 |

|

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

- カードローンがバレても困らない方

- 信用情報に傷がある方

- 三菱UFJフィナンシャル・グループの商品の審査に落ちた方

ただし上記の場合でも、審査に通過できないと決まったわけではありません。

まずは3秒お借入れ診断をお試しください。

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 10代申込不可

※3 原則、電話での確認はせずに書面やご申告内容での確認を実施。

そして審査の内容は、無人契約機から申し込もうと、WEB完結申込だろうと変わりません。

まずはカードローンの審査基準を確認しておきましょう。

カードローン審査の基準は収入の安定性と信用

カードローンの審査では、みなさんの収入の安定性と信用力がチェックされます。

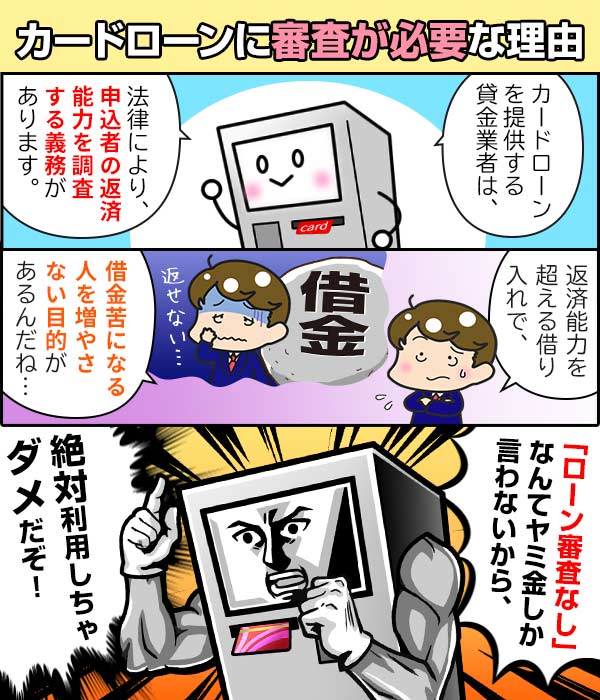

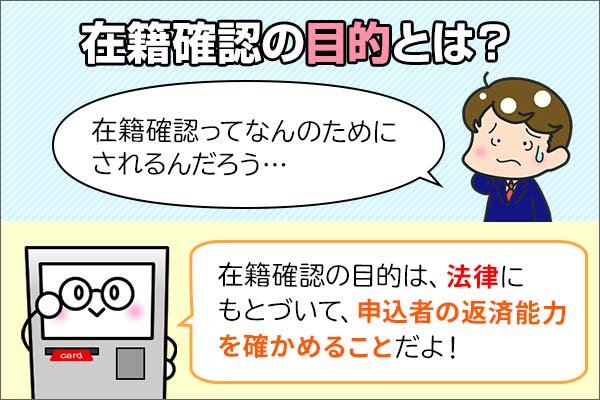

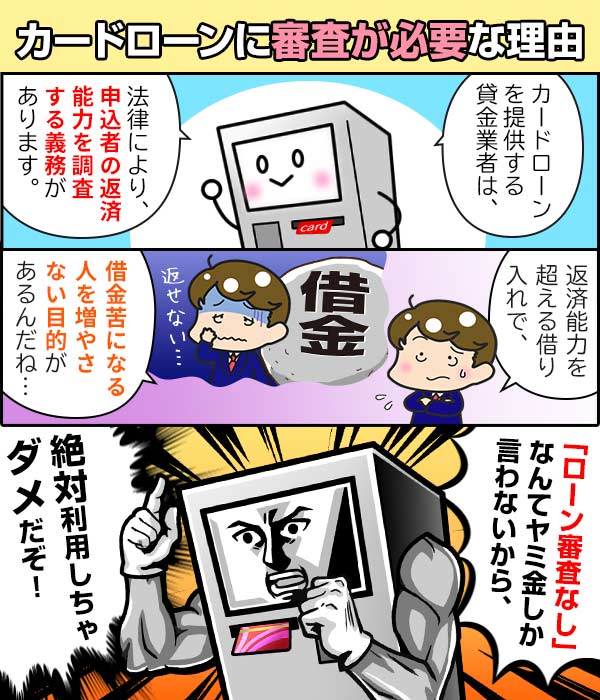

ところでなぜ、カードローンには審査が必要なのでしょう。

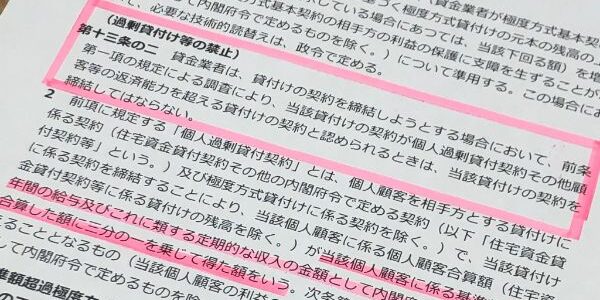

その理由は、貸金業法という法律によって、申込者の返済能力を調査しなければならないと決まっているからです。

カードローンの審査については、以下の記事で詳しく解説しています。

では具体的にどのような審査で、申込者の返済能力を確かめているのでしょうか。

審査でチェックされる具体的なポイント

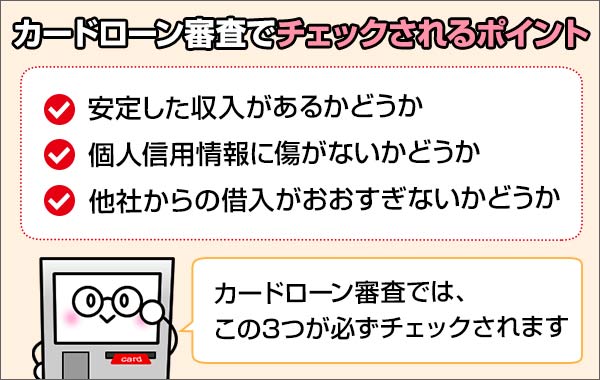

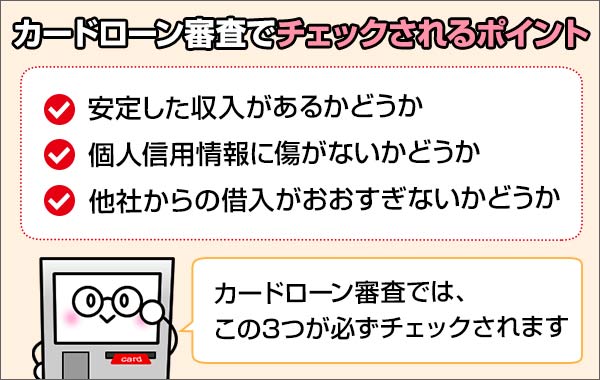

カードローン審査でチェックされる具体的なポイントは次の3つです。

審査でチェックされるポイント3つ

- 安定した収入があるかどうか

- 個人信用情報に傷がないかどうか

- 他社からの借入が多すぎないかどうか

それぞれどのようにチェックされるのかを見ていきましょう。

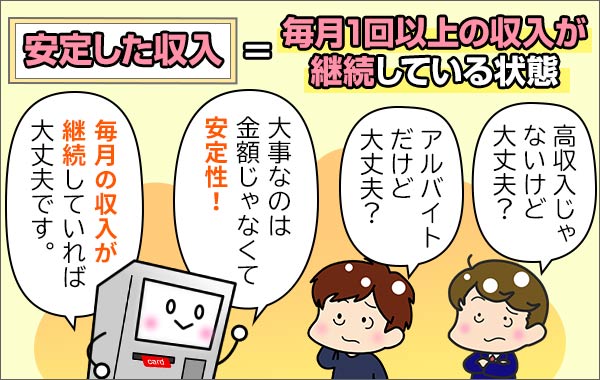

安定した収入がカードローンでお金を借りる絶対条件

アトムくん編集部では、安定した収入のことを、同じ勤務先から継続していただいている収入と考えています。

安定した収入と言われると高収入をイメージするかもしれませんね。

でも実際は、高収入の方しかカードローンを利用できないわけではありません。

事実、カードローン利用者の個人収入でもっとも多いのが、年収201万円から400万円(36.4%)なんです。

国税庁発表の統計では、令和2年のひとり当たり平均給与が433万円(正規非正規含む)でした。

カードローンの主な利用者が高収入の人ではないことがわかります。

また、アトムくん編集部のライター高山がプロミスのカードローンと契約したとき、まさに2ヶ月目のお給料をもらったばかりでした。

このことから、安定した収入と高収入は同じ意味ではないと言えそうです。

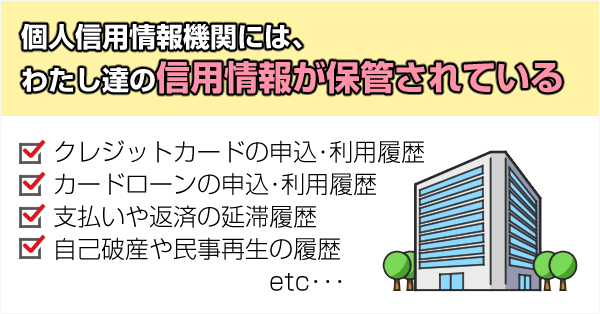

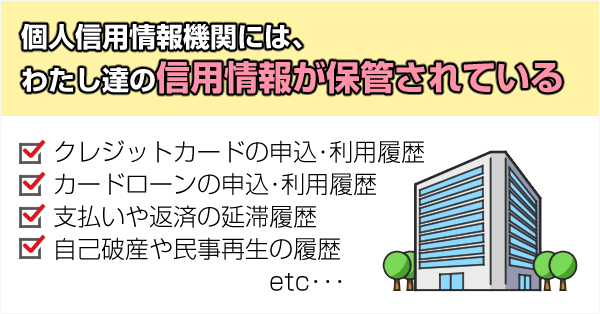

個人信用情報の傷は審査に大きく影響

個人信用情報とは、過去に行ったローンやクレジットカードなどの申込、返済・支払の状況(信用取引)が記録された情報のことです。

つまり個人信用情報に傷があるとは、ローン返済やクレジット支払いを怠ってしまった時のことを言います。

これらの情報は、隠していればバレないというものではありません。

個人信用情報機関とよばれる機関に保管されていて、カードローン審査では必ずチェックされるんです。

例えば、過去6ヶ月以内にいろんなカードローンに申込んでいたりすると、「この人はお金を返す当てがないのに手あたり次第申込んでいる」と判断され、審査に落ちてしまうことも・・・。

その他、スマホ本体を分割購入している場合の携帯料金の払い忘れにも要注意です。

当然、クレジットカードを延滞したことがあるなんて場合は、審査通過がかなり怪しくなってくると考えておいてください。

逆に、「これまで金融関係の取引で失敗した経験がない」という方なら、自信をもってカードローンに申込んでOKですよ!

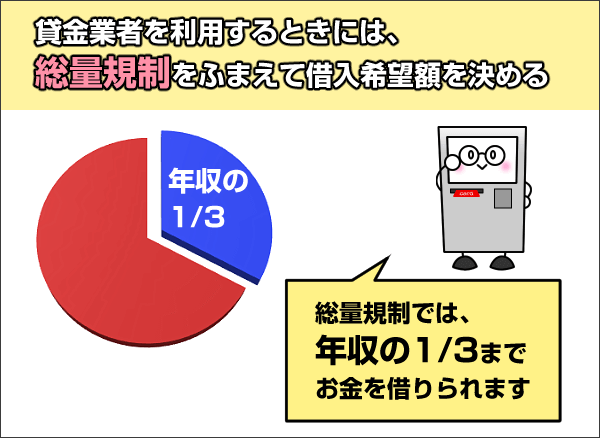

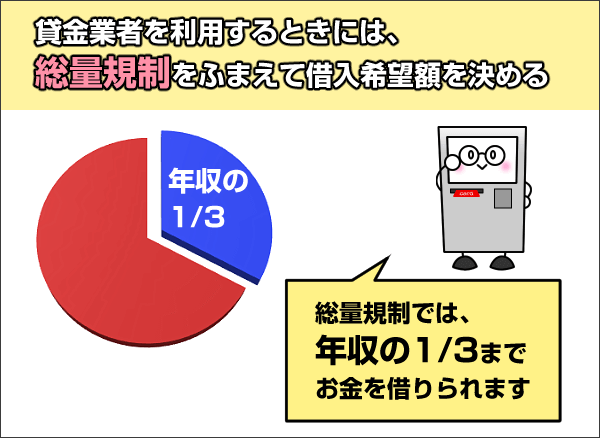

カードローンで借りれるお金は他社も含めて年収3分の1まで

他社からのどれだけ借りているのかも、カードローン審査では入念にチェックされます。

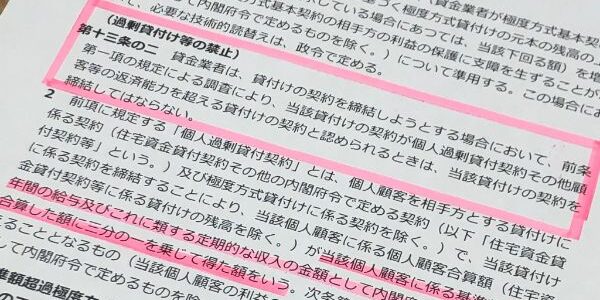

なぜならカードローンは、利用者の年収によって貸付できる金額が決まっているから。

貸金業者なら、利用者の年収3分の1までしか貸せないことが法律(総量規制)で決まっています。

また銀行カードローンでは、68.6%の銀行が利用者の年収2分の1まで、11.6%の銀行が利用の年収3分の1までに貸付額を制限しているようです。

他社からの借入金額が、すでに年収3分の1に迫っているのなら、新たなカードローンでお金を借りるのは難しいでしょう。

さて、ここまでは無人契約機から申し込む前に確認しておきたい、カードローン審査の基準を解説しました。

つづいては、カードローン審査の中でも特に不安視される方の多い在籍確認について見ていきましょう。

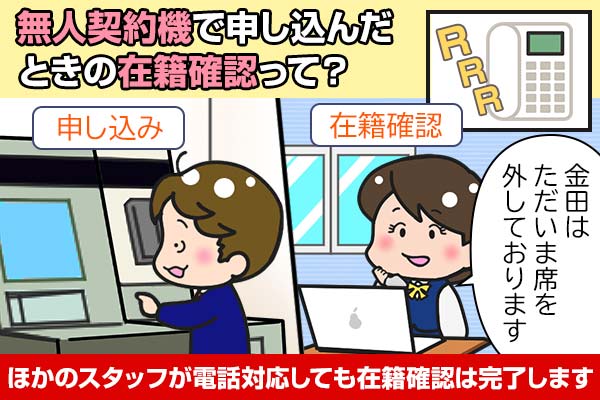

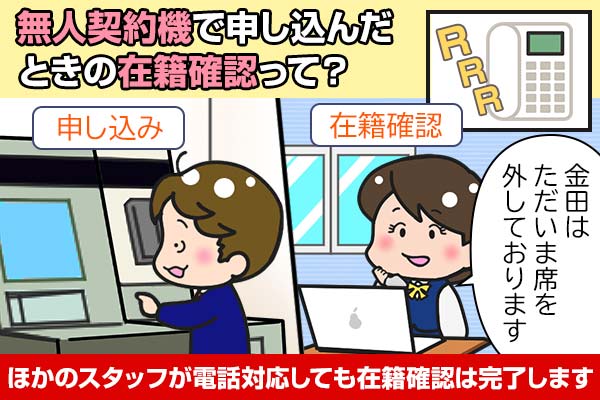

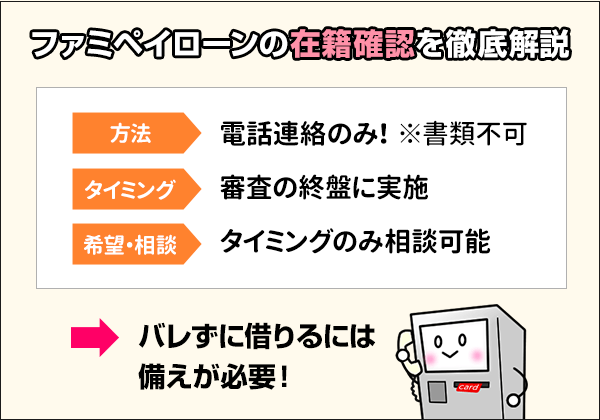

無人契約機で申し込んだときの在籍確認方法

カードローンの審査には在籍確認があり、無人契約機で申し込んだ場合も同様です。

在籍確認の目的は、カードローンに申し込んだ人の収入が安定しているかをチェックすること。

かつてはカードローン審査担当者が、申込者の勤務先に直接電話をかけて、申込者が本当に在籍しているか確認するのが主流でした。

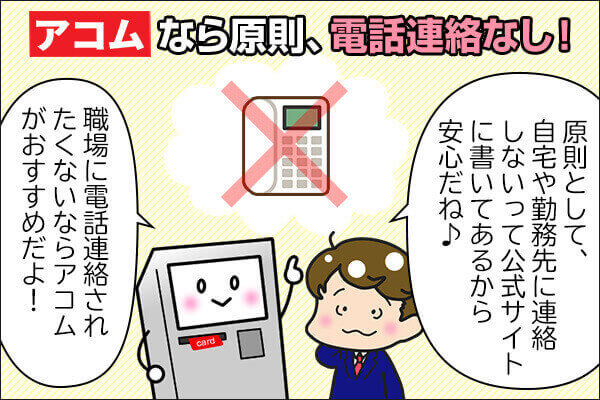

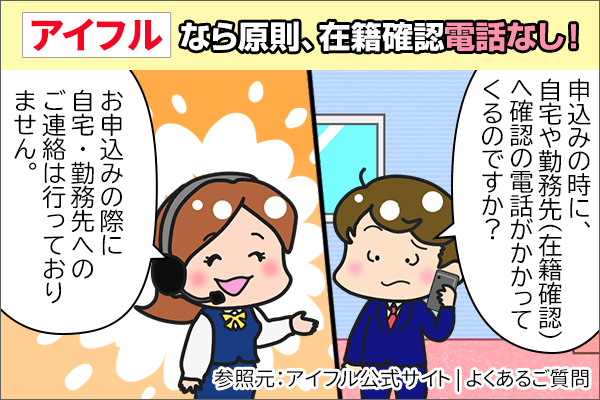

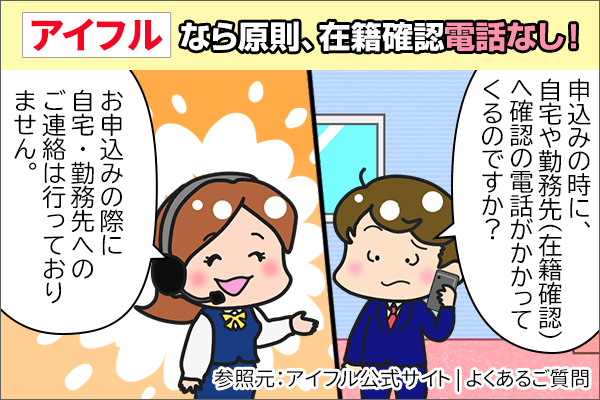

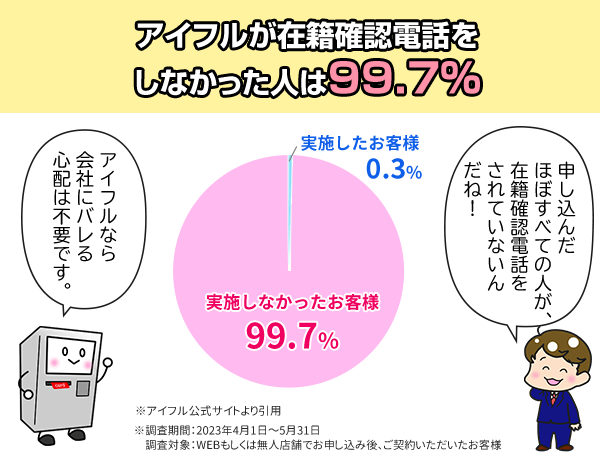

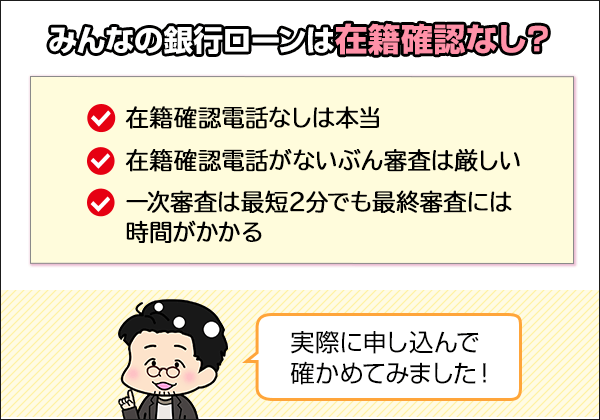

ただ無人契約機を設置している大手消費者カードローンは、「在籍確認を原則電話で実施しない」と明言しています。

アコムは原則として在籍確認の電話をしない

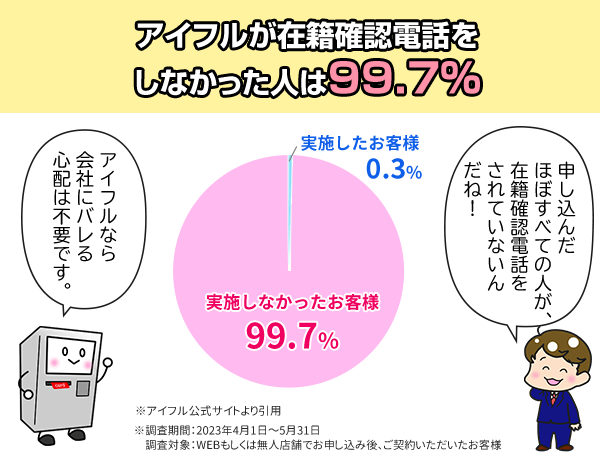

アイフルは99.7%の申込者に在籍確認電話を実施していない

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 申し込みの曜日、時間帯によっては、審査や融資が翌日以降となります。

※3 レイクの審査通過率は2023年4月~6月の数値

無人契約機で申し込んでいる最中に、勤務先に電話されたらどうしよう・・・

上記のような不安をお持ちの方も、大手消費者カードローンなら安心してお申し込みいただけます。

どうしても確認が必要な場合は電話連絡がある

ただしカードローン審査にて、収入の安定性の判断が難しい場合、在籍確認が電話連絡で実施される可能性があります。

収入の安定性の判断が難しい場合とは、以下のようなケースです。

収入の安定性の判断が難しい場合

- 自営業・個人事業主

- 勤続年数が1年未満

- 年収200万円未満

- 過去にローンやクレジットカードの延滞・滞納経験がある

上記に当てはまる方は、電話連絡で在籍確認が実施されるかもしれないと覚えておいてください。

在籍確認電話のタイミングは申込後20分以内

万が一在籍確認電話が実施される場合、申し込んでから20分以内には電話連絡が実施されます。

そのため無人契約機で審査に申込んだ場合、自分がいない会社に、電話がかかってきます。

いっぽう申込から20分たっても自分あての電話がかかってこなければ、在籍確認電話なしで審査が進んでいると考えていいでしょう。

在籍確認は本人がその場にいなくても大丈夫

在籍確認の電話は、本人が出なくても大丈夫。

電話に出た人が、「○○は外出しています」などと応答してくれれば、それで在籍確認完了です。

在籍確認電話の注意点

在籍確認に対応するときの注意点は以下の2つです。

在籍確認に対応するときの注意点

- 申込者につながらない電話番号はNG

- 在籍確認電話に対応した人が自分の在籍を把握していない場合は危険

順番に解説していきます。

申込者につながらない電話番号はNG

カードローン会社から在籍確認電話があった際、申込者本人に繋がらない部署や支店に在籍確認電話があると、審査に落ちる原因になります。

在籍確認電話に対応したスタッフが、申込者本人が在籍していることを知らない可能性が高いからです。

契約機からカードローンに申し込む際は、勤務先の電話番号として、自分自身に電話がつながる部署や支店の電話番号を申告しましょう。

アルバイトの方はアルバイト先の店舗の番号を申告

コンビニや飲食店などでアルバイトをしている方は、アルバイトをしている店舗の電話番号を申告してください。

本社の電話番号を書いて、本社に電話が入っても、店舗で働いているスタッフの在籍情報を把握していない可能性が高いからです。

派遣社員は派遣元会社の番号を申告

また派遣社員の場合は、派遣会社の電話番号を入力しましょう。

くわえて派遣社員が在籍確認を受ける際には、あらかじめ在籍確認があることを派遣元の会社に伝えておいてください。

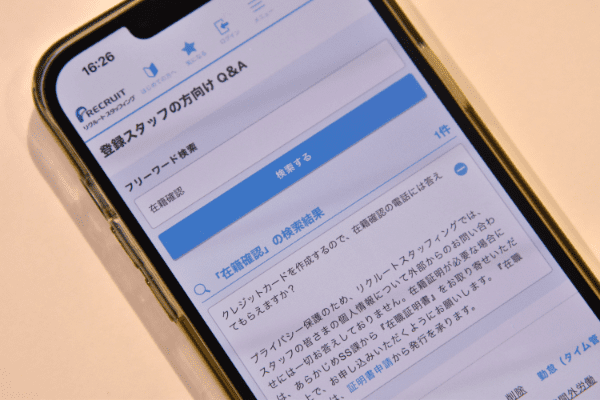

というのも派遣元の会社が、個人情報保護の観点から、在籍確認に対応していない場合があります。

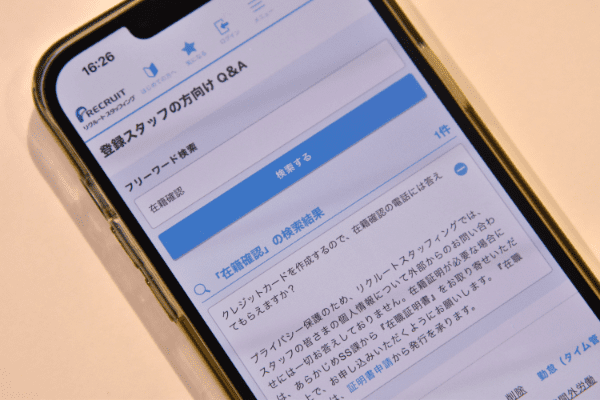

たとえば派遣会社のリクルートスタッフィングは、個人情報保護のため在籍確認に対応していません。

リクルートスタッフィングは在籍確認電話に対応していない

プライバシー保護のため、リクルートスタッフィングでは、スタッフの皆様の個人ジュ応報について外部からのお問い合わせには一切お答えしておりません。

引用:リクルートスタッフィング | 登録スタッフの方向けQ&A

在籍確認電話に対応した人が自分の在籍を把握していない場合は危険

カードローン会社から勤務先に在籍確認電話が入ったとしても、電話に対応した人が、「(申込者の名前)というスタッフはいません」と答えると、在籍確認が完了しません。

上記のようなケースで、審査担当者から「ウソの情報で申し込んだのでは?」と疑われると、審査に落ちてしまいます。

対策として、あらかじめ電話応対するスタッフに、「○○部署の○○です。近日中にクレジットカードの在籍確認があるので対応お願いします」と伝えておきましょう。

在籍確認電話を書類提出にできる場合もある

勤務先が在籍確認に対応してくれない場合は、カードローン会社に事情を説明し、書類で在籍確認してもらえないか相談してみてください。

カードローン会社によっては、電話連絡の代わりに、勤務先に在籍していることがわかる書類の提出で在籍確認してくれる場合があります。

電話連絡を確実に回避したいなら、以下の書類を事前に用意しておきましょう。

事前に用意しておく書類

- 社員証

- 勤務先発行の健康保険の資格確認書

- 給与明細書

- 源泉徴収票 など

在籍確認でカードローンバレが心配ならアイフルがおすすめ

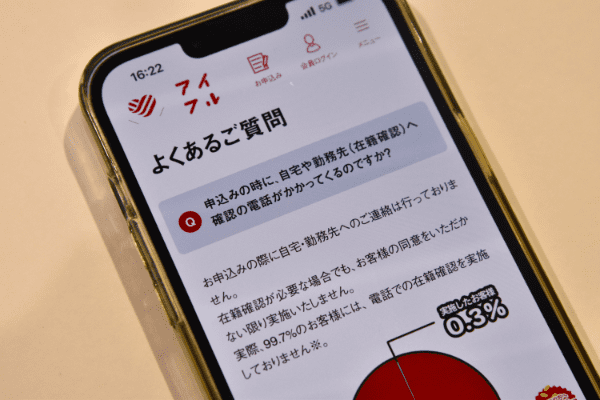

在籍確認でカードローンの利用がバレたくない方は、アイフルがおすすめです。

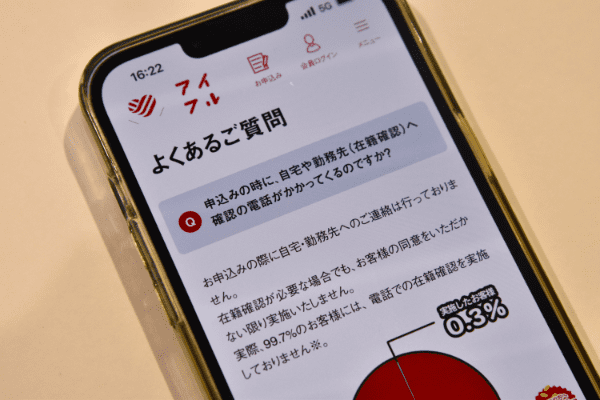

なぜならアイフルは、公式サイトにて「自宅・勤務先にご連絡いたしません」と宣言しているから!

Q 申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってくるのですか?

A お申込みの際に自宅・勤務先へのご連絡は行っておりません。在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。実際、99.7%のお客様には、電話での在籍確認を実施しておりません。

引用:アイフル公式サイト | よくある質問

またアイフルは、申込者の99.7%に在籍確認電話を実施していないとまで明言しています。

原則として電話連絡されないアイフルなら、職場の人にカードローンの利用がバレる心配はありません。

| 限度額 |

金利 |

審査時間 |

融資時間 |

| 最大800万円※ |

年3.0%~18.0% |

最短18分 |

最短18分 |

| 学生 |

パート

アルバイト |

職場に

電話なし |

郵送物なし |

|

|

原則、職場連絡なし |

|

- 20代・30代の方

- 誰にもバレずに借りたい方

- 今すぐお金を借りたい方

- 在籍確認されたくない方

- 無利息期間を活用したい方

- 過去に延滞履歴のある方

- 提携ATMの手数料を節約したい方

※お申込み時間や審査状況によりご希望に添えない場合があります。

※当社のご利用限度額が50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要。

アイフルの在籍確認について詳しくは、以下の記事にて解説しています。

続いては、無人契約機で審査を受けられる業者を紹介していきます。

無人契約機で審査を受けられる業者

カードローンを提供している全ての業者が無人契約機を設置している訳ではありません。

主に大手消費者金融と一部の銀行が設置しています。

無人契約機のあるカードローン会社はご覧の通りです。

無人契約機のあるカードローン会社

- プロミス

- アイフル

- アコム

- レイク

- SMBCモビット(三井住友銀行ローン契約機)

テレビCMでもおなじみのプロミスやアコムの無人契約機は、設置数が多いこともあり、街中や駅前などで見かけたことがある方も多いのではないでしょうか。

無人契約機の営業時間と審査対応時間は異なる

無人契約機の営業時間と審査対応時間の違いには注意が必要です。

一覧でご確認ください。

| カードローン名 |

営業時間 |

審査回答時間 |

| プロミス |

9時~21時

※店舗で異なる |

9時~21時 |

| アコム |

9時~21時

※店舗で異なる |

9時~21時 |

| SMBCモビット |

9:00~21:00

※営業時間は店舗により異なります。 |

9時~18時 |

| レイク |

9時~22時(平日・土)

9時~19時(日・祝) |

9時~21時 |

| アイフル |

9時~22時 |

9時~21時 |

※年末年始など営業時間の変更あり

無人契約機で審査を受ける場合は、営業時間と審査時間に注意して手続きを開始することが必須となります。

先に公式サイトで申し込んでおくとよりスムーズ

無人契約機から審査申し込みするよりも、まずはインターネットから仮審査に申し込みしておくのがおすすめ。

事前にネットから個人情報や勤務先情報の送信を済ませておくことで、無人契約機での手続き時間を30分程度で終わらせることができます。

無人契約機の使い方は、タッチパネル方式と操作方法は簡単ですが、申込者情報など細かい情報入力に時間を取られることも・・・。

使い慣れたパソコンやスマートフォンからの申込・入力の方がスムーズに手続きができるでしょう。

無人契約機の数が日本でいちばん多いのは、プロミス。

自動契約機(設置台数は、全国で1,100台以上です(2023年12月時点)。

プロミスなら申込んだ後すぐに契約機まで足を運ぶことができそうですね。

| 限度額 |

金利 |

審査時間 |

融資時間 |

| 最大800万円※1 |

年年2.5%~18.0%% |

最短3分※2 |

最短3分※2 |

| 学生 |

パート

アルバイト |

職場に

電話なし |

郵送物なし |

| ※3 |

|

原則、電話の在籍確認なし |

|

- 審査通過に不安がある方

- 在籍確認の電話を避けたい方

- 最短3分で借りたい方

※お申込み時間や審査によりご希望に添えない場合がございます。

- 本審査前に借入額を知りたい方

- 無利息期間を活用したい方

- 過去に延滞履歴のある方

- SMBCグループの商品の審査に落ちた方

ただし上記の場合でも、審査に通過できないと決まったわけではありません。

まずは1秒パパッと診断をお試しください。

※1 限度額50万円以内なら収入証明書不要。

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 お申し込み時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。

※3 高校生(定時制高校生含む)はお申し込みできません。

※3 18、19歳の方は契約にいたりづらい可能性があります。

では次に、無人契約機に持っていく必要書類について解説しておきます。

提出書類の不備に要注意

カードローンへの契約には必要書類があり、無人契約機での契約郵送ではなくスキャナー機能で読み込ませての提出となります。

提出書類を事前に確認してから忘れないようにして無人契約機に向かわなければならず、もし書類を忘れてしまったり、不備があると審査完了まで手続きができません。

最低限必要になるのが、運転免許証やマイナンバーカード、健康保険の資格確認書などの本人確認ができる書類です。

基本は顔写真のある運転免許証の提出を優先している業者が多く、運転免許証だけでお金を借りられることもあります。

ちなみにアコムの自動契約機(むじんくん)では、30秒ほどの顔確認が行われました。

おそらく、運転免許証と同一人物であるのか確認していると思われます。

免許証の交付を受けていない人も、マイナンバーカードや資格確認書などを提出して本人確認とすることは可能なので安心してください。

ただ、カメラがあるという点は重要なポイント。

あまり挙動不審な行動をしていたり、契約するときの態度が悪いと審査担当者からの印象が悪くなってしまう恐れがあるのです。

返済能力や信用力が重要な審査要素ですが、申込者自身の態度や人格も審査に影響があると考えておく方が望ましいでしょう。

収入証明書類が必要な場合は最新版を用意

貸金業法では1社から50万円以上、複数社から100万円以上を借入する場合には収入証明書の提出が義務付けされています。

上記の条件外であっても収入証明書の提出要求されるケースもあります。

何年も前の源泉徴収票や確定申告書があっても効力がないため、最新の書類を用意してください。

ちなみに無人契約機を利用する際は、先にネット申込をすませておくと、お金を借りるまでの時間を短縮できます。

続いては、無人契約機でカードローン契約をするときの流れを簡潔に紹介します。

カードローン契約の流れ

無人契約機を利用してカードローンの契約をするときの手順は4つです。

手順1. ネット申し込み

まず契約先の業者が決まったら、ネット申込(パソコン・スマートフォン)をします。

最短20分審査回答などもありますが、審査状況によっても変わるため、ネット申込をして無人契約機での待ち時間を短縮しましょう。

実際にアトムくん編集部が無人契約機を利用したときは、事前にネット申込をしておいたので、契約機での手続きにかかった時間は約30分でした。

無人契約機での申込も可能ですが、待って待って結果は審査落ちだと時間の無駄ですよね・・・。

先にネット申込をしておけば、メールか電話で事前審査の回答を受け取れるので、時間を有効に使えますよ。

手順2. 無人契約機

仮審査回答を受け取った後は、無人契約機での契約に必要な物を持って近くの無人契約機へ向かいます。

ただ、即日カード発行を希望する場合、無人契約機には営業時間内ギリギリでなく、時間に余裕を持って向かうことが重要です。

営業時間と審査対応時間は異なるものの、遅くとも21時までには契約機で手続きを開始しておかないと即日融資は難しくなります。

「近くの契約機がメンテナンス中だった」「先客が手続きを始めたばかり」など予期せぬ事態も考慮しておきましょう。

また、無人契約機では必要書類を提出(スキャン)するので本人確認書類・収入証明書類は必ず忘れないように気をつけてください。

書類がないと自宅まで取りに帰ったりする時間ロスが発生してしまいますからね。

手順3. 本審査

ネット申し込みで申告した申込内容と、無人契約機で提出した書類を含めた個人情報を合わせて、本審査が進められることになります。

手順4. 契約完了

先にお伝えした通り、無人契約機でカード受取を済ませておけば、後日、自宅への書類郵送(契約書・ローンカードなど)もありません。

手に入れたカードを使って、隣接するカードローン会社の自社ATMや提携しているATMから、限度額の範囲で自由にキャッシングをすることができます。

カードローンは入会費や年会費も無料なので、備えとして1枚持っておけばお金が必要になった際にもスムーズに借入することができますよ。

ここまでに紹介した無人契約機でカードローンの契約をする流れをもっと詳しく知りたい方は、以下の記事を読んでみてください。

無人契約機を活用してお金の悩みを解決しよう

無人契約機の審査や契約の流れまでをつかむことはできましたか?

ここではカンタンな説明にとどめているので、もっと詳しく知ってから無人契約機を利用したいという方は、アトムくん内の記事を読んでみてくださいね。

「よし、無人契約機を使ってみよう!」と思った方は、アトムくんを使ってさっそくお近くの無人契約機を検索してみましょう!

アトムくんがみなさんのお役に立つことができれば幸いです。

無人契約機に来店する前に

- お急ぎで即日融資ご希望なら必見

-

プロミスなら最短3分融資

WEBから申込で最短3分で融資が可能なプロミス。※お申込み時間や審査によりご希望に添えない場合がございます。無人契約機を活用すればその場でカードを受け取ることもできます。

スタッフ不在であることから無人契約機は土日祝を含めて9:00~21:00まで営業しており、全国各地に設置された1,100箇所以上(23年3月末現在)の契約機が利用できます。

※契約機により営業時間が異なります

また同じSMBCグループの三井住友銀行が設置しているローン契約機でもプロミスへの申込手続きができ、利用可能な無人契約機が業界一なのもプロミスです。

プロミスの詳細はコチラ

借入まで最短20分のアコム

アコムの自動契約機(むじんくん)は9:00~21:00(年末年始を除き年中無休)まで営業しているので都合に合わせて手続きできます。

大手都市銀行の三菱UFJ銀行を含む、三菱UFJフィナンシャル・グループのアコムは信頼性の高い大手消費者金融であり、申し込みから融資まで最短20分のスピード対応と高い新規貸付率が魅力。※2023年10月時点で42.6%

自動契約機(むじんくん)に立ち寄る前にまずはアコムHPからネット申込で審査へ。

アコムの詳細はコチラ

- 即日融資を受けるための申込時間

-

申込の受付時間について

無人契約機の営業時間と審査対応時間は異なるので注意してください。

プロミスやアコムでは、21時までを審査対応としており、それ以降の申込になると翌営業日の審査回答となるため、即日融資を受けることが困難になります。

また、無人契約機の営業時間内ギリギリに立ち寄っても、先客が手続きをしていたり、審査時間が長引く可能性もある点には注意。

借入が必要になった際には、少しでも早くネット申込をして、無人契約機に向かうことがポイントとなります。

| カード会社 |

営業時間 |

| プロミス |

無人契約機

9:00~21:00受付

※契約機により営業時間が異なる |

| アイフル |

無人契約ルーム「てまいらず」

9:00~21:00受付

※契約機により営業時間が異なる |

| アコム |

自動契約機(むじんくん)

9:00~21:00まで受付 |

| レイク |

無人契約機

9:00~22:00(平日・土)

9:00~19:00(日)

※祝日は店舗により異なる |

| SMBCモビット |

三井住友銀行ローン契約機

9:00~21:00

※営業時間は店舗により異なります。 |

※各営業時間は店舗により異なる場合があります

- 対象口座をお持ちの方に便利なサービス

-

全銀システムに参加する約200の銀行なら24時間365日で瞬フリ!

プロミスでは2018年10月15日から三井住友銀行、PayPay銀行以外の銀行口座でも業界最速の口座振込サービス「瞬フリ」が利用できるようになりました。

利用する銀行によって対応する時間は若干異なりますが、原則24時間365日、最短10秒での振込サービスを深夜や週末の区別なく融資してもらえます。

プロミスでは同じSMBCグループの三井住友銀行の提携ATMでの借入返済は手数料無料で利用できます。

プロミスの詳細はコチラ

楽天銀行口座をお持ちの方

アコム

アコム

アコムでは楽天口座銀行があれば、24時間対応で最短1分の即時振込サービスが受けられます。

手続きもインターネット・スマートフォン・電話から、いつでもどこでも手数料も無料で行うことができます。

- 来店不要のネット契約

-

来店不要のカードレスで即日振込

仕事中の方や外出が難しい方におすすめ。ネット契約ができる金融機関であれば、店舗への来店不要です。

プロミスなら「WEB」での契約手続きにおいて、審査後に返済方法「口座振替(口フリ)」を選択すれば、カード郵送の有無を選べます。

つまり、郵送物なし(カードレス)のWeb完結が可能。

平日14時までにインターネット上で契約内容を確認すれば当日振込にも対応です。

プロミスの詳細はコチラ

郵送物・電話なしの「WEB完結」

SMBCモビットでは三井住友銀行か三菱UFJ銀行、みずほ銀行、ゆうちょ銀行の口座があればWEB完結申込が利用可能です。

WEB完結なら自宅への郵送物や職場への電話連絡もないのでプライバシーを守りながらスピーディな契約手続きができます。

カードレス契約となるので借入は振込融資、返済も口座振替と、全て登録した口座で完結できます

振込融資の後は、いつもと同じようにキャッシュカードでATMからお金を引き出しできるので、誰かにキャッシングがバレる心配もありません。

SMBCモビットの詳細はコチラ

アトムくんの新着記事

2級FP田中