アコムACマスターカードの審査基準とメリット

更新日:2024/12/09

アコムでは、クレジットカード(ACマスターカード)とカードローン(ACカード)の2種類を発行しています。

クレジットカードとカードローンのおおまかな違いは、以下のとおりです。

- 店舗での支払いに使えるカード=クレジットカード

- 現金を引き出す・借りるカード=カードローン

クレジットカードは、銀行やクレジットカード会社が発行しており、商品購入時(ショッピング)の決済として使うのが目的です。

カードローンは主に消費者金融が、個人や法人向けにお金の貸付事業を展開しているサービスであり、今回紹介するアコムでもカードローン事業を行っています。

この記事では、消費者金融のクレジットカードがどういったメリット・デメリットがあるのか、審査基準に違いはあるのかを紹介していきます。

ACマスターカードのメリット

アコムのクレジットカードを利用するには、下記の申込資格をクリアしていることが前提となります。

- 年齢20歳以上69歳までの方

- 安定収入と返済能力を有する方

アルバイトやパート、派遣社員の方でも、20歳以上で収入がある方であれば、申込することができます。

早速、ACマスターカードの5つのメリットを以下で紹介します。

- その場でクレジットカード発行

- 年会費・入会費が無料

- 限度額800万円(ショッピング枠+ローン枠)

- 消費者金融の審査基準

- 信頼ブランドのマスターカード

メリット1

その場でクレジットカード発行

アコムは消費者金融として、自動契約機(むじんくん)を全国各地に設置しています。

郵送での受取でなく、カード発行ができる契約機を活用すれば、その場でクレジットカード発行することができます。

クレジットカードは、通常であれば申込からカード受取まで、1週間から2週間ほどかかるのが一般的です。

自動契約機(むじんくん)は、8時から22時まで年中無休(年末年始を除く)で営業(店舗で異なる)しているので契約手続きもスムーズにできます。

※ACマスターカード発行に対応した発行機のみ利用可能

メリット2

年会費・入会費が無料

アコムは年会費が無料のカードです。

初年度年会費無料などのクレジットカードもありますが、次年度から1,000円~1,500円程度の費用がかかったりもします。

ACマスターカードなら更新費も不要なので、余分な資金を気にしなくて大丈夫です。

メリット3

限度額800万円(ショッピング枠+ローン枠)

アコムのACマスターカードには、ショッピング機能に加えて、カードローン機能も持たせることができます。

ショッピングのみでの利用ならショッピング専用カードの選択も可能で、利用限度額も300万円。

ショッピングとカードローンの利用合計額は、なんと上限800万円まで利用することができます。

※ショッピング専用カードは海外キャッシングの利用ができません

メリット4

消費者金融の審査基準

ACマスターカードの審査は、発行元であるアコムが行うため、審査が厳しいと言われている銀行系や信販系とは異なる消費者金融の審査基準となります。

対応スピードも早く最短20分で審査回答を得ることができます。

メリット5

信頼ブランドのマスターカード

ACマスターカードは、世界中の加盟店で利用できるマスターカードのブランドが付くクレジットカードです。

また、信頼性でいえば、三菱UFJフィナンシャル・グループであることも大きな魅力。

三菱UFJ銀行カードローンなどの保証会社もアコムが務めています。

ACマスターカードの審査ポイント

クレジットカード審査は割賦販売法、カードローン審査は貸金業法に基づいて審査が行われます。

法律では指定信用情報機関への加入と照会が義務化されています。

クレジットカード事業とローン事業を手掛けるアコムが加盟する信用情報機関は以下。

| 対象事業 | 照会機関 |

|---|---|

| ローン事業(貸金業法) | 株式会社日本信用情報機構(JICC) |

| ローン事業(貸金業法) クレジットカード事業(割賦販売法) |

株式会社シー・アイ・シー(CIC) |

審査では、申込者の過去のクレジット・ローンの取引履歴となる個人信用情報が重要です。

ACマスターカードでは、ショッピング枠・キャッシング枠の両方を備えています。

アコムが加盟している上記の株式会社シー・アイ・シー(CIC)と株式会社日本機構(JICC)が要する信用情報に照会して審査が行われます。

信用情報機関には、過去の返済滞納・延滞、債務整理や自己破産などの事故情報(異動情報)や、現在の借入件数・他社借入額(借入残高)まで様々な利用記録が情報として記載されています。

事故情報はいわゆるブラックと呼ばれているもので、これに当てはまると審査は厳しいものとなります。

また、意外にクレジットカードの利用実績がない方(クレジットヒストリー)も、審査においては過去の事故情報などを疑われる可能性もあります。

事故情報がないかどうかを調べるには、信用情報機関に情報開示を要求すれば確認することができます。

スコアリングシステムとは?

まずクレジットカードに申込むと、申込者の個人情報を元にスコアリングシステムという採点方式で点数化が行われます。

属性としては、年齢、年収、勤務先、勤続年数、雇用形態、居住形態などがあります。

アルバイトよりも正社員の方が、評価(点数)が高いイメージを持っていただけると分かりやすいでしょう。

ACマスターカードのデメリット

クレジットカードを選ぶ際にはポイント還元率などをよく目にすると思われますが、ACマスターカードには通常のクレジットカードにあるようなサービスがありません。

例えば、下記のようなデメリットがあります。

- ポイント還元率なし

- ETCカード発行なし

- 国内・海外旅行保険なし

ショッピングでカードを使えば貯まるポイントが、ACマスターカードにはなく、高速道路をよく利用する方に便利なETCカードの発行も行っていません。

また、カードに付帯する旅行保険もないので、旅行の際には保険に自ら加入するなどの対策が必要になります。

返済の支払いはリボ払い

アコム発行のクレジットカードACマスターカードは、他のクレジットカード利用と何も変わりませんが、支払方法が、自動的にリボルビング払い(分割払い)になる特徴があります。

決まった金額を毎月支払うのが通常のリボルビング払いですが、アコムでは多めに支払うことも可能なので金利や手数料を節約することができます。

毎月20日締めの6日払いになるので、6日までに返済してしまえば利息が不要となります。

- アコムATM

- 提携ATM(コンビニなど)

- インターネット

- 振込・自動引き落とし(要登録)

また、口座振替にしておけば、返済漏れはありませんが、6日を過ぎると月々の支払い分になってしまいます。

インターネット返済であれば24時間返済が可能なので、利息なく返済することが可能です。

発行スピードと独自の審査基準

ACマスターカードは消費者金融の審査となるので、他社のカード審査とは基準が異なります。

一般的には、銀行系>信販系>流通系>消費者金融系の順に基準が高いと言われています。

審査落ちが続くような経験がある方にとって、まさにアコムのACマスターカードは最後の砦と言えるカードなのかもしれません。

消費者金融のアコムのクレジットカードは、他社との審査基準の違いを有効に活用したいところです。

また、ショッピング利用はできませんが、ローンカードでもあるACカードであれば、キャッシングを対象とする貸金業法のみに基づいた審査が行われるため、クレジットカード審査が不安な方は、ACカードから申込むのも一つの方法です。

貸金業法では、総量規制と呼ばれる規制により、利用者ご本人の年収1/3までしか借入することができないので、カードローン限度額を低めにして申込むことで更に審査を有利にすすめる条件ともなり得ます。

アコム

アコム

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

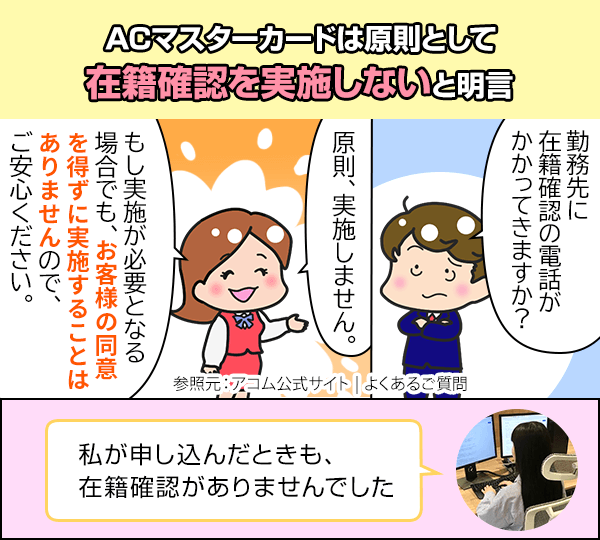

原則として勤務先に在籍確認の電話を実施しない※2

- 申込から最短20分で審査回答※1

過去5年間の審査通過率が平均40%超

- 初回契約から最大30日間無利息

- 楽天銀行口座に24時間365日最短1分の振込融資

- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

まとめ

アコムACマスターカードは、消費者金融が単体で発行する唯一のクレジットカードです。

メリットは以下のとおり。

- その場でクレジットカード発行

- 年会費・入会費が無料

- 限度額800万円(ショッピング枠+ローン枠)

- 消費者金融の審査基準

- 信頼ブランドのマスターカード

アコムACマスターカードは、消費者金融のクレジットカードならではの、スピーディーな審査が魅力のクレジットカードです。

その他のクレジットカードなら、キャッシング枠の設定が翌営業日以降になる場合がほとんど。

クレジットカードとカードローンの二刀流が、最短即日で実現できるのは、ACマスターカードはの大きなメリットといえます。

アコムACマスターカード

- 原則在籍確認なし

- 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

- 最短20分で審査結果がわかる※1

- 原則、在籍確認なし※2

- 自動契約機(むじんくん)で発行可能

※2 原則、電話での確認はせずに書面やご申告内容での確認を実施

※10代申込不可

アコム

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

原則として勤務先に在籍確認の電話を実施しない※2

- 申込から最短20分で審査回答※1

過去5年間の審査通過率が平均40%超

- 初回契約から最大30日間無利息

- 楽天銀行口座に24時間365日最短1分の振込融資

- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方