申込ブラックになる基準と審査落ちの理由・対策を徹底解説

更新日:2026/01/08

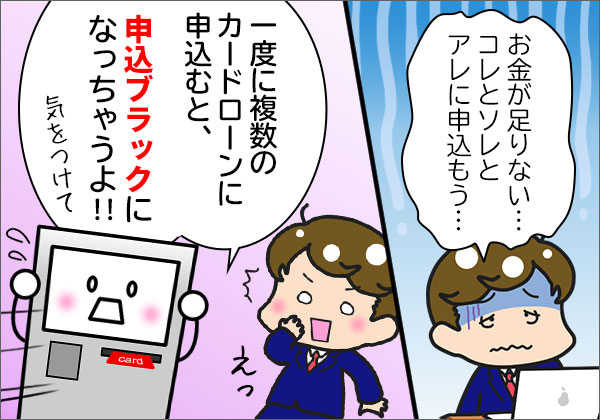

申込ブラックとは、短期間に複数のキャッシング商品に申込んだことが原因で、新たに申込んだカードローンやクレジットカードなどの審査通過率が下がってしまう状態のことです。

一般的には、1ヶ月間に3社以上の金融商品(カードローンやクレジットカードなど)に申込むことが、申込ブラックの基準とされています。

ではこの申込ブラックの状態はいつまでつづくのでしょう。・・・気になりますよね?

この記事では、申込ブラックになるとなぜカードローンやクレジットカードの審査に通過しにくくなるのか、どうすれば審査に通れる状態に戻るのかを解説します。

申込みブラックとは何?多重申し込みがいけない理由

短期間に複数の金融商品に申込むことが、なぜ新たな審査に悪影響を及ぼすのでしょうか。

その理由は、金融機関が抱くマイナスイメージにあります。

短期間に複数のキャッシング審査を受けた人に対し金融機関が抱くイメージ

金融機関は短期間で複数のキャッシング審査を受けた人に以下のような印象を受けます。

- 多重債務者ではないか

- 商品の不正利用を企んでいるのかもしれない

- 複数の他社で審査落ちしたということは、よほど条件が悪い人なのか

あなたが借金の貸し手(金融機関)だとしても、複数社に手当たりしだい審査申込をしている人には、次の印象を抱くはずです。

「この人相当お金ないのかな。お金を貸しても返してくれるんだろうか。」

「一度に申込しすぎじゃない?カードの悪用を考えているのかも・・・」

多重申込者にはマイナスイメージを抱きこそすれ、良いイメージは決して抱かないと思います。

このように、申込者に少しでも信用できないポイントがあると、金融機関は融資を渋るのです。

金融機関はさまざまな商品で私達の生活を支えてくれますが、彼らもあくまでビジネスとして商品を提供しているので、貸し倒れのリスクはなるべくおさえたいと考えるのは当然ですよね。

このような理由から、短期間に複数のキャッシング商品に申込むことは新たな審査に悪影響を及ぼすとされおり、ちまたではこの状態のことを申込ブラックと呼んでいるのです。

※貸し倒れ・・・貸付金を回収できないこと

申込みブラックとブラックリストとは異なる

申込ブラックという名前を聞くと、その響きからブラックリストを連想される方もいると思いますが、申込ブラックとブラックリストは全く別のものです。

通常、キャッシングの滞納情報や自己破産といった金融事故は、個人信用情報機関に登録されます。

このように、個人信用情報機関に事故情報が登録されることを、通称ブラックリスト入りと呼びます。

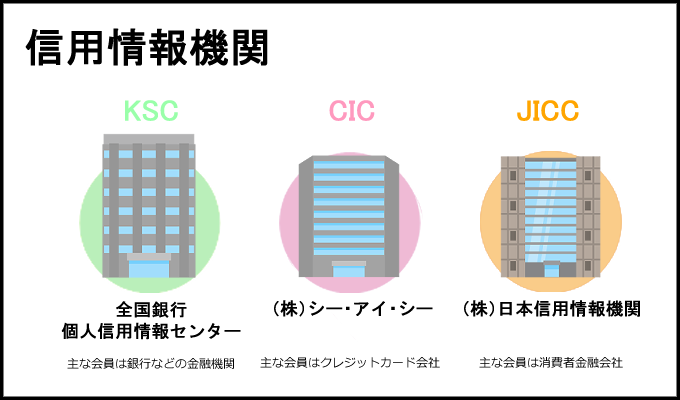

事故情報が登録される3つの個人信用情報機関

事故情報は株式会社シー・アイ・シー、株式会社日本信用情報機構、一般社団法人全国銀行協会の3社に登録されます。

一方で、多重申込というのは違反行為でも違法行為でもないので金融事故ではありません。

それではブラックリストと申込ブラックの違いとはなんでしょうか?

ブラックリストと申込ブラックの違い

ブラックリストと申込ブラックには以下のような違いがあります。

| 信用情報機関に事故情報の登録 | 対象者 | |

|---|---|---|

| ブラックリスト | 事故情報として登録 | 金融事故を起こしたキャッシング利用者 |

| 申込ブラック | 事故情報として登録されない | 多重申込をしているキャッシングの利用見込み客 |

ブラックリストも申込ブラックという言葉も単なる俗称です。

ブラックリストは信用情報機関に実際に登録されている事故情報の俗称となりますが、申込ブラックは信用情報機関の事故情報には該当しません。

金融事故によって金融機関にマイナスイメージを与えるブラックリスト入りとは本質が異なるので誤解しないように気をつけてくださいね。

申込ブラックと信用情報との関係

個人信用情報に事故情報が登録されてしまうと、いわゆるブラックリスト入りとなってしまいます。

対して申込ブラックとは、個人信用情報に照会情報が登録されているときに起きるトラブルです。

照会情報とは

個人信用情報を信用情報機関の登録会社(金融機関など)が照会したときに残る記録のこと。

金融機関はキャッシング審査などのときに私達個人の信用情報を必ず照会するが、このときに照会情報が記録される。

この照会情報はCIC・JICC・全銀協にて6ヶ月間~1年保管されるので、あなたの個人信用情報に照会情報が残っていれば、それだけで「あぁ、この人は6ヶ月以内に金融業者の審査を受けたんだな」ということがわかります。

| CIC | JICC | 全銀協 |

|---|---|---|

| 照会日より6ヶ月間 | 照会日から6ヶ月以内 | 当該利用日から1年を超えない期間 |

照会情報が複数あることと金融事故とは一切関係ありませんが、照会情報が多ければ多いほど次に審査を受ける金融機関に与える印象はマイナスです。

ちなみに、個人信用情報を自分で開示したときには照会情報は残りません。

照会情報が審査に与える影響と審査に不利になる件数

個人信用情報に複数の照会情報が残っていると、次に審査を受ける金融機関にマイナスイメージを与えてしまいますが、必ずしも申込ブラックが審査結果に大きく影響するわけではありません。

例えば、前回カードローン審査を受けたときには年収90万円のフリーターだった人が、3ヵ月後には転職し、年収300万円の正社員となったとします。

このように、短期間で社会的地位が上がった人に対して、申込ブラックだからという理由だけでその人の将来性を評価せず、金融機関が融資を渋るというのは考えづらいことです。

このように、前回キャッシング審査を受けたときと比べて申込者のスペックが変化していたら、申込ブラックであっても次の審査には合格できる可能性があります。

一般には、

「1ヶ月に3回以上申込すると申込ブラックになって以後の借入が難しくなります」

「半年間に5件以上申込すると以降の審査は厳しいです」

などと言われていますが、これらはあくまでうわさを流した個人の見解であり、何件以上の申込で確実に審査通過率が下がるといったことは正確には明言できません。

実際に、個人信用情報機関の全銀協にこの件について取材しましたが、全銀協のスタッフからもどれくらいの頻度で審査を受けたら申込ブラックになるのかという基準は存在しないと断言されました。

具体的な審査基準は金融機関によって異なる

キャッシング商品の審査の担当会社は、商品によって違います。

例えばカードローンの場合、消費者金融ではプロミスといった消費者金融が直接審査しますが、銀行カードローンであれば銀行と担当の保証会社がそれぞれ審査をします。

キャッシング商品の審査目的は「キャッシング利用者による貸し倒れリスクを減らすため」なので、審査によっていかにリスクが少ない消費者を見極めるかということが、審査会社の腕の見せ所となってきます。

このより良い消費者を見極めるノウハウは審査会社ごとに個別に培われてきたものです。

審査申込者が申込ブラック状態にあることを注意深く評価する企業もあれば、本人のスペック重視で審査を進める企業もあって当然ですね。

例えば、低金利なカードローンを提供している銀行は貸し倒れのリスクを極力避けたいと思っています。

一方で、消費者金融カードローンではあらかじめ貸し倒れのリスクを考慮して金利が高めに設定されているので、銀行カードローンと比べて申込ブラックの人への評価が甘くなるのです。

申込ブラックでも審査通過率を上げるコツ

「自分は申込ブラックだからキャッシング審査に落ちたんだ」と思っていても、本当の審査落ちの理由は他にあるかもしれません。

申込ブラック以外に考えられる審査落ちの要因

申込ブラック以外に考えられる審査落ちの要員は以下7つ。

- 収入と希望限度額が見合っていなかった

- 勤続年数が短い

- 申込情報に虚偽の報告あるいは誤りがあった

- カードローンの利用目的が適切ではなかった

- 他社からすでに借入があった

- 5年以内に金融事故を起こしていた

- そもそも利用条件を満たしていなかった

このように、キャッシング審査に落ちてしまう原因は、申込ブラック以外にもさまざまなものがあります。

中でも「多重債務も金融事故も、申請内容の誤りも思い当たらない。自分がなんで審査落ちしたのかわからない。」という人。

そんな人は収入と希望限度額が見合っているかどうかを要チェックしていただきたいです。

まず、消費者金融や信販会社といった貸金業者からお金を借りるときには、総量規制という法律に従わなければなりません。

申込ブラックでも審査通過率を上げるためのポイント

申込ブラックでも審査通過率を上げるためのポイントが以下4つ。

- 低めの希望限度額で申し込む

- 審査申込は正しい情報で行う

- 利用目的を質問されたとき、間違ってもギャンブルとは答えない

- 商品の利用条件に自分が合致しているかチェックする

申込ブラックが疑われる場合、希望限度額は低めにして申し込みましょう。

具体的には、「10万円借りたい」と希望して申し込むのがおすすめです。

すでに他社から借入がある人は、これらのポイントをおさえても、残念ながら審査通過が難しいかもしれません。

すでに他社から借入がある人は、まずはおまとめや借り換えによって借金負担を少しでも減らしていくことから始めましょう。

複数社で審査を受けるときには保証会社を要チェック

銀行カードローンや信用金庫カードローンなどのように保証会社がついているカードローンでは、銀行の審査以外に保証会社も審査を行います。

銀行の審査は利用条件を満たしているかどうかのチェックが中心で、最終的にカードローンを発行するかどうかは保証会社の結果次第です。

保証会社はカードローンの商品概要説明書などを見れば確認できるのですが、複数社のカードローンを1つの保証会社が保証している、なんていることもあるので、注意してください。

保証会社の異なるカードローンに申込むことが、審査通過率UPのポイント

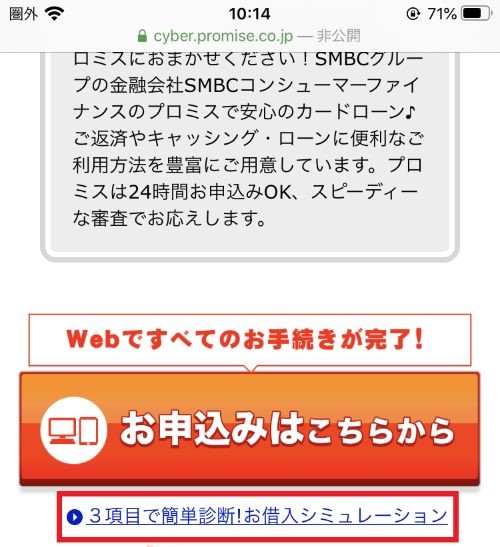

例えば三井住友銀行カードローンと住信SBIネット銀行カードローンは、どちらともSMBCコンシューマーファイナンス株式会社(いわゆるプロミス)に保証されています。

このため、本命のカードローンと滑り止めのカードローンの2社を同時に申込んでも、実は同じ会社の審査を2回受けただけだったというケースも起こり得るのです。

短期間に複数のキャッシング審査を受けるときには、なるべく保証会社の異なるカードローンに申込むことが、審査通過率UPのポイントになりますよ。

クレジットカードの代わり!申込ブラックでも作れるデビットカード

「申込ブラック状態でもとにかくクレジットカードを作りたい!」という方は、クレジットとは少し仕様は異なりますがデビットカードも視野に入れてみてはいかがでしょうか。

クレジットカードを作りたい理由が以下の方はデビットカードでも十分代用できるので、おすすめです。

- 現金を持ち歩くのが面倒

- 通販で代引き手数料を支払いたくない

デビットカードは、商品代金を即座に銀行口座から引き落とすことで、口座から直接商品の支払いができるサービス。

クレジットカードとは違い翌月払いではなく即時払いなので、審査が不要な場合が多いです。

クレジットカードと違いデビットカードは即時払いなので預金口座に残高がなければ利用できません。

デビットカードは、三菱UFJ銀行・三井住友銀行・みずほ銀行のメガバンク3社はもちろん、ネット銀行などでも作ることができ、審査不要なので申込ブラックの方でも発行できますよ。

申込みブラックじゃなくなったときのカードローン選び

カードローンに申込んだ情報が残るのは6ヶ月から1年です。

なので、申込ブラックが原因でカードローン審査に落ちてしまった方は、最低でも6カ月間の期間を置いてから、再度カードローンに申込んでみてください。

となると、次は一発でカードローン審査に通過したいですよね・・・。

そういうときは、以下の条件に当てはまるカードローンを選ぶようにしてください。

- 金融ブラックになったときに申込んでいないカードローン

- 事前にお試し審査が受けられるカードローン

- 審査通過率・成約率が高いカードローン

では、なぜこの条件に注目すべきなのかをひとつずつ解説します。

カードローン会社独自の情報は6ヶ月以上残る

個人信用情報機関に残る申込情報の登録機関は6ヶ月から1年です。

ただし、申込んだカードローン会社に残る申込情報の保管期間はそれ以上の可能性があります。

残念ながら、カードローン会社は審査に関する情報を教えてくれないので、申込情報の保存期間を聞き出すことはできませんでした。

それでも、申込情報が長期間残されている可能性を考え、申込ブラックになったときに申込んでいないカードローンを選ぶ方が、審査通過の可能性が高くなるのは間違いありません。

カードローン会社をあまり知らないという方は、以下におすすめのカードローン会社を一覧でまとめているので参考にしてください。

事前にお試し審査を受けておけば安心

カードローンの中には、本番の申込前にお試し審査が受けられるものがあります。

たとえば、テレビCMでもおなじみの大手消費者金融アコムなら、公式サイトにアクセスにあるピンクのボタンを押すと、3秒借入診断を受けられるんです。

アコムの場合、借入診断で入力するのは年齢と年収、他社借入だけですし、借入診断に申込んだ情報はどこにも保存されないので安心してください。

アコム以外にも、プロミスの公式サイトには【3項目で簡単診断!お借入シミュレーション】が備わっています。

まずは、これらのお試し診断を活用して、借入できる可能性の高そうなカードローンを絞っていきましょう。

審査通過率の高いカードローンとは

日本貸金業協会では、消費者金融の無担保貸付(カードローンなど)に申込んだ人の数と契約した人の数から、審査通過率を公表しています。

消費者金融の全体の審査通過率は、2022年4月~2023年3月の平均で34.5%

そして、この平均値よりも審査通過率が高いカードローンが、アコムとプロミスとアイフルです。

| カードローン商品 | 審査通過率(2023年4月~2024年3月) |

|---|---|

| アコム | 42.0% |

| プロミス | 37.8% |

| アイフル | 35.9% |

| レイク | 26.6%※ |

| 貸金業者全体の平均 | 35.3% |

※レイクの審査通過率は2023年4月~6月の数値

アコム | DATABOOK Monthly Report 2023年3月末

アコム | DATABOOK Monthly Report 2024年3月末

SMBCコンシューマーファイナンス公式サイト | 月次データ

アイフル株式会社公式サイト | 月次データ

SBI新生銀行公式サイト | 決算関連資料

とくにアコムは、大手消費者金融カードローンのなかで唯一、審査通過率が40%を超えています。

※お申込み時間や審査によりご希望に添えない場合がございます。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年2.4%~17.9% | 最短20分※1 | 最短20分※1 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※2 | ※3 |

- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 10代申込不可

※3 原則、電話での確認はせずに書面やご申告内容での確認を実施。

まとめ

この記事では申込ブラックに関して以下の項目を解説しました。

- 申込ブラックとブラックリストとは異なる

- 照会情報が審査に与える影響と審査に不利になる件数

- 申込ブラックでも審査通過率を上げるコツ

- 申込ブラックでも作れるデビットカード

- 申込ブラックを脱した際、カードローンを選ぶポイント

この記事を読むことで短期間に申込をすることは審査に悪い影響を与えることがわかります。

しかしその悪い影響は簡単に解決できることも理解できるはずです。

今まで審査に落ちては再申込を繰り返していた人は、この記事を読むことで審査通過率を高めることができますよ。

この記事が審査通過に役立てばうれしいです。

田中 宏一郎

急にお金が必要になり、焦ってしまう気持ちはとてもわかります。

ですが、勢いで複数のカードローンに申込んでしまうと、返済できないほど困っていると判断されて、審査に通らなくなってしまう可能性があるので、いったん冷静になりましょう。

すぐに借入が必要なときは、審査通過率の高いプロミスから順番に申込んでいくのがおすすめです。

プロミス

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

- 原則として勤務先に電話の在籍確認なし※2

- 最短3分融資で借りられる※お申込み時間や審査によりご希望に添えない場合がございます。

- 原則24時間365日対応の「瞬フリ」で約200の銀行に最短10秒振込

初回契約なら借入から30日間無利息

今日中に借りたいならあと 00時間00分00秒- プロミス

がおすすめな方 - プロミス

が不向きな方

- 審査通過に不安がある方

- 在籍確認の電話を避けたい方

- 最短3分で借りたい方

※お申込み時間や審査によりご希望に添えない場合がございます。 - 本審査前に借入額を知りたい方

- 無利息期間を活用したい方

※1 限度額50万円以内なら収入証明書不要※2 お申込み時間や審査によりご希望に添えない場合がございます。

※原則電話による在籍確認なし。※お申し込み時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。 ※高校生(定時制高校生含む)はお申し込みできません。※18、19歳の方は契約にいたりづらい可能性があります。アコム

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

おすすめポイント原則として勤務先に在籍確認の電話を実施しない※2

- 申込から最短20分で審査回答※1

過去5年間の審査通過率が平均40%超

- 初回契約から最大30日間無利息

- 楽天銀行口座に24時間365日最短1分の振込融資

今日中に借りたいならあと 00時間00分00秒- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

※1 お申込時間や審査によりご希望に添えない場合がございます ※2 原則、電話での確認はせずに書面やご申告内容での確認を実施※10代申込不可

2級FP田中

とはいえ、前回申込んだときより年収が上がっているなど、審査で有利になる要素があるなら、同じカードローンでも審査に通過する可能性はありますよ!