アコムは収入証明書なしで50万円まで借りられる?提出条件と提出方法を解説

更新日:2026/01/08

「アコムに申し込もうと思ったけど、収入証明書類を用意しなきゃダメ?」

「収入証明書類が手元にないとアコムに申し込めないの・・・?」

上記のような疑問や不安があった方も安心してください。

結論、アコムなら収入証明書類なしで、50万円まで借りられます。

筆者自身も、はじめてアコムと契約した時は、収入証明書類の提出が不要でした。

アコムへの申し込みを検討されていた方や、収入証明書類について気になっていた方は、この記事をぜひ参考にしてください。

まずは収入証明書類の提出なしで、アコムからお金を借りる方法を解説します。

収入証明書なしでアコムからお金を借りる方法

収入証明書なしで、アコムからお金を借りる方法は以下のとおりです。

- 借入希望額を50万円以下にする

- 他社借入がない状態で申し込む

筆者は上記の条件をクリアしていたので、アコムに収入証明書を提出することなく、50万円を借り入れできました。

2級FP田中

はじめてアコムに申し込む方は、筆者と同じく、借入希望額を最小の10万円にして申し込むことをおすすめします。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年2.4%~17.9% | 最短20分※1 | 最短20分※1 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※2 | ※3 |

- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

※1 お申し込み時間や審査によりご希望に添えない場合があります。

※2 10代申込不可。

※3 原則、電話での確認はせずに書面やご申告内容での確認を実施。

続いては、アコムに収入証明書類を提出しなければならない条件を紹介します。

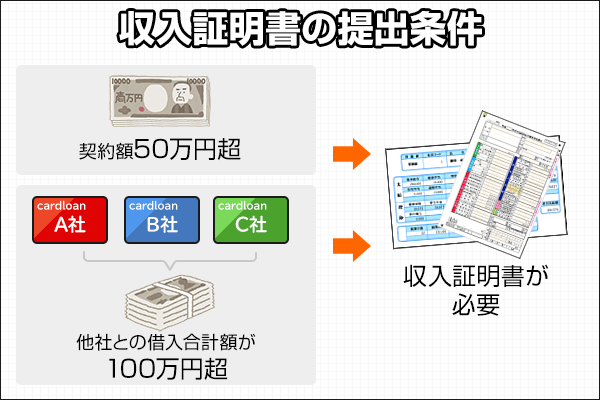

アコムで収入証明書の提出が必要となる条件は?

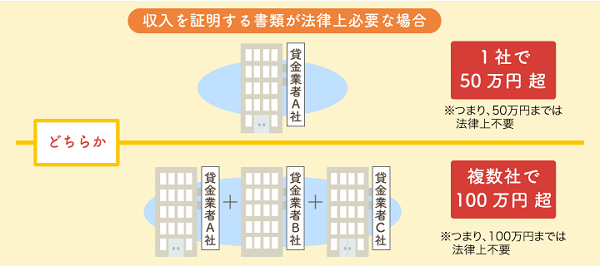

下記の条件に当てはまる場合は、必ずアコムから収入証明書の提出を求められます。

- アコムで設定された利用限度額が50万円を超える場合

- アコムでの借入限度額と他の貸金業者からの借入の合計額が100万円を超える場合

- 前回アコムに収入証明書を提出してから3年以上経過している場合

- 契約極度額の増額審査を希望した場合

収入証明書を提出したくない、または提出が難しいという人は、上記の条件に該当しないか注意して、希望借入金額を50万円以下にするなどの工夫をしてください。

また上記の条件に当てはまっていない方でも、アコムの判断によって、収入証明書類の提出を求められる場合があります。

アコムに収入証明書類を提出を求められた際は、素直に提出するようにしましょう。

収入証明書類の提出を拒むと、審査に通過できない可能性があるからです。

アコムが収入証明書類の提出を求める理由

アコムが収入証明書の提出を求めるのには、下記2つの理由があります。

- 貸金業法に違反しないため

- 申込者の正しい返済能力を図るため

では、それぞれ詳しく見ていきましょう。

貸金業法に違反しないため

下記の収入証明書の提出条件は、貸金業者が順守している貸金業法によって義務付けられています。

- 貸金業者で設定された利用限度額が50万円を超える場合

- 貸金業者での借入限度額と他の貸金業者からの借入の合計額が100万円を超える場合

上記の条件に当てはまる申込者の収入証明書を確認せずに貸付をしてしまうと、アコムは法律に違反したことになるのです。

そのため、条件に当てはまっている人が収入証明書の提出を免れることはできません。

申込者の正しい返済能力を図るため

申込者の正しい年収を図るために、アコムは収入証明書の提出を求めています。

というのもアコムが順守している貸金業法に、利用者の年収3分の1を超える貸付を禁じる総量規制というルールがあるからです。

上記のルールに違反しないためにも、アコムは申込者に収入証明書を提出してもらって正確な年収を測る必要があります。

大手消費者金融カードローンなどの貸金業者は、審査時に個人のローンやクレジットカードの利用実績や利用状況を信用情報機関で照会はするものの、申込者の正しい年収まではわかりませんからね。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年2.4%~17.9% | 最短20分※1 | 最短20分※1 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※2 | ※3 |

- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

※1 お申し込み時間や審査によりご希望に添えない場合があります。

※2 10代申込不可。

※3 原則、電話での確認はせずに書面やご申告内容での確認を実施。

ではアコム以外の消費者金融カードローンや、銀行カードローンの収入証明書類の提出条件は、どうなっているのでしょうか。

消費者金融の収入証明書の提出条件

アコムと他大手消費者金融の収入証明書の提出条件を比較してみましょう。

| カードローン名 | 収入証明書の提出条件 |

|---|---|

| アコム |

|

| アイフル |

|

| プロミス |

|

| SMBCモビット |

|

| レイク |

|

他の消費者金融業者の収入証明書の提出条件を確認してみても基本的にはアコムと同じ条件となっています。

では、銀行カードローンの場合はどうなるのでしょうか。

銀行カードローンの収入証明書の提出条件

アコムなどの貸金業者とは別のルールを守って営業している大手銀行カードローンでも、下記の通りアコムと同様の条件で収入証明書の提出を義務付けています。

| カードローン名 | 収入証明書の提出条件 |

|---|---|

| 三菱UFJ銀行カードローン 「バンクイック」 |

|

| みずほ銀行カードローン |

|

| 三井住友銀行カードローン |

|

このように、銀行などの金融機関も貸金業者が守る貸金業法と同じ基準で営業するようになっているのです。

そのため銀行だから収入証明書が必要ないというわけではありません。

では、実際にどのような人が収入証明書の提出を求められたのか、次の項目で見てみましょう。

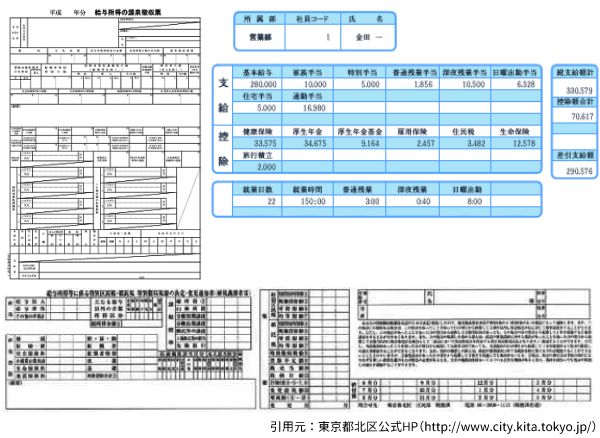

アコムで認められる収入証明書類

アコムに申し込むには以下の書類が必要です。

- 源泉徴収票

- 給与明細書

- 納税通知書・住民税決定通知書

- 所得証明書

- 確定申告書・青色申告書・収支内訳書

収入証明書類のなかでも、アコムが提出を推奨しているのが源泉徴収票。

源泉徴収票は、前年度1年分の収入と勤務先の会社名がわかるため、確認がスムーズに行えるのでしょう。

2級FP田中

上記いずれかの収入証明書類が提出できれば問題ないので、源泉徴収票にこだわらなくても大丈夫ですよ。

アコムに申し込むときは本人確認書類の提出が必須

アコムに申し込む際に必要な書類は、収入証明書類だけではありません。

アコムの審査では、本人確認書類の提出が必須です。

本人確認書類として認められる書類は以下のとおり。

- 運転免許証

- マイナンバーカード

- パスポート

- 資格確認書

アコムに申し込む際は、上記の本人確認書類のいずれかの用意しておきましょう。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年2.4%~17.9% | 最短20分※1 | 最短20分※1 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※2 | ※3 |

- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

※1 お申し込み時間や審査によりご希望に添えない場合があります。

※2 10代申込不可。

※3 原則、電話での確認はせずに書面やご申告内容での確認を実施。

自営業者・個人事業主はアコムから収入証明書の提出を求められる可能性が高い

自営業者や個人事業主の人は、収入証明書の提出を求められる可能性が高くなっています。

というのも自営業だと給与所得者とは違い会社に属していないため、会社の規模や資本金から年収の予想を割り出すことが難しいからです。

先に解説した通り、申込者の正しい年収を確かめずに貸し付けると、貸金業法に違反してしまう可能性があります。

そのため自営業や個人事業主の人は、確定申告書などの収入証明書をあらかじめ用意しておきましょう。

続いて、申込時以外で収入証明書の提出を求められるケースを解説します。

アコムの限度額を増額するなら収入証明書が必要

収入証明書の提出は、増額時にも必要。

アコムの利用を続けていると、電話やメールで増額案内が来ることがあるのです。

増額とは、その名の通り借入限度額を増やすことで、増額審査という審査を受ける必要があります。

その際に借入枠が50万円以上になったり、他社と合わせて100万円以上の借入となったりする場合は、新規申込時と同様に収入証明書が必要です。

2級FP田中

アコム利用中に収入証明書の提出を求められるケースと提出を無視するリスク

アコムをすでに利用している人でも、下記の通り収入証明書の提出を求められる可能性があります。

利用中に収入証明書の提出を求められたのに提出をしなければ、下記のリスクがあります。

- 利用枠が制限される

- 新たな借入ができなくなる

では、それぞれ詳しく見ていきましょう。

利用枠が制限される

利用中の収入証明書提出の要請に応えなければ、限度額が下がるなど枠を制限される可能性があります。

というのも、アコム側は下記の場合に利用者へ収入証明書の提出を促しているからです。

- 前回提出から3年が経過

- 返済に遅れる頻度が多くなるなどで収入に疑問を持った

前回提出した際は会社員だった人でも、会社を辞めて無職になっていたり、収入が下がっていたりする可能性がありますからね。

限度額を下げられないように、収入証明書の提出を求められた場合は速やかに提出しましょう。

新たな借入ができなくなる

収入証明書の提出要請に応えなかった場合は、利用停止処分を受け新たな融資を受けられなくなる場合があります。

返済を滞らせるなど、アコムからの信用を失う行為を続けている場合も同様です。

急にお金が借りられなくなると、困る人も多いはず。

このような状況を防ぐために、あらかじめ返済計画を立てておきましょう。

続いて収入証明書の提出を求められた時の、提出方法について解説します。

収入証明書の提出方法

アコムで収入証明書の提出を求められた際は、下記の方法で収入証明書を提出します。

| 提出方法 | 具体的な方法 |

|---|---|

| アップロード | 撮影した書類を会員ページからアップロード |

| アコム公式 アプリ |

アプリの書類提出機能から提出(iPhone/Android対応) |

| 店舗・自動契約機 (むじんくん) |

お近くの店舗・自動契約機(むじんくん)で提出 |

| FAX | 書類の余白に会員番号を記入してFAX |

上記の提出方法の中でも、一番簡単なのがアップロードかアコム公式アプリ。

両方とも写真で書類を撮影して送るスタイルで、場所を選ばずに提出できるからです。

仕事の合間や自宅からでも、インターネット環境さえあれば書類提出が可能となっています。

ただし、書類の文字が読めるようにブレのない写真を撮る必要があるのです。

写真を撮るのが苦手な人は、店舗か自動契約機(むじんくん)を利用しましょう。

店舗や自動契約機(むじんくん)なら、写真ではなく書類をスキャンして提出する形になるので、写真を撮るのが苦手な人でも問題なく書類を提出できますよ。

収入証明書を用意して、どの方法で提出するかもわかればあとは申し込むだけです。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年2.4%~17.9% | 最短20分※1 | 最短20分※1 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※2 | ※3 |

- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

※1 お申し込み時間や審査によりご希望に添えない場合があります。

※2 10代申込不可。

※3 原則、電話での確認はせずに書面やご申告内容での確認を実施。

最後に、アコムの基本情報や魅力を再確認しておきましょう。

アコムの基本情報

アコムに申し込む前に、あらためてアコムの基本情報と魅力を確認して自分に合っているのかを確かめておきましょう。

アコムの基本的な貸付条件は下記の通りです。

| 申込条件 | 20歳以上の安定した収入と返済能力を有する人で、アコムの基準を満たす人※1 |

|---|---|

| 金利 | 年2.4%~17.9% |

| 最大借入限度額 | 800万円 |

| 担保・連帯保証人 | 不要 |

※1 10代申込不可

金利などの条件は、他の大手消費者金融と同水準で使い勝手の良いカードローンとなっています。

では、アコムの魅力とは一体何でしょうか?

次の項目で解説していきます。

アコムの魅力

アコムには以下5つの魅力があります。

- 利用者数が多く、安心して利用できる

- 初回契約時の無利息期間サービス

- スピーディーな審査時間

- クレジットカードも発行できる

- 会社への電話連絡を回避できる

では、それぞれ詳しく見ていきましょう。

利用者数が多く、安心して利用できる

単純に利用者数が多いのも、アコムのおすすめポイントです。

というのも、顧客数の多さはお金を借りたい人のニーズをしっかり汲み取って営業している証だからです。

アコムは利用顧客数178万9千件(2024年3月末時点)と、大手消費者金融の中で多くの利用顧客数を誇る人気カードローンとなっています。

160万人もの人に信頼されて利用されているのは、初めて申し込む人でも安心できるポイントですね。

初回契約時の無利息期間サービス

アコムをはじめて利用する人には、初回契約日の翌日から最大30日間の無利息期間が設定されます。

そのため30日以内に借入を完済できる場合は、利息を1円も払わずに借入ができるのです。

どれだけ低金利な借入先があっても、30日以内に完済できる場合は無利息サービスのある大手消費者金融が一番お得だと覚えておきましょう。

スピーディーな審査時間

審査にかかる時間が短いのもアコムの魅力です。

アコムの最短審査時間は20分と公式で明言されています。

そして実際にアトムくん編集部でアコム利用者45人を対象にとった審査時間に関するアンケートでは、下記のような結果となりました。

| アコムからの審査回答時間 | 回答人数 |

|---|---|

| 申込から1時間以内 | 19人 |

| 申込から3時間以内 | 12人 |

| 申込当日中 | 6人 |

| 申込翌日 | 5人 |

| 申込から2日以降 | 3人 |

45人中31人が申込から3時間以内に審査通過しており、アコムは融資が受けやすいカードローンだとわかります。

申込から審査結果がわかるまで時間がかかっている人は、収入証明書が用意できなかったなどの書類の不備があったなどの原因があるのではないでしょうか。

アコムで審査時間を短縮する方法については、下記の記事を参考にしてください。

クレジットカードも発行できる

アコムではローンカードだけでなく、クレジットカードを発行できるというのも嬉しいポイントです。

アコムが提供するACマスターカードはアコムのキャッシング枠に加えてショッピング枠も兼ね備えたカードで、現金キャッシングにショッピングの両方を利用できます。

世界中で使えるマスターカードブランドなので、海外に行った時などでも強い味方になってくれるのです。

またACマスターカードにはアコムの社名も書かれていないため、利用の際に周囲の人からローンカードだと思われる心配もなく、安心して利用できます。

会社への在籍確認を回避できる

カードローン審査の際には、申込者が申告した勤務先で本当に働いているか確かめる在籍確認という審査項目があるのです。

在籍確認の方法は、勤務先への在籍確認が基本。

勤務先に電話がかかってくると言われると、借り入れがバレそうで怖いですよね・・・。

ただアコムの在籍確認は、原則として勤務先に電話連絡しないと明言しています。

※ 原則、電話での確認はせずに書面やご申告内容での確認を実施。

勤務先への電話連絡が不安な人には嬉しいポイントはないでしょうか。

2級FP田中

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年2.4%~17.9% | 最短20分※1 | 最短20分※1 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※2 | ※3 |

- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

※1 お申し込み時間や審査によりご希望に添えない場合があります。

※2 10代申込不可。

※3 原則、電話での確認はせずに書面やご申告内容での確認を実施。

まとめ

アコムなら、収入証明書類を提出せずとも50万円まで借りられる可能性があります。

収入証明書類なしでアコムからお金を借りる方法は以下のとおり。

- 借入希望額を50万円以下にする

- 他社借入がない状態で申し込む

筆者の場合、借入希望額10万円で申し込み、収入証明書類の提出なしでアコムと契約できました。

ただし以下の条件に該当する方は、アコムに収入証明書類を提出しなければなりません。

- アコムで設定された利用限度額が50万円を超える場合

- アコムでの借入限度額と他の貸金業者からの借入の合計額が100万円を超える場合

- 前回アコムに収入証明書を提出してから3年以上経過している場合

- 契約極度額の増額審査を希望した場合

収入証明書類の提出を拒否すると、審査に通過できない可能性が高いです。

収入証明書類の提出を求められた際は、無視することなく、収入証明書類を提出するようにしましょう。

田中 宏一郎

利用者数が多いアコムは顧客の利用しやすさを配慮したおすすめカードローンです。

「収入証明書を用意するのが面倒」という人も、給料明細などならすぐに用意できるはず。

ただし、申し込む前に返済計画を立てるのを忘れずに。

アコム

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

原則として勤務先に在籍確認の電話を実施しない※2

- 申込から最短20分で審査回答※1

過去5年間の審査通過率が平均40%超

- 初回契約から最大30日間無利息

- 楽天銀行口座に24時間365日最短1分の振込融資

- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

プロミス

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

- 原則として勤務先に電話の在籍確認なし※2

- 最短3分融資で借りられる※お申込み時間や審査によりご希望に添えない場合がございます。

- 原則24時間365日対応の「瞬フリ」で約200の銀行に最短10秒振込

初回契約なら借入から30日間無利息

今日中に借りたいならあと 00時間00分00秒- プロミス

がおすすめな方 - プロミス

が不向きな方

- 審査通過に不安がある方

- 在籍確認の電話を避けたい方

- 最短3分で借りたい方

※お申込み時間や審査によりご希望に添えない場合がございます。 - 本審査前に借入額を知りたい方

- 無利息期間を活用したい方

※1 限度額50万円以内なら収入証明書不要※2 お申込み時間や審査によりご希望に添えない場合がございます。

※原則電話による在籍確認なし。※お申し込み時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。 ※高校生(定時制高校生含む)はお申し込みできません。※18、19歳の方は契約にいたりづらい可能性があります。アイフル

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

おすすめポイント職場に電話連絡しないと明言

- 最短18分融資も可能

- はじめての方なら最大30日間利息0円

- 24時間365日最短10秒即時振込

今日中に借りたいならあと 00時間00分00秒- アイフル

がおすすめな方 - アイフル

が不向きな方

- 20代・30代の方

- 誰にもバレずに借りたい方

- 今すぐお金を借りたい方

- 在籍確認されたくない方

- 無利息期間を活用したい方

※最短18分融資は申込状況によってはご希望に添いかねます※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です関連記事

-

アコムから最短10秒の即日振込で融資を受ける方法

アコムから最短10秒の即日振込で融資を受ける方法 -

アコムでお金を借りたらやばいってホント?実際に利用した人の口コミを調査

アコムでお金を借りたらやばいってホント?実際に利用した人の口コミを調査 -

アコムで今すぐ3万円借りたい人必見!借入手順・審査・利息・返済方法を徹底解説

アコムで今すぐ3万円借りたい人必見!借入手順・審査・利息・返済方法を徹底解説 -

非公開: アコムの借り方を徹底解説!はじめての人でも安心して借りる方法を紹介

非公開: アコムの借り方を徹底解説!はじめての人でも安心して借りる方法を紹介 -

アコムの利用限度額を増額する方法とは?実際に増額した経験をもとに解説

アコムの利用限度額を増額する方法とは?実際に増額した経験をもとに解説 -

アコムの審査時間は長い?審査時間を短くする方法を実体験から解説

アコムの審査時間は長い?審査時間を短くする方法を実体験から解説 -

アコムの返済方法はどれを選ぶべき?選び方のポイントや返済額を減らす方法を紹介

アコムの返済方法はどれを選ぶべき?選び方のポイントや返済額を減らす方法を紹介 -

アコムは原則在籍確認の電話なし!例外的に在籍確認電話する場合や対策を解説

アコムは原則在籍確認の電話なし!例外的に在籍確認電話する場合や対策を解説 -

アコムは家族や会社にバレる?誰にも内緒で借りる方法を実体験から解説

アコムは家族や会社にバレる?誰にも内緒で借りる方法を実体験から解説

2級FP田中