新社会人がカードローンに申し込むときの選び方・審査・使い方を解説

更新日:2025/09/09

この記事では、新社会人の利用者が多いローンについて取り上げ、とくに慎重に利用していただきたいカードローンを重点的に解説していきます。

みなさんはこんなとき「お金を借りてみようかな・・・」と考えませんか?

- 車の購入

- バイクの購入

- 新生活に伴う出費による生活費の不足

社会人になって新生活が始まると、住んでいるエリアによって通勤・通学に、クルマやバイクが必要になる場合もあり、大きな出費になることもあるはず。

また、奨学金を利用していた人は、奨学金の返済が始まるタイミングでもありますよね。

それに加えてスーツやカバンなど就職に伴って用意するものもあり、付き合いも増えることから飲み会代などの出費も増えることが考えられます。

そんなときに役に立つのが、マイカーローンやバイクローン、カードローンなどのローンサービスです。

「でも、働きだして2、3ヵ月でローンって利用できるの?」と心配している人もいますよね・・・。

安心してください!少なくとも、カードローンは利用できます。

実際、勤続3か月のアルバイトだった筆者も、大手消費者金融カードローンの審査に通過してますからね。

ただし、新社会人がカードローンに申し込むときは、カードローンの選び方・審査・使い方にポイントがあるので、この記事でマスターしてください!

まずはお金を借りる目的別に、新社会人が利用できるローンを見ていきましょう。

【目的別】新社会人がお金を借りる方法

それぞれの目的別に、利用できるローンをまとめました。

| 目的 | 利用できるローン |

|---|---|

| 車が欲しい | カードローン、マイカーローン、ディーラーローン |

| バイクが欲しい | カードローン、マイカーローン、バイクローン |

| 生活費が足りない | カードローン |

ここからは、目的別おすすめのローンをそれぞれ紹介した後、ローンの審査に通過するコツを解説していきます。

車が欲しい場合

新社会人で車が欲しい場合に利用できるローンは以下の3つ。

- マイカーローン

- ディーラーローン

- カードローン

車の購入に利用できる各ローンの金利と審査時間の目安は以下の通りです。

| ローンの種類 | 金利の目安(年) | 審査にかかる時間 |

|---|---|---|

| マイカーローン | 1.5%~4.5%前後 | 約1週間 |

| ディーラーローン | 3.5%~7.0%前後 | 最短即日 |

| カードローン | 14%~18%前後 | 最短即日 |

この中で、最初に検討するべきなのはマイカーローンです。

マイカーローンは金利が低いので、最終的な総返済額を抑えられます。

ただ金利が低いほど、貸す側に入る利益が少ないです。

そのため万が一借主から返済してもらえなかったとき、貸主は大きな損をしてしまいます。

こういった背景から、金利が比較的低く設定されているマイカーローンでは、審査が厳しく行われているのです。

「じゃあ新社会人が審査に通過するのは難しいんじゃないの?」

こんな風に思いませんでしたか?

しかし、審査に通過するかどうかは実際に申し込んでみないとわかりません。

各ローンの審査基準は公表されておらず、結局どれに申し込んでも審査に通過する保証はないのです。

そのため、まずはマイカーローン、それがダメならディーラーローンという風に順番を決めて申し込むようにしましょう。

マイカーローンを利用するなら、事前審査結果が最短即日にわかるネットDEマイカーローンがおすすめです。

「ローンを組めるのか知りたい」「早く融資を受けたい」

という人はネットDEマイカーローンに申し込みましょう。

バイクが欲しい場合

バイクを買いたい新社会人が利用できるローンは以下の3つです。

- マイカーローン

- ディーラーローン

- カードローン

バイクの購入に使える各ローンの金利と審査時間を見てみましょう。

| ローンの種類 | 金利 | 審査時間 |

|---|---|---|

| マイカーローン | 1.5%~4.5%前後 | 約1週間 |

| ディーラーローン | 3.5%~9.8% | 最短即日 |

| カードローン | 3.0%~18.0% | 最短即日 |

バイクの購入に対しても、車と同じようにマイカーローンが利用できます。

この中で最初に利用するのを検討するのは、マイカーローンです。

やはりマイカーローンの金利の低さは魅力。

マイカーローン、ディーラーローン、カードローンの順番で申し込むのがおすすめです。

生活費が足りない場合

生活費が足りない新社会人が利用できるのは、カードローンです。

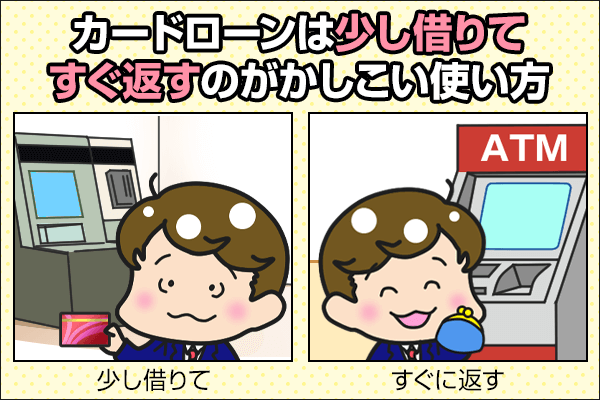

カードローンは、事業性資金以外なら利用目的が自由なので、新生活で足りなくなった生活費を補うのにぴったり。

またカードローンは、一度契約さえすれば少額の借入を繰り返し利用できます。

生活費が足りなくなったときに少しだけ借りてすぐに返済をすれば、利息の負担も少なくてすみます。

ただ、カードローンにはたくさんの種類があり、たとえば発行元が銀行か消費者金融かの違いだけでも、全然違うカードローンなんです。

続いては、カードローン選びのポイントを解説していきます。

新社会人がカードローンを選ぶポイント

カードローンを選ぶときは、まず金利、そして借入までのスピードと返済方法をチェックしていくのが効率的です。

長期的に借り入れるのか、すぐにでも借りたいのか、こまめに返済できた方がいいのかなど、自分の希望に合ったものを探しましょう。

まずは代表的なカードローンの金利をまとめた以下の表をご覧ください。

| 種類 | カードローン名 | 金利(実質年利) | 利用限度額 |

|---|---|---|---|

| 銀行カードローン | 三菱UFJ銀行カードローン「バンクイック」 | 年1.4%~年14.6% | 800万円 |

| 楽天銀行スーパーローン | 年1.9%~14.5% | 最大800万円 | |

| 三井住友銀行カードローン | 年1.5%~14.5% | 10万円~800万円 | |

| みずほ銀行カードローン | 年2.0%~14.0% | 800万円 | |

| 消費者金融カードローン | プロミス | 年2.5%~18.0% | 800万円 |

| 三菱UFJフィナンシャル・グループ・アコム | 年3.0%~18.0% | 800万円 | |

| SMBCモビット | 年3.0%~18.0% | 800万円 | |

| レイク | 年4.5%~18.0% | 500万円 |

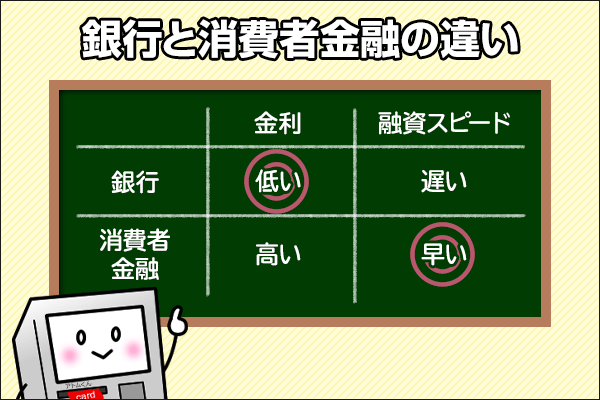

見ていただくと、銀行と消費者金融では、カードローンの金利に大きな差があることがわかりますよね。

ただしカードローンは、一概に金利の低い方を選ぶのが得とは限りません。

ここで、銀行カードローンと消費者金融カードローンそれぞれの特徴を紹介します。

金利が低めの銀行カードローン

銀行カードローンは、大手消費者金融カードローンと比べると、金利が低めに設定されています。

そのため、長く使い続ける予定なら銀行カードローンに申し込むのがおすすめです。

ただし、銀行カードローンを利用する場合は、注意点が以下2つあります。

- 即日融資は不可

- 随時返済をしないと総返済額が高くなる

では、それぞれ詳しく解説していきます。

即日融資は不可

銀行カードローンでは即日融資が難しいです。

2018年より銀行は、ローン申込者が反社会組織でないかを、警察庁のデータベースで照会することが義務付けられたからです。

この作業には1日程度時間がかかるため、銀行カードローンから融資を受けるには、申し込んでから2日はかかると考えておきましょう。

続いて、消費者金融のカードローンを紹介します。

無利息期間のある大手消費者金融カードローン

大手消費者金融カードローンと契約すれば、初回利用限定で無利息期間サービスが受けられます。

無利息期間サービスというのは、決められた期間中は金利0%で利用できるというサービスのことです。

それぞれの決められた期間は以下の通り。

| カードローン名 | 無利息条件 |

|---|---|

| プロミス | 初回借入日の翌日から30日間無利息※プロミスの30日間無利息を利用する場合、メールアドレス登録とWEB明細利用の登録が必要です |

| 三菱UFJフィナンシャル・グループ・アコム | 初回契約日の翌日から30日間無利息 |

| レイク |

下記のいずれか

(30日・60日・180日無利息は併用不可)

※契約額1万円~200万円の方のみ対象

|

各カードローンでは、初回契約してから最低でも30日間は無利息で利用できます。

そのため、次の給料で解決できるような一時的な生活費の不足に関しては、大手消費者金融を利用するのがおすすめです。

いくら金利が低くても金利0%より低いことはありませんからね。

それに加えて、消費者金融では即日融資が可能。

申し込んだその日に借り入れられるので、急ぎでお金が必要な人にもおすすめです。

随時返済をしないと総返済額が高くなる

銀行カードローンを利用する際に注意しなければいけないのは、最低返済額が毎月の借入残高に応じて決められる点です。

つまり、銀行カードローンでは返済が進んで借入残高が減ると同時に、毎月の返済額も減っていくということ。

ローンの審査で重視されるポイント

ローンのような信用取引では、種類に関わらず申込者のどういった部分を見て判断するかは共通しています。

各種ローンの審査で、重視されることは以下の2つです。

- 安定した収入があるか

- 信用情報に傷がないか

では、それぞれ詳しく解説していきます。

安定した収入があるか

安定した収入という条件を満たすには、1ヵ月に1回の収入が2ヵ月続けてあるかどうかが大事です。

筆者は、新しいアルバイト勤続3ヵ月という状態で大手消費者金融の審査に通っています。

そのため、アルバイトでも正社員でも2か月続けて収入があれば、安定した収入があると判断されると予想できますよね。

反対に、内定をもらってからアルバイトもしていない学生だと、安定した収入がないと見なされ、審査に落ちてしまいます。

信用情報に傷がないか

信用情報とは、個人がこれまで利用してきたローンやクレジットカードなどの、信用取引の履歴のこと。

クレジットヒストリーと呼ぶこともあります。

個人が利用した信用取引の履歴は、個人信用情報を保管する信用情報機関に記録されます。

そして各ローンの審査の際に、審査担当者は必ず信用情報機関で申込者の情報を照会するのです。

その際に、これまで利用したローンやクレジットカードで返済を滞納した記録などがあると、審査に不利になってしまいます。

「ローンは初めてで、クレジットカードを利用したこともないから大丈夫だ!」

そう思った人、実は携帯電話の料金も関係あるのです。

詳しく言うと携帯電話の通話料ではなく、携帯電話本体の料金を分割払いしている場合です。

携帯電話本体の料金を分割払いも信用取引ですので、毎月支払っている人は滞納しないように気をつけましょう。

また、信用情報に関して言えば、異動情報(いわゆるブラックリスト入り)がないかどうか、複数のローンに同時申込をして、申込ブラックになっていないかも気をつけてください。

異動情報がないか

申込者に異動情報があると審査に通過するのは難しいです。

異動情報とは、いわゆるブラックリスト入りのことで、金融事故とも呼ばれます。

金融事故の種類は、おおまかに分けると以下の4つで、それぞれ信用情報機関に保管される期間が決まっています。

| 金融事故の名称 | 内容 | 信用情報機関に登録される期間 |

|---|---|---|

| 債務整理 |

合法的に返済できない程の借金を減額したり、支払いを免除したりしてもらうこと。

|

任意整理・特定調停の場合は完済日から5年間 個人再生・自己破産の場合は決定日から5~10年間 |

| 代位返済 | 借主が支払いを延滞したことで、保証会社が支払いを肩代わりすること | 代位返済実施日から5年間 |

| 長期滞納 | 2~3ヵ月にわたって支払いを延滞すること クレジットカード ローン 奨学金など | 延滞を解消してから1~5年間 |

| 強制解約 | 長期滞納や契約違反により、強制的に解約されること クレジットカード ケータイ会社など | 強制解約日から5年間 |

自分の信用情報は、信用情報機関の公式サイトで開示できます。

なので、自分の信用情報が気になる人は、開示してみてはいかがでしょうか。

もし自分の信用情報に異動情報があれば、異動情報が信用情報機関から抹消されるまで、ローンの利用は難しいです。

申込ブラックではないか

短期間であまりに申し込んだローンの数が多いと、申込ブラックと呼ばれる状態になる可能性があります。

申込ブラック状態になると、審査担当者から返済の目処もなく色んなところから借りようとしていると判断されて、審査に通過できなくなってしまいます。

ローンに申し込んだ記録は、信用情報機関に6ヵ月間保管されます。

具体的にいくつのローンに申し込むと、申込ブラック状態になるのかはわかりません。

ローンの審査に連続で落ちるようになったら、次に申し込むのは6ヵ月空けてからにしましょう。

続いて、新社会人がローンを利用するときの注意点について解説していきます。

新社会人がローンを利用するときの注意点

新社会人がローンを利用する際の注意点は以下の3つです。

- 金利は上限金利で考えておく

- 借りられるのは年収の3分の1まで

では、それぞれ詳しく解説していきます。

金利は上限金利で考えておく

多くのローン商品の金利条件は、○%~○%のように幅があります。

例えば、消費者金融アコムの金利は3.0%~18.0%です。

利用しようと考えて、返済計画を立てる場合は必ず上限金利で計算してください。

というのも、初回利用の場合はまだ利用者と融資する側に取引実績がない状態です。

そのため融資する側は、利用者がしっかり返済してくれる人だとわかるまでは基本的に上限金利が設定されるためです。

カードローンから借りられるのは年収の3分の1まで

貸金業法に、利用者の年収3分の1以上の貸付を禁じる総量規制というルールがあります。

総量規制があるので、消費者金融などの貸金業者は利用者の年収3分の1を超える貸付ができません。

では、貸金業者ではない銀行のカードローンはどうなのでしょうか。

実は銀行カードローンも、自主規制という形で貸付を制限しています。

基準は銀行によってバラバラ。

全国の銀行のうち貸付金額を、利用者の年収2分の1までに制限している銀行が81%、利用者の年収3分の1までに制限している銀行が13%です。

ローンに申し込む前に必要書類を確認

各種ローンに申し込む前に、必要な書類を用意しておきましょう。

この記事で紹介したローンを利用するには、本人確認書類と収入証明書類が必要です。

| 本人確認書類 |

|

|---|---|

| 収入証明書類 |

|

マイカーローンなどの場合は、上記の書類に加えて見積書や売買契約書などの資金使途証明書類が必要です。

ネットDEマイカーローンの場合、借入金額が201万円以上で年収を確認できる書類の提出が必要です。

販売店で利用できるディーラーローンやバイクローンの場合は、本人確認書類だけで申し込めることもあるので、予め店舗で確認しておきましょう。

また、初めてのカードローン利用であれば、利用限度額50万円以下または、他社と合わせた借入金額が100万円以下の契約であれば、収入証明書類の提出は不要です。

続いて、新社会人におすすめのカードローンを紹介します。

新社会人におすすめのカードローン

新社会人の生活費を補うのにおすすめのカードローンは、大手消費者金融プロミスです。

| 金利(年) | 2.5%~18.0% |

|---|---|

| 審査時間 | 最短3分 |

| 限度額 | 800万円 |

| 利用条件 |

年齢18~74歳のご本人に安定した収入のある方 ※収入が年金のみの方はお申込みいただけません。 |

| 無利息サービス | 初回借入の翌日から30日間 |

プロミスは筆者が勤続3か月のアルバイトという状態で、審査に通過したカードローンです。

プロミスで借入までにかかった時間は、申し込みから1時間40分。

スピーディーな審査で急いで融資が必要な人にもおすすめです。

また、初回申し込みの際に適用される無利息期間が、初回借入から翌日となっています。

そのため、利用を開始するまでは無利息期間が消費されません。

これを利用して、いざというときのために利用せずにローンカードだけ持っておくという使い方もできますよ。

プロミス

プロミス

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

- 原則として勤務先に電話の在籍確認なし※2

- 最短3分融資で借りられる※お申込み時間や審査によりご希望に添えない場合がございます。

- 原則24時間365日対応の「瞬フリ」で約200の銀行に最短10秒振込

初回契約なら借入から30日間無利息

今日中に借りたいならあと 00時間00分00秒- プロミス

がおすすめな方 - プロミス

が不向きな方

- 審査通過に不安がある方

- 在籍確認の電話を避けたい方

- 最短3分で借りたい方

※お申込み時間や審査によりご希望に添えない場合がございます。 - 本審査前に借入額を知りたい方

- 無利息期間を活用したい方

※1 限度額50万円以内なら収入証明書不要※2 お申込み時間や審査によりご希望に添えない場合がございます。

※原則電話による在籍確認なし。※お申し込み時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。 ※高校生(定時制高校生含む)はお申し込みできません。※18、19歳の方は契約にいたりづらい可能性があります。原則として勤務先に電話連絡しないアイフル

アイフルの商品概要 金利(年) 3.0%~18.0% 審査時間 最短分 限度額 800万円 利用条件 年齢20~69歳の本人に安定した収入のある人 無利息サービス はじめての契約の翌日から最大30日間アイフルの魅力は、申し込みの際に、原則として勤務先に電話連絡されないこと。

入社したての会社に、カードローン会社から電話が入るとなると、不安は大きいですよね。

またアイフルのWEB完結なら、自宅に郵送物が届くこともないので、親や家族に借り入れがバレる心配もありません。

アイフル

アイフル

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

おすすめポイント職場に電話連絡しないと明言

- 最短18分融資も可能

- はじめての方なら最大30日間利息0円

- 24時間365日最短10秒即時振込

今日中に借りたいならあと 00時間00分00秒- アイフル

がおすすめな方 - アイフル

が不向きな方

- 20代・30代の方

- 誰にもバレずに借りたい方

- 今すぐお金を借りたい方

- 在籍確認されたくない方

- 無利息期間を活用したい方

※最短18分融資は申込状況によってはご希望に添いかねます※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

まとめ

新生活が始まるタイミングは、出費も重なります。

そんなときに役に立つのがカーローンやバイクローン、カードローンなどの各種ローンです。

ただし、便利だからと言って何も考えずに利用するのは、やめておきましょう。

ちゃんとした返済計画を立てていないと、金融事故に繋がる可能性もあります。

ローンを利用するのは返済の目処が立ってからが鉄則です。

田中 宏一郎

新社会人の方でも、初任給をもらっているのであれば、カードローンと契約することは可能です。

ただし、自分の身の丈に合った使い方をしなければ、社会人2年目から発生する社会保険料や税金の支払いと合わせて、カードローンの返済に苦しめられることになりかねません。

無利息期間を活用して、賢く、計画的に利用してくださいね。

プロミス

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

- 原則として勤務先に電話の在籍確認なし※2

- 最短3分融資で借りられる※お申込み時間や審査によりご希望に添えない場合がございます。

- 原則24時間365日対応の「瞬フリ」で約200の銀行に最短10秒振込

初回契約なら借入から30日間無利息

今日中に借りたいならあと 00時間00分00秒- プロミス

がおすすめな方 - プロミス

が不向きな方

- 審査通過に不安がある方

- 在籍確認の電話を避けたい方

- 最短3分で借りたい方

※お申込み時間や審査によりご希望に添えない場合がございます。 - 本審査前に借入額を知りたい方

- 無利息期間を活用したい方

※1 限度額50万円以内なら収入証明書不要※2 お申込み時間や審査によりご希望に添えない場合がございます。

※原則電話による在籍確認なし。※お申し込み時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。 ※高校生(定時制高校生含む)はお申し込みできません。※18、19歳の方は契約にいたりづらい可能性があります。アイフル

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

おすすめポイント職場に電話連絡しないと明言

- 最短18分融資も可能

- はじめての方なら最大30日間利息0円

- 24時間365日最短10秒即時振込

今日中に借りたいならあと 00時間00分00秒- アイフル

がおすすめな方 - アイフル

が不向きな方

- 20代・30代の方

- 誰にもバレずに借りたい方

- 今すぐお金を借りたい方

- 在籍確認されたくない方

- 無利息期間を活用したい方

※最短18分融資は申込状況によってはご希望に添いかねます※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

高山 てつや

新生活が始まる際には、想定外の出費が多く、困ることも・・・。

事業性資金以外ならなんにでも利用できるカードローンは、そんなときの強い味方になってくれますよ。