自営者がアコムのビジネスローンで事業資金を借りたい時の注意点

更新日:2026/01/08

アコムから提供されているビジネスサポートカードローンは、個人事業主向けのビジネスローンです。

事業資金を借りるためのビジネスローンですが、実は、通常のアコムカードローンで借りた資金も事業性目的に使えることをご存知でしたか?

ここではビジネスローンとカードローンの違いを解説しながら、どのような資金調達方法がよいのか紹介していきます。

ビジネスサポートカードローンとカードローンの違いとは?

大手消費者金融のアコムでは、ビジネスサポートカードローンとカードローンの二種類のカードローンを取り扱いしています。

いずれも基本的にはローンカードを活用してお金を借りるという機能面は同じですが、以下のような大きな違いがあります。

- サービス対象者

- 申込・契約方法

- 総量規制の適用

ビジネスローンとカードローンを比較してみたので参考にしてみてください。

| 項目名 | ビジネスサポート カードローン |

カードローン |

|---|---|---|

| 対象者 | 業歴1年以上の個人事業主 | 個人 |

| 貸付利率 (実質年率) |

12.0%~18.0% | 2.4%~17.9% |

| 融資限度額 | 1万円~300万円 | 1万円~800万円 |

| 資金使途 | 自由 | |

| 総量規制 | 対象外 | 対象 |

| 申込方法 |

|

|

| 返済方式 | 定率リボルビング方式 | |

| 遅延損害金 (年率) |

20.0% | |

| 返済期間・回数 | 最終借入日から最長8年7ヵ月 1~89回 |

最終借入日から最長9年7ヵ月 1回~100回 |

| 必要書類 |

▼契約極度額が100万円超の場合は下記も直近1期分

|

※顔写真がない書類の場合は別途書類が必要 |

| 担保 | 不要 | |

| 第三者保証人 | 不要 | |

比較表を確認していただければ分かるように、アコムのビジネスサポートカードローン(以下、ビジネスローン)は、自営業などを営む個人事業主の方を対象としており、会社員やアルバイト・パートといった立場の方は利用できません。

※法人格を持つ企業の経営者・代表者も利用できません

アコムのビジネスサポートカードローンの特徴は、運転資金といったビジネスシーンに必要な資金を借りられる点にあります。

しかし、案外見落とされていますが、実はアコムの個人向けカードローンも資金使途が自由であり、借りたお金を事業資金としても使えます。

つまり、自営業者でもわざわざビジネスローンを選択しなくてもアコムから事業資金調達ができてしまうことになります。

そのため、金利や限度額といったスペックも含めてほとんどビジネスローンとカードローンに差がないということになってしまいますが、実際には大きな違いがあります。

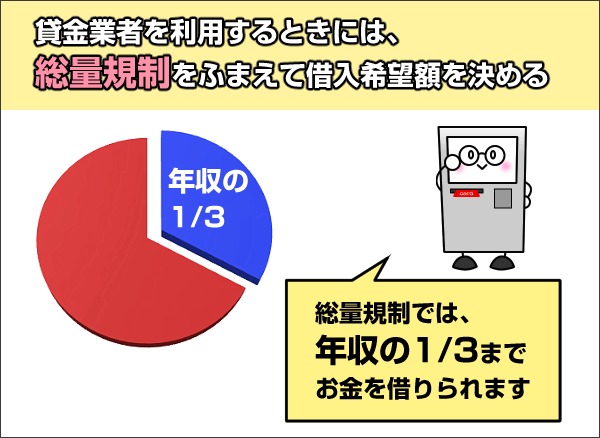

代表的なのが貸金業法に定められる総量規制の対象となるかどうかです。

ビジネスサポートローンのメリットは総量規制対象外と融資スピード

アコムのような貸金業者は、原則、貸金業法に基づいて貸付事業を行わなくてはなりません。

そして、この貸金業法のなかには総量規制という契約者の年収1/3を越える貸付をしてはならないというルールが定められています。※過剰貸付や借り過ぎを抑制するための制度

総量規制ができてから大手を中心に貸金業者も健全な貸付を行っていますが、この総量規制にも例外・除外ルールが設けられています。

それが個人事業者に対する貸付けです。

つまり事業主をターゲットとするビジネスローンにおいては、総量規制対象とはならず、年間事業所得の1/3を超える資金調達も可能ということです。

例)事業所得450万円の自営者のケース

| カードローン | 150万円(年収450万円×1/3)が借入上限 |

|---|---|

| ビジネスサポートカードローン | 限度額の300万円まで借りれる可能性あり |

同じ所得額であっても、カードローンかビジネスローンのどちらを利用するかによって、資金調達できる限度額が大きく異なってきます。

もちろん、事業所得額が多ければ、カードローンでの借入可能額も高額になってきます。

アコムのビジネスローンの限度額300万円に対し、カードローンは最大500万円まで借りることができます。

あくまでも目安ですが、事業所得で年収900万円以上あるのであれば、総量規制が適用されても年収1/3となる300万円以上のお金を借りられる個人向けカードローンを検討してみても良いかもしれません。

しかし、付与される限度額は審査結果によって異なってくるので、誰もが年収1/3のボーダーラインで借りられるという認識は申し込みの段階では持たない方がよいでしょう。

最初に個人向けカードローンで契約しても、途中からビジネスサポートローンへ切り替えることができます。(※審査あり)

利用額が不足したものの、総量規制の関係で増枠ができない場合などはビジネスローンへの切り替えをすることで解決させられるかも知れません。

ただし、自営業者は法人などの組織に属する会社員に比べ、収入が不安定と見なされることが多く、審査では不利な面があります。

延滞・滞納のないシッカリとした利用実績を積み上げておくことが最低限の切り替え条件といえるでしょう。

ビジネスローンなら事業資金をスピーディに借りることができる

事業主として資金調達は重要な仕事ですが、調達方法はなにもビジネスローンに限った話ではありません。

もっとも身近であり、基本となるのが民間金融機関からの銀行融資。その他にも政府が100%出資している日本政策金融公庫から資金調達することもできます。

資金力がある銀行や日本政策金融公庫であれば、ビジネスローンよりも格段に低金利でお金を借りられます。

しかしその低金利さゆえ、実際の融資実行までには審査などで2週間~1ヶ月といった時間を要し、急ぎの資金調達には向いていないという特徴があります。

事業主にとっては日々の資金繰りのなかで、僅かな資金調達の遅れが、資金ショートの原因となり、事業経営に大きなダメージを残しかねません。

アコムのビジネスサポートカードローンであれば、金利は高めにはなりますが、最短即日で融資を受けられるという点が大きな魅力です。

※お申込み時間や審査によりご希望に添えない場合がございます。

ビジネスサポートカードローンのデメリットは低い基本スペック

現金が必要になるまで時間があるのであれば、低金利で借りれる銀行融資や日本政策金融公庫からの借入を優先すべきです。

なぜなら金利だけでなく、融資限度額などの基本スペック自体、アコムのビジネスローンはそんなに高くないからです。

前章でも説明したように、自営者の審査基準も通常のカードローンと比べても所得の安定性から少し高めになります。

もし、総量規制内の範囲で補えるのであれば、ビジネスサポートカードローンよりも前に個人向けのカードローンから申し込みしてみることをおすすめします。

アコムと他社ビジネスローンを比較

実際、アコムのビジネスサポートカードローンのスペックは同業界のビジネスローンと比べてどうなのか?

プロミス自営者カードローンと、オリックスVIPローンBUSINESSと比較してみました。

| 項目名 | アコム ビジネスサポート カードローン |

プロミス自営者 カードローン |

オリックス VIPローン BUSINESS |

|---|---|---|---|

| 貸付利率 | 12.0%~18.0% | 6.3%~17.8% | 6.0%~17.8% |

| 限度額 | 300万 | 300万 | 500万 |

| 融資時間 | 最短即日※1 | 最短即日※1 | 審査後 |

※1 お申込み時間や審査によりご希望に添えない場合がございます。

他社消費者金融のビジネスローン商品と比べると、アコムのビジネスサポートカードローンは金利面では大きく劣っているといえます。

限度額に対して貸付利率が低いのは、プロミス自営者カードローン。

この三枚のビジネスローンではもっとも基本スペックが優れているといえるでしょう。

ただ、あくまでも基本スペックが優れているという話であり、最低金利に近い金利が適用されるかどうかは審査次第ということになります。

もし50万円以下のような、数十万円程度の借入を希望するのであれば、返済実績ができるまで上限金利に近しい金利が適用されることが考えられるので、必要以上にスペックを気にしなくても大丈夫です。

ビジネスサポートカードローン利用の流れ

アコムのビジネスローンに初めて申し込みすることを前提に説明すると以下のような手続きの流れになります。

- 申し込み(WEB・来店・電話・郵送)

- 審査回答連絡(簡易審査)※電話またはメール

- 契約手続き(来店・郵送)

- カード受け取り

スムーズに手続きが進めば、アコムのビジネスサポートカードローンなら最短即日で借入することもできます。

もちろん、アコム側の審査対応時間の兼ね合いもあるので、急ぎで借りたい場合は、午前中などできるだけ早い時間帯に申し込みを済ませておく必要があります。

必要書類

| 本人確認書類 | 運転免許証 ※ない場合は個人番号カードや健康保険証など |

|---|---|

| 収入証明書類 | 確定申告書B(第一表)(写し) ※収受日付印が押印されたもの |

契約極度額100万円超えの場合

- 青色申告決算書(写し)1期分

- 白色申告の場合は「収支内訳書(写し)1期分

個人であれば収入証明書類は給与明細書などが使えますが、自営業者では確定申告書や決算書が必要になる特徴があります。

また、手続きの流れとしては個人向けカードローンの契約時の流れと大きな違いはありませんが、ビジネスサポートカードロンへの契約手続きが来店または郵送に限られている点には注意が必要です。

ビジネスサポートカードローン契約方法は来店か郵送のみ

通常のカードローンであればWEB契約が可能で、来店しなくても契約手続きすることができます。

しかしビジネスサポートカードローンでは、WEB申込はできるものの、契約手続きが店頭窓口(有人店舗)・自動契約機(むじんくん)での来店契約、そのほかでは郵送契約しか選択できません。

なので、店舗が近くにない自営業者にとっては急ぎの場合、郵送契約となるビジネスサポートカードローンではなく、一旦、カードローンでのWEB契約がおすすめです。

ビジネスサポートカードローンの審査のコツ・注意点

ビジネスサポートカードローンの審査基準は、通常のカードローンに比べても所得の不安定さから厳しくなると考えられます。

所得面の安定性においては事業を軌道にのせることなので、日々の積み重ねでしかありません。

所得=返済能力という点では最重要となる審査ポイントと言えますが、そのほかにも審査通過のコツとして以下のようなものがあります。

- 希望限度額を少なくする

- 固定電話を設置する

- 他社借入残高を減らす

所得が少ないと思うのであれば、希望する金額も少なければ返済の見込みができません。

50万円を融資するのと200万円を融資するのとでは、審査担当者も慎重にならざるを得ません。

金融機関が融資の際に考慮しているのは貸し倒れリスクです。

そもそも、他社の事業者ローンで借入しているにも関わらずカバーできていない状況なら、追加で借りると返済原資の確保が難しくなってしまう可能性もあります。

もしすでに複数社からの借入があるにも関わらず追加融資が必要なのであれば、借入先件数を増やすのではなく、返済プランを見直して一社に借入先をまとめて出費をおさえる、または低金利の銀行への相談をおすすめします。

自営業者は固定電話があると審査有利?

個人向けローンもですが、申込者に安定収入があるのかの確認のために行われる勤務先への在籍確認は重要な審査ポイントとなります。

しかし、勤務先会社のない自営業者、とくに最近ではクラウドソーシングなどを活用して在宅ライターとして働いている方も多く、わざわざ固定電話を引いていないといったケースもあります。

その場合、連絡先を携帯電話としてビジネスローンに申し込むこともできますが、固定電話に比べて、所在確認がしにくい点から審査でのマイナスポイントとなります。

※商品によっては自営者の場合は固定電話を必須とするケースもあります。

今ではネット回線に数百円を加えるなどで、容易に光電話を開通させることができます。

もし、固定電話がない場合、審査を有利にするという点とクライアントとのやり取りにも使える点で固定電話回線の設置を検討されてはいかがでしょうか。

ビジネスサポートカードローン借入・返済方法

アコムのビジネスサポートカードローンは、一度契約すれば利用限度額の範囲ないで自由に繰り返し利用できるメリットがあります。

都度、融資依頼をする必要がないので、スピーディな資金調達にはビジネスローンが最適だと言えるでしょう。

ビジネスサポートカードローンの借入方法は、ローンカードを活用してアコムATM・提携ATMからの出金となります。

もちろん、指定した銀行口座への振込融資にも対応してもらえます。

一方の返済方法は、口座振替とATMからの入金になります。

なお、ビジネスサポートカードローンでは、カードが必ず発行されるので持参しておくと提携コンビニATMなどからいつでもスムーズな資金調達が可能となります。

- 三菱UFJ銀行

- セブン銀行

- ローソン銀行ATM

- イーネット

- イオン銀行

生活費なら低金利の銀行カードローンで借りる方がお得

事業資金の調達であればビジネスサポートローンが大いに役立ちますが、自営業者の場合、生活費をおさえることで事業資金を意図的に作ることもできます。

そのため、生活費をローンでかまない、今ある現金を事業資金に充てることも一つのテクニックといえます。

事業資金としては使えないが低金利でお金を借りれるのが銀行カードローンです。

上限金利が年率18.0%程度になるビジネスローンや消費者金融カードローンに比べ、銀行カードローンであれば年率14.0%台で借りることができます。

| サービス名 | 金利 |

|---|---|

| アコム ビジネスサポートカードローン | 年12.0%~18.0% |

| みずほ銀行カードローン | 年2.0%~14.0% |

| 楽天銀行スーパーローン | 年1.9%~14.5% |

| 三菱UFJ銀行カードローン「バンクイック」 | 年1.4%~年14.6% |

| プロミス | 年2.5%~18.0% |

| SMBCモビット | 年3.0%~18.0% |

| レイク | 年4.5%~18.0% |

金利差にすれば僅か4%程度ですが、事業主としては少しでも経費を節約することを意識しておいて損はありませんね。

銀行カードローンであれば、低金利で借りれるみずほ銀行カードローンが特におすすめ。

年率2.0%~14.0%の低金利に加え、預金残高が不足している際でも、不足分を自動的に借入できる自動貸越機能もあります。

※キャッシュカード兼用型の場合

事業費と生活費の口座をキチンと分けるという意味でも銀行カードローンの利用は検討してみる価値はあるといえるでしょう。

まとめ

アコムのビジネスローンについて解説してきましたが、大きなポイントは総量規制対象外として年収1/3を超える金額を借入できる点だといえます。

契約方法が来店・郵送のいずれかになりますが、アコムは大手消費者金融なので豊富な自動契約機で契約もしやすい環境を整えてくれています。

ただ、個人向けのカードローンに比べて審査基準は高めなので慎重に選びたいところ。

まず、カードローンで契約をして実績を積み上げてからビジネスサポートカードローンへのステップアップがおすすめです。

また、事業資金として活用しないのであれば低金利の銀行カードローンの方が利息負担を下げられる可能性があるのでぜひ検討してみてください。

アコム

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

原則として勤務先に在籍確認の電話を実施しない※2

- 申込から最短20分で審査回答※1

過去5年間の審査通過率が平均40%超

- 初回契約から最大30日間無利息

- 楽天銀行口座に24時間365日最短1分の振込融資

- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

プロミス

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

- 原則として勤務先に電話の在籍確認なし※2

- 最短3分融資で借りられる※お申込み時間や審査によりご希望に添えない場合がございます。

- 原則24時間365日対応の「瞬フリ」で約200の銀行に最短10秒振込

初回契約なら借入から30日間無利息

今日中に借りたいならあと 00時間00分00秒- プロミス

がおすすめな方 - プロミス

が不向きな方

- 審査通過に不安がある方

- 在籍確認の電話を避けたい方

- 最短3分で借りたい方

※お申込み時間や審査によりご希望に添えない場合がございます。 - 本審査前に借入額を知りたい方

- 無利息期間を活用したい方

※1 限度額50万円以内なら収入証明書不要※2 お申込み時間や審査によりご希望に添えない場合がございます。

※原則電話による在籍確認なし。※お申し込み時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。 ※高校生(定時制高校生含む)はお申し込みできません。※18、19歳の方は契約にいたりづらい可能性があります。