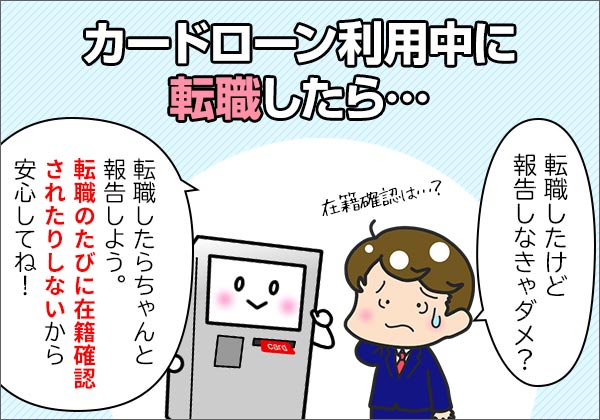

カードローン利用中に転職したら金融機関に報告しないとダメなの?

更新日:2024/03/18

カードローン利用中に転職したときは、金融機関にそのことを報告するのが基本です。

就業状況に関する正確な情報は、金融機関が借り手の返済能力を理解するために欠かせない情報だからです。

お金の貸し借りは、借り手と貸手双方の「信用」のもとに成り立つ取り引きです。

金融機関からの信用を失わないためにも、あなたの個人情報に変化があった際には小まめな報告を心掛けましょう。

カードローン利用中に転職したらやるべき手続き

金融機関はあなたの年収や雇用形態、勤務先の規模などの情報をもとにあなたに融資しています。

そのため、もしカードローン利用中に転職した場合には、借入先の金融機関に勤務状況の変更点を報告し、必要に応じて社会保険証や収入証明書類などの書類を提出しなければなりません。

転職の報告をするときには、電話ないし店頭窓口で担当者に直接届け出ましょう。

近年ではインターネット会員ページからでも登録情報の更新ができるカードローンもあるので、そういったサービスを利用している方はネットからの報告でもOKです。

- 電話・窓口・会員ページから変更点を報告

- 必要に応じて書類提出

カードローン契約時に本人確認書類ないし収入証明書類として社会保険証や給与明細書などを提出している人は、転勤に際して金融機関からそれらの書類の再提出を求められるケースがあります。

書類提出についても、最近ではネットやアプリを使って簡単に済ませられるサービスが増えていますから、わざわざ郵送や来店しなくても提出できる場合がほとんどでしょう。

転職の報告を後回しにする場合のリスク

転職時には金融機関に報告するのが基本ですが、「忘れていた」「忙しくて報告する暇がなかった」などの理由で報告が遅れることもあるでしょう。

しかし、無意識ではないとしても、転職の報告が遅れることは危険な行為です。

なぜなら、金融機関への報告を怠ると、ローンの利用停止処分や残高の一括返済請求をされる可能性があるからです。

三菱UFJ銀行カードローンバンクイック ローン規定第12条には、三菱UFJ銀行は借り手に対して一括返済を請求できると明記されています。

(4)この契約に関し、当行に届け出た内容または提出資料に虚偽があると認められたとき。

報告を忘れることは、金融機関からするとウソの報告をしているのと同然。

だますつもりではないのにだましたと勘違いされてはもったいないですから、転職情報は転職するとわかった日から実際に転職する日までのあいだに済ませるよう心掛けてくださいね。

![]()

カードローン利用中に登録情報に変化があった場合の手続きについては、カードローンの利用規約をチェックするか、コールセンターに問い合わせれば調べられます!

たとえば、みずほ銀行カードローン カードローン規定によれば、第18条で以下のように明記されています。

1.氏名、住所、印鑑またはキャッシュカード暗証、電話番号、勤務先、勤務先住所その他銀行に届け出た事項に変更があったとき(ただし、当行のATMを使用して、キャッシュカード暗証を変更した場合を除きます)は、借主は直ちに銀行に書面で届け出るものとします。

転職するとキャッシングの条件が悪くなる?

カードローンの利用限度額や金利は、あなたの年収や勤務状況などのスペックをもとにして審査によって設定されています。

そのため、転職によってあなたのスペックに変化があった場合には、それに応じて限度額が増減したり適用利率が変更したりするケースがあるでしょう。

たとえば、オリックス銀行カードローン取引規定第7条に、オリックス銀行は利用限度額の減額や借入停止ができると明記されています。

(2)お客さまの信用状況に関する審査等により、当社または保証会社がご利用限度額の減額もしくは新規借入の中止が必要であると認めたとき。

安定収入がある限りはカードローンが借入停止になる心配はないでしょうが、転職により年収が減額したり、雇用形態が不安定になったりする場合には、残念ながらカードローンの利用限度額を下げられてしまうかもしれません。

また、金利に関しても、転職によって返済能力が下がったと金融機関から判断されれば、適用利率が引き上げられてしまうこともあります。

たとえば、みずほ銀行カードローン カードローン規定第4条では、以下のように明記されています。

4.銀行が特に借主に対して優遇利率を適用した場合には、銀行は銀行の店頭または現金自動支払機設置場所に掲示することなく、また借主に対して通知することなく、いつでもその優遇利率を変更し、または優遇利率の適用を中止することができるものとします。

転職によって一般的な基準の利率※を外れた高金利が設定されるという危険はないものの、「年収や勤務先などのスペックが極めて良い」などの理由で転職前に優遇金利を受けていたとしたら、転職によりスペックが変わったことでこれまでの優遇金利が受けられなくなる可能性はあるということになります。

※カードローンの商品概要などで明記されている基準の利率

カードローンの再審査は、通常毎年1年の契約更新のタイミングで実施されます。

転職によって契約内容が変更されるとしたら、一番多いのがこのタイミングでの変更でしょう。

ただし、一部のカードローンには転職の報告を受けたらすぐに再審査が実施されるものもあります。

有名な商品でいえば、楽天銀行スーパーローンがそのひとつ。

転職毎に再審査されるカードローンを利用している人は、転職後すぐに契約内容が見直される可能性があることを覚悟しておかないといけません。

| 商品 | 転職時の再審査 |

|---|---|

| みずほ銀行カードローン | なし |

| 三菱UFJ銀行カードローンバンクイック | なし |

| 三井住友銀行カードローン | なし |

| 楽天銀行スーパーローン | あり |

| プロミス | なし |

| アコム | なし |

| アイフル | なし |

| SMBCモビット | なし |

※情報元:各社コールセンター

一部のカードローンでは転職時に在籍確認がある

顧客情報の管理がシビアなカードローンでは、転職時に転職先に向けて在籍確認が行われます。

在籍確認は、通常はカードローンの初回審査時に申込者の信用力を図る目的でなされるものですが、一部のカードローンでは転職や増額審査などのタイミングで改めて実施されることがあるのです。

在籍確認の電話は利用者のプライバシーを守るためにスタッフ個人名で掛けられるケースが一般的ですから、在籍確認があるからといって勤務先にカードローン利用がバレる心配はありません。

とはいっても、カードローンの借入先から転職先に電話連絡があるのって、利用者としては決して気持ちの良いものではありませんよね。

どうしても転職先への在籍確認を避けたいという方は、転職前にカードローンを解約してしまうか、社会保険証の提示などで在籍確認をなくせるか、借入先に相談しておくことをおすすめします。

| 商品 | 転職時の在籍確認 |

|---|---|

| みずほ銀行カードローン | なし |

| 三菱UFJ銀行カードローンバンクイック | あり |

| 三井住友銀行カードローン | なし |

| 楽天銀行スーパーローン | あり |

| プロミス | なし※1 |

| アコム | なし |

| アイフル | なし |

※情報元:各社コールセンター

※1:プロミスを利用している方で転職をした場合、在籍確認の方法は電話にてご相談ください。

転職時の在籍確認を実施していないカードローンであっても、過去に滞納履歴があったり、転職のタイミングで増額審査に申し込んだりしたら、例外的に転職先に電話連絡が入るケースもあります。

これまでに滞納したことがある人、増額審査を受ける人は注意しておきましょう。

初任給前で苦しくても約定返済は欠かさずに!

転職直後は服飾代や引っ越し代などで金欠になり、初任給が入る1~2ヶ月先までは生活費に余裕がないという方も多いと思います。

ただしカードローンの返済は、毎月1回の約定返済がルール。

これは申込者にどんな事情があっても変わらない規則なので、転職直後であっても約定返済は避けられません。

もし、どうしてもカードローンを延滞しそうになったら、返済日が来る前に必ず金融機関へ連絡してください。

おなじ滞納であっても、無断で延滞する場合と、「いつまでに返済できるから待ってほしい」という意思を事前に金融機関に伝えておく場合とでは、金融機関に与える印象はまったく違います。

無断延滞してしまうと金融機関から自宅宛てに返済を催促する電話やハガキがくる可能性があります。

2、3日程度の延滞であれば見逃してもらえることもあるでしょうが、長期延滞しそうなときは家族への借金バレを防ぐためにも返済意思を金融機関に示しておくことが大切です。

カードローンを滞納すると、滞納日数に応じて遅延損害金が発生します!

遅延損害金の利率は決して低くないので、なるべく期日までの返済を心掛けましょう。

まとめ

お金の貸し借りは、借り手と貸手の信用によって成り立つ取り引きです。

カードローン利用中に勤務地や住所、電話番号などに変更があった場合には、自発的に金融機関に届け出るようにしましょう。

登録内容の変更は、単純な情報であればインターネットやアプリなどでも済ませられる場合があります。

コールセンターへの問い合わせや店頭窓口への来店が面倒な方は、PCやスマートフォンで手続きできないか確認してみてくださいね。

転職の報告が遅れたり、報告を怠ったりしてしまうと、利用規約に基づいてカードローンを利用停止させられる可能性があります。

転職後も快適にキャッシングを利用するためにも、転職の報告は転職前に済ませておきましょう!

プロミス

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

- 原則として勤務先に電話の在籍確認なし※2

- 最短3分融資で借りられる※お申込み時間や審査によりご希望に添えない場合がございます。

- 原則24時間365日対応の「瞬フリ」で約200の銀行に最短10秒振込

初回契約なら借入から30日間無利息

今日中に借りたいならあと 00時間00分00秒- プロミス

がおすすめな方 - プロミス

が不向きな方

- 審査通過に不安がある方

- 在籍確認の電話を避けたい方

- 最短3分で借りたい方

※お申込み時間や審査によりご希望に添えない場合がございます。 - 本審査前に借入額を知りたい方

- 無利息期間を活用したい方

※1 限度額50万円以内なら収入証明書不要※2 お申込み時間や審査によりご希望に添えない場合がございます。

※原則電話による在籍確認なし。※お申し込み時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。 ※高校生(定時制高校生含む)はお申し込みできません。※18、19歳の方は契約にいたりづらい可能性があります。アコム

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

おすすめポイント原則として勤務先に在籍確認の電話を実施しない※2

- 申込から最短20分で審査回答※1

過去5年間の審査通過率が平均40%超

- 初回契約から最大30日間無利息

- 楽天銀行口座に24時間365日最短1分の振込融資

今日中に借りたいならあと 00時間00分00秒- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

※1 お申込時間や審査によりご希望に添えない場合がございます ※2 原則、電話での確認はせずに書面やご申告内容での確認を実施※10代申込不可みずほ銀行カードローン

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

おすすめポイント- 来店不要のWEB完結申込

- 業界トップクラスの限度額・低金利

- 選べる二つのカードタイプ

- みずほ銀行カードローン

がおすすめな方 - みずほ銀行カードローン

が不向きな方

- 金利を抑えたい方

- みずほ銀行の口座を持っている方

- みずほ銀の住宅ローンを利用している方

- 30代~40代の方