消費者金融カードローンを増額する方法とは?ベストなタイミングを解説

更新日:2024/04/05

50万円借りたくて消費者金融に申し込んではみたものの、限度額30万円でしか契約できなかった。

50万円借りたくて消費者金融に申し込んではみたものの、限度額30万円でしか契約できなかった。

せっかく審査や在籍確認を乗り切ったのに、これでは審査を受けたときの苦労が報われません。

「仕方ない。多重債務になっちゃうけど、別の業者にも申し込んでみるか・・・」

こんな風にして多重債務に陥る方は少なくないのですが、実はそのお悩み、別業者に申し込みしなくても限度額を増額すれば解消できるかも知れませんよ!

限度額の増額に成功すれば多重債務なんてしなくて済みますし、多重債務が避けられれば今後の住宅ローンやクレジットカード審査へのリスクを軽減することができます。

この記事では、消費者金融カードローンの限度額を増額する方法を解説します、

限度額増額を成功させたい人、これからカードローン申し込みを考えているけど希望額が通るか不安な人はぜひご一読ください。

消費者金融カードローンの増額方法は増額案内と増額審査

カードローンは限度額(利用限度額)の範囲内であればいつでもいくらでも利用者の自由にお金を借りられるキャッシング商品です。

カードローンに申し込むときは、あらかじめいくら借りたいかという希望額を消費者金融に申請しますが、実際の限度額は消費者金融側が申込者の返済能力を見定めて設定します。

返済能力の審査材料となるものは、あなたの年収や家族構成、他社のローン状況などなど。

この諸々の条件があなたの申請する希望額に見合わないと判断されれば、残念ながらあなたの希望額どおりの融資は受けられません。

カードローンとは、審査に通過さえすれば希望どおりにお金が借りられるわけではないのです。

しかし、初回審査時点で期待どおりの限度額がもらえなかった人でも、カードローンを利用するなかで自分の返済能力を示していければ、限度額を増額してもらえるのです。

限度額を増額できるタイミングには、消費者金融から増額案内がきたときと、利用者が任意で増額審査に申し込むときの2つのタイミングがあります。

増額のタイミング1.業者側から増額を推奨される

増額案内とは、ネットや電話・メールを通してくる「限度額が○○万円引き上げられますが、いかがなさいますか?」という増額審査のお誘いのこと。

限度額を増額するには必ず増額審査を受けなければなりませんが、増額案内がきた人はすでに一定の評価を業者からもらえているため、増額審査に受かる可能性が高いのです。

消費者金融が増額案内をする理由は、業績を伸ばしたいから。

カードローンを専業としている消費者金融にとって、利益のほとんどは利用者から支払われる利息が占めています。

そのため、消費者金融が業績を伸ばすには、より多くの人にたくさんのお金を借りてもらう必要があります。

とはいえ、無作為に顧客にお金を貸すわけにはいかないので、顧客の中から返済能力がある人を選抜して、増額案内をしているのです。

増額案内とはいわば営業電話のようなものですね。

増額のタイミング2.利用者側から増額を要請する

消費者金融カードローンでは、増額案内がきていない人でもネットや電話で申し込むことで増額審査に挑戦することができます。

ただし、増額案内をしていない利用者への増額審査には業者側も慎重にならざるを得ないため、増額案内がきたケースと比べると審査通過への道は困難になります。

また、増額審査では初回審査と同じく信用情報※の照会があるため、勝算が無いのに審査を受けてしまうと今後のローン審査にマイナス影響が及ぶことも!

※信用情報・・・ローンやクレジットカードの利用状況、利用実績のこと。信用情報は特定の機関に保管されており、照会されるとその履歴が残る。

増額案内がない状態で増額審査を受けるときには、「どうすれば増額審査に受かるのか?」ということを予習しておかなければなりません。

消費者金融カードローンで増額案内が来る人の特徴とは

限度額を引き上げやすい人(増額案内をされやすい人)とは、カードローンの優良な利用者です。

カードローンの優良利用者とは具体的にどんな人なのかというと、その特徴には以下の3つが挙げられます。

限度額を引き上げやすい人3つの特徴

- 延滞経験がない

- カードローンを頻繁に利用している

- 最低返済額より多めに返済する月が多い

限度額を増額する上で重要なのは、まず大前提としてカードローンを延滞せずに毎月返済できているかどうかです。

頻繁に延滞する利用者に対してお金を貸しても、消費者金融としては踏み倒しのリスクが高まるだけで何のメリットもありません。

「カードローンをよく延滞する」「直近延滞した経験がある」といった返済実績に自身が無い方は、無闇に増額審査を受けることは危険です。

次に限度額増額のために大切なことは、カードローンを定期的に利用しているのかどうかです。

過去にいくら延滞経験がなくとも、全額完済済みで直近1年以内のカードローンの借入や返済の実績がない人や、ローンカードを作っただけで一度も利用していない人の返済能力は、消費者金融も容易に測ることができません。

逆に直近記録された良質な利用実績は、利用者の計画性を証明する情報となるため、増額審査に有利に働きます。

毎月の返済額が多いことも、家庭の収支が黒字であることを示すのであなたの信用力を保証する重要な審査材料となります。

ベストな増額のタイミングは6ヶ月後が目安

増額審査に成功するためには、増額審査を受けるタイミングも重要です。

増額審査はカードローン利用者であればいつでも受けられる審査ですが、ある程度業者と信頼関係を築いてから申し込むことで、さらに審査通過率を上げることができます。

業者と信頼関係を築くのには、最低でも6ヶ月間の良質な利用実績が必要。

つまり、初めての増額審査は、契約日から6ヶ月以上あとに受けることが増額審査通過のポイントになります。

増額審査は2度3度と何回でも受けることができますが、1度増額審査に失敗したからといって短期間に連続して審査に申し込んでも、結果は同じでしょう。

増額審査を通過させるための好機は、年収が上がったり、他社のローンを完済したり、自分の収支に余裕が出てきたときです。

増額審査は闇雲に受けるのではなく、タイミングを見計らって受けることが大切です。

増額審査は在籍確認なし

カードローンの初回審査で嫌なことといえば、職場への在籍確認※ですよね。

※在籍確認・・・勤務先確認のために金融機関があなたの職場へ電話を掛けること

「在籍確認がイヤだから増額は諦めよう・・・」

と考える人も少なくないと思います。

しかし、消費者金融の増額審査に在籍確認は原則必要ないので安心してください。

基本的に、カードローン利用者が在籍確認されるのは初回審査のときだけなので、転職、引越しをしようとも、在籍確認が改めて行われることはありません。

ただし、カードローン利用中に消費者金融からの信用力を損なうような行為をすれば、例外的に改めて在籍確認をされる場合もあります。

2度3度の在籍確認を避けるためにも、カードローンの長期滞納や、転職したことを消費者金融へ連絡しない、などといった行為は絶対にしてはなりません。

カードローンを長期滞納したり、転職したにも関わらず消費者金融への連絡を怠っていたりすると、消費者金融から直接連絡が来ることもあります。

増額するときも総量規制は超えられない?

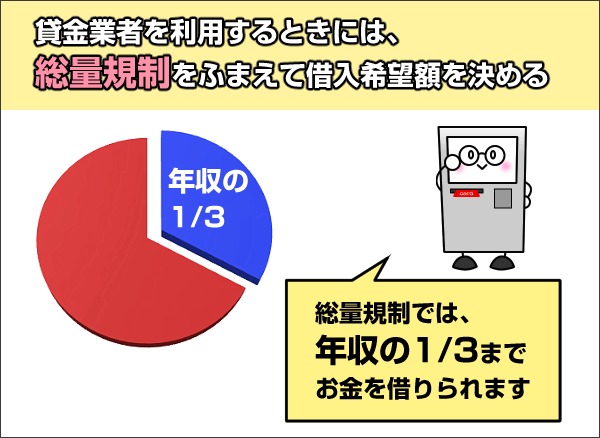

初回審査と同じく増額審査にも総量規制は関係します。

よって、消費者金融で増額できる限度額はあなたの年収の3分の1までが限界となります。

「増額審査を受ければ総量規制を超えた限度額がもらえる」と勘違いしないよう注意してください。

「年収の30%以上のお金を借りたい!」という方には、総量規制対象外の銀行カードローンへの申し込みがおすすめです。

ちなみに、消費者金融カードローンの中でも例外的におまとめ専用ローンであれば総量規制に関係なく融資を受けることができます。

もし、あなたの限度額増額の理由が複数社のローンを一本化するためなのであれば、おまとめ専用ローンの活用も視野に入れてみてはいかがでしょうか?

おまとめ専用ローンは返済専用ローンですが、返済専用という特性上、通常の消費者金融カードローンよりも若干低金利で融資が受けられる可能性があります。

大手消費者金融のおまとめローン

| サービス名 | 金利(年率) |

|---|---|

| プロミス 貸金業法に基づくおまとめローン | 6.3%~17.8% |

| アコム 貸金業法に基づく借換え専用ローン | 7.7%~18.0% |

| アイフル かりかえMAX・おまとめMAX | 3.0%~17.5% |

プロミス | おまとめローン

アコム | 借換え専用ローン

アイフル | おまとめMAX・かりかえMAX

消費者金融カードローンを増額することのメリット・デメリット

増額審査によって限度額を引き上げることは利用者にとっては喜ばしいことですが、同時にデメリットもあるということを忘れてはいけません。

限度額を引き上げることのメリットとデメリットは、次のとおりです。

- ほかのローン審査にマイナス影響を及ぼす

- より計画性が求められる

- 適用金利が下がる

- 受けられる融資が増える

限度額を引き上げるデメリット

限度額を引き上げるデメリットとして最も大きいことは、他社でローン審査を受けるときに審査通過率が下がってしまうということです。

他社での審査を有利に進めるにはほかに借金をしていないことがベストなのですが、借入がある場合は、とうぜん小額債務者より高額債務者のほうが信用力が下がってしまいます。

直近に住宅ローン審査やクレジットカード審査などを控えている人は、消費者金融の増額審査は受けないほうが良いでしょう。

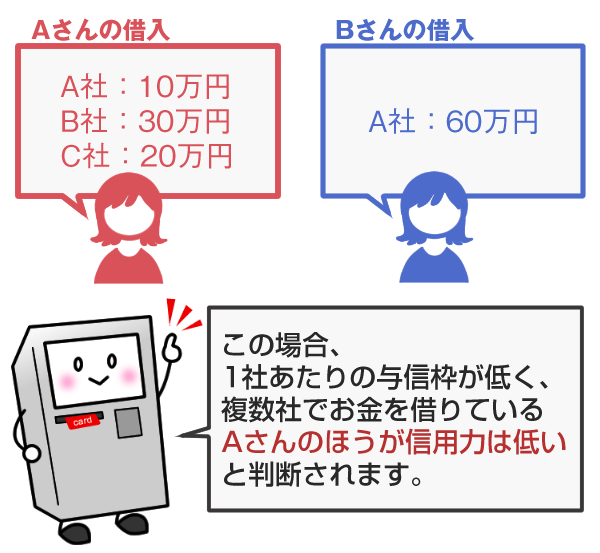

ただし、同じ金額を借りている場合には、複数社から小額ずつお金を借りている人よりも、1社からまとまった融資を貰っている人のほうが評価は高いです。

現在複数社で借入のある方は、増額審査を受けるか、おまとめローンを利用するかして借入先を1社にまとめておけば、少しでも信用力を高めることができます。

また、とうぜんながら借入額が増えると、それに比例して返済管理も困難になります。

高額融資を受けるときにはあなた自身に返済できるだけの計画性が備わっているかを十分に考えてから借入しましょう。

限度額を引き上げるメリット

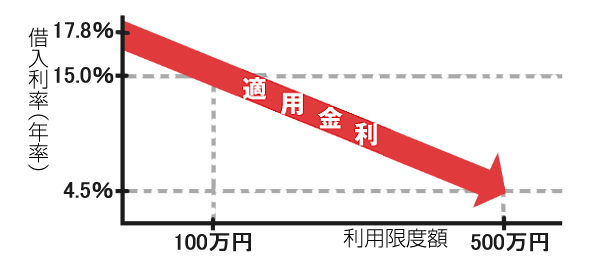

限度額を引き上げるメリットは、適用金利※が下がる可能性があるということです。

※適用金利・・・あなたのカードローン残高に設定される金利

一般的にカードローンの金利は限度額が引き上がれば借入利率が下がるというシステムなので、消費者金融カードローンにおいても、限度額が引き上がれば交渉次第で適用金利を下げてもらえるケースがあります。

また、消費者金融を初めとする貸金業者には利息制限法という法律があるため、消費者金融での借入額が100万円を超えると自動的に金利は15.0%以下に下がります。

そのため、貸金業者カードローンで計100万円以上の借金をしている人は、その分散した借入額をどこか1社にまとめることで確実に金利を15.0%以下に下げられます。

利息制限法による金利の上限

| 元本※10万円未満 | 年率20.0% |

|---|---|

| 元本10万円~100万円未満 | 年率18.0% |

| 元本100万円以上 | 年率15.0% |

※元本・・・借入額のこと(限度額ではない)

限度額を引き上げるメリットは高額融資が受けられるという点ばかりが先行してしまいますが、限度額が引き上がれば金利が下げられるという可能性も頭に入れておきましょう。

まとめ

消費者金融の限度額を増額するには、増額案内を待つ方法と、利用者みずから増額審査に申し込む方法の2種類があります。

増額審査に通過すれば限度額はアップ!

「初回審査で満足のいく限度額が得られなかったな・・・」という方は、ぜひ増額審査にチャレンジしてみましょう。

増額審査の通過率を上げるには、まずは初回契約から6ヶ月のあいだ質の良い利用実績を積むことが大切です。

計画的に利用することで、消費者金融から信用してもらえるカードローン利用者になりましょう。

プロミス

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

- 原則として勤務先に電話の在籍確認なし※2

- 最短3分融資で借りられる※お申込み時間や審査によりご希望に添えない場合がございます。

- 原則24時間365日対応の「瞬フリ」で約200の銀行に最短10秒振込

初回契約なら借入から30日間無利息

今日中に借りたいならあと 00時間00分00秒- プロミス

がおすすめな方 - プロミス

が不向きな方

- 審査通過に不安がある方

- 在籍確認の電話を避けたい方

- 最短3分で借りたい方

※お申込み時間や審査によりご希望に添えない場合がございます。 - 本審査前に借入額を知りたい方

- 無利息期間を活用したい方

※1 限度額50万円以内なら収入証明書不要※2 お申込み時間や審査によりご希望に添えない場合がございます。

※原則電話による在籍確認なし。※お申し込み時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。 ※高校生(定時制高校生含む)はお申し込みできません。※18、19歳の方は契約にいたりづらい可能性があります。アコム

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

おすすめポイント原則として勤務先に在籍確認の電話を実施しない※2

- 申込から最短20分で審査回答※1

過去5年間の審査通過率が平均40%超

- 初回契約から最大30日間無利息

- 楽天銀行口座に24時間365日最短1分の振込融資

今日中に借りたいならあと 00時間00分00秒- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

※1 お申込時間や審査によりご希望に添えない場合がございます ※2 原則、電話での確認はせずに書面やご申告内容での確認を実施※10代申込不可SMBCモビット

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

おすすめポイント原則郵送物・電話連絡なし!

だから誰にもバレずに借入できる!- WEB申込なら10秒簡易審査

- 最短15分融資も可能

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 - 【安心】三井住友カードのカードローン

今日中に借りたいならあと 00時間00分00秒- SMBCモビット

がおすすめな方 - SMBCモビット

が不向きな方

- 30代~50代の方

- 原則、勤務先に電話連絡されたくない方

- 10秒で簡易審査結果を知りたい方

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。