アコムのおまとめローン審査は甘い?メリット・デメリットと合わせて解説

更新日:2026/01/08

アコムのおまとめローンは、複数の借入先を一本化するためのローン。

いつの間にか借入先が増えてしまって、返済日の多さや金利の高さに苦しんでいる人に向けて提供されています。

他金融機関と違いアコムが提供しているおまとめローンは、一度契約すると追加の借入ができない点や、申込者の借入先にアコムが代わりに返済してくれるといった特徴があります。

利用者がお金を借り過ぎて困らないようにしようという、配慮が見えますね。

しかしこのおまとめローンは、正しく利用しないと借換え前よりも返済総額が増えてしまう場合もあるんです。

この記事では、膨らんだ借入残高をどうにかしたい人におすすめのアコムおまとめローンについて詳しく解説していきます。

「借入先が増えて毎月精神的にしんどい・・・」なんて悩みを持つ方はぜひ最後まで読んでください。

ちなみに、この記事は10分程度で読めるようになっています。

では、まずはアコムおまとめローンの金利や貸付対象について見ていきましょう。

アコムおまとめローン基本情報と利用した例

下記の表でアコムおまとめローンの基本情報を確認してみましょう。

| 貸付金額 | 1~300万円※1 |

|---|---|

| 資金使途 | 貸金業者債務の借換え※2※3 |

| 申込資格 | 満20歳以上 安定した収入と返済能力があり、アコムの基準を満たす人 |

| 契約額 | 指定の契約額(極度額)の範囲内で、アコムが決定した金額 |

| 貸付利率 | 年7.7%~18.0%(実質年率)※4 |

| 遅延利率 | 20.0% (実質年率) |

| 返済方式 | 元利均等返済方式 |

| 返済金額 | 貸付金額の1.0%以上、1.5%以上、2.0%以上から選択(千円単位) |

| 返済期日 | 毎月1回(任意で決定) |

| 返済期間 | 貸付金額の1.0%以上:借入日から最長13年7ヶ月 貸付金額の1.5%以上:借入日から最長12年3ヶ月 貸付金額の2.0%以上:借入日から最長8年 |

| 返済回数※5 | 貸付金額の1.0%以上:2回~162回 貸付金額の1.5%以上:1回~146回 貸付金額の1.0%以上:1回~95回 |

| 担保・保証人 | なし |

※1 融資額は、申込時の借換え対象となるローン残高(元本)の範囲内に限られます

※2 消費者金融・クレジットカードからの借入(無担保ローン)対象

※3 銀行カードローン、クレジットカードのショッピングなどを除く)

※4 貸付金額100万円以上の場合7.7%~15.0%

※5 返済回数は相談の上設定可能。表内の返済回数は、約定返済金額を約定返済期日に返済した場合の目安です

アコムおまとめローンの資金使途は、貸金業者からの借入の借換えのみ。

そのため普通の借入には利用できません。

またアコムのおまとめローンにはネット経由で申し込めず、必ず無人契約機に行かなければいけません。

おまとめローンの毎月の返済金額と返済期間は以下のとおり。

| 申込方法 | 毎月の返済額 | 返済期間 |

|---|---|---|

| 無人契約機 | 貸付金額の1.5%以上 | 借入日から最長12年3ヶ月 |

| 貸付金額の2.0%以上 | 借入日から最長8年 |

実際におまとめローンを利用すると、どれくらい変わるのか見てみましょう。

借入をまとめると実際どのくらい違う?

アコムのおまとめローンを利用する前と、利用した後の返済総額を比較してみます。

まず、利息制限法により金利の上限は以下のとおり決められているんです。

- 借入額10万円未満:上限金利20.0%

- 借入額10万円以上100万円未満:上限金利18.0%

- 借入額100万円以上:上限金利15.0%

100万円未満の借入に対する上限金利は18.0%なのに比べて、借入が100万円を超えると上限金利は15.0%に下がります。

そのため借入金額すべて合わせて100万円を超える場合は、借入先を1つにまとめるだけで金利が下がる可能性もあるんです。

上記の条件を踏まえ、借入残高が200万円を5年で返済するとして、シミュレーションしてみましょう。

借入先をまとめて20万円近く得する可能性もある

まずは、以下のような借入状況だとします。

| 消費者金融名 | 金利 | 借入金額 | 毎月の返済額 | 総返済額 |

|---|---|---|---|---|

| A社 | 年18.0% | 50万円 | 1万2,696円 | 76万1,781円 |

| B社 | 70万円 | 1万7,775円 | 106万6,488円 | |

| C社 | 80万円 | 2万314円 | 121万8,864円 | |

| 合計 | 年18.0% | 200万円 | 5万785円 | 304万7,133円 |

それぞれ借入が100万円を超えていないため、金利が18.0%に設定されています。

この借入をアコムのおまとめローンに変えて返済した場合と、そのまま返済した場合で比較すると以下のようになります。

| 消費者金融名 | 金利 | 借入金額 | 毎月の返済額 | 総返済額 |

|---|---|---|---|---|

| 3社の合計 | 年18.0% | 200万円 | 5万785円 | 304万7,133円 |

| アコムおまとめローン | 年15.0% | 200万円 | 4万7,579円 | 285万4,770円 |

上記の返済計画だと、アコムのおまとめローンを利用することで20万円近い利息が節約できました。

このようにおまとめローンを利用すれば、返済が楽になる上に返済総額も少なくなって利息負担も減らせます。

また、この例は上限金利で計算しているため、審査次第ではさらに金利が下がる可能性もあるんです。

ただしアコムのおまとめローンは、貸金業者からの借入しかまとめられないという点に注意しましょう。

アコムのおまとめローンは貸金業者からの借入のみおまとめ可能

アコムのおまとめローンでまとめられるのは貸金業者からの借入のみです。

例えばマイカーローン、住宅ローンなどの目的別ローン、銀行カードローンなど、貸金業者からの借入とならないものはおまとめローンの対象にはなりません。

そのため「銀行からの借入が膨らんでいるからまとめたい・・・」という人は利用できないことは覚えておいてください。

では、アコムおまとめローンのメリットを理解するために、まずはアコムのカードローンとおまとめローンの違いを解説していきます。

アコムのおまとめローンとカードローンの違い

アコムのおまとめローンとアコムのカードローンを比べると、アコムのおまとめローンは毎月の返済負担が少なくなるよう設定されていることがわかります。

アコムおまとめローンとアコムカードローンの基本情報を比較してみました。

| おまとめローン | カードローン | |

|---|---|---|

| 融資限度額 | 1~300万円 | 最高800万円まで |

| 金利 | 年7.7%~18.0% | 年2.4%~17.9% |

| 資金使途 | 貸金業者債務の借換え | 自由 |

| 返済方式 | 元利均等返済方式 | 定率リボルビング方式 |

| 返済期間・返済回数 | 借入日から最長13年7ヵ月・2~162回 | 最終借入日から最長9年7ヵ月・1回~100回 |

| 最小返済額 | 貸付金額の1.0%~2.0%以上 | 貸付金額の1.5%~4.2%以上 |

おまとめローンは、アコムのカードローンと比べて返済期間が長く、最小返済額も低めに設定されています。

さらに返済方式は、返済金額が毎月一定で返済負担の少ない元利均等方式。

元利均等方式は元利定額方式とも呼ばれます。

元利均等方式については、以下の記事を参考にしてください。

そのためアコムのおまとめローンは、アコムのカードローンと比べてより返済しやすくなっていると言えます。

加えて基本情報だけ見てはわからない違いとして、アコムのおまとめローンは総量規制対象外です。

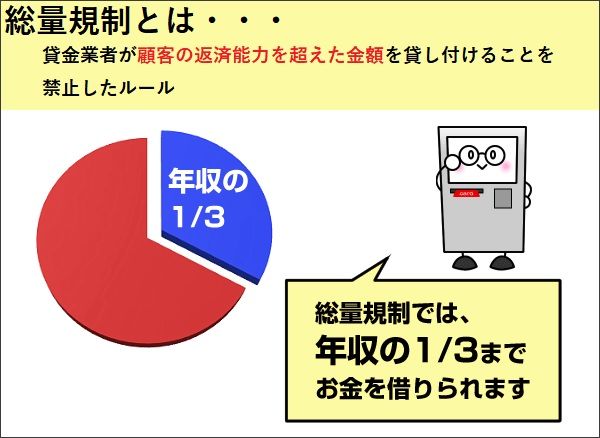

おまとめローンは総量規制の対象外

すべての貸金業者は、総量規制という貸金業法のルールによって、利用者の年収3分の1を超える金額の貸付が禁止されています。

それに比べてアコムのおまとめローンは総量規制の対象となりません。

貸金業法の総量規制は、顧客に一方的有利となる借換えには適用されないんです。

そして、顧客の負担を減らすことを目的に提供されているアコムのおまとめローンは、顧客に一方的有利となる借換えに該当します。

そのため、自分の年収の3分の1を超えた借入も審査次第ではまとめられる可能性もあるんです。

ただし、実際に年収の3分の1以上を借りられるかどうかはあくまで審査次第ということも覚えておいてください。

続いてはアコムおまとめローンのメリットとデメリットについて見ていきましょう。

アコムおまとめローンのメリットとデメリット

おまとめローンを上手く利用するためには、メリットとデメリットをそれぞれ把握しておく必要があります。

良いことだらけに見えるアコムのおまとめローンも、使い方によっては損してしまう可能性もありますからね。

それぞれのメリットとデメリットを以下の表にまとめました。

- 審査時間は最短20分即日融資も可能

※お申込み時間や審査によりご希望に添えない場合がございます。 - 月々の返済がラクになる

- アコムが借入先に返済してくれる

- 金利が高め

- 借入限度額が300万円と低め

- おまとめローン対象外の借入がある

- 返済計画によっては総返済額が増える

- 来店しての契約が必要

- 追加借入ができない

では、個別に解説していきましょう。

アコムおまとめローン3つのメリット

アコムのおまとめローンには以下3つのメリットがあります。

- 審査時間は最短20分で即日融資も可能

※お申込み時間や審査によりご希望に添えない場合がございます。 - 月々の返済がラクになる

- アコムが借入先に返済してくれる

それぞれ詳しく見ていきましょう。

審査時間は最短20分で即日融資も可能

アコムのおまとめローンは最短20分で審査回答があり、即日融資も可能です。

※お申込み時間や審査によりご希望に添えない場合がございます。

ただし、おまとめローンの融資は通常のカードローンのキャッシングとは異なり、アコムが返済先に振込をしてくれます。

「今日中に返済しないと間に合わない!」という人は、返済先の振込期限を確認し、その1時間前までには契約を完了できるようにしておくといいでしょう。

月々の返済がラクになる

複数の借入を1つにまとめることによって毎月の返済がラクになります。

返済日が1つにまとまり、返済の管理がしやすくなるからです。

借入件数が複数あった場合は、毎月何回も返済日があるということ。

毎月何度も返済日があると、精神的にしんどくありませんか?

また、うっかり返済を忘れてしまったら、遅延損害金を支払わなければいけなかったり、信用情報にキズがついてしまったりする可能性もあるんです。

すべての借入を1つにまとめれば、残りの借入残高を合計する手間もいりませんし、返済日も減ります。

アコムが借入先に返済してくれる

アコムのおまとめローンは、申込者の複数の他社借入をアコムが肩代わりして返済し、申込者はアコムのみに返済をする仕組みです。

そのため他借入の返済用に借りたお金を使ってしまう心配も、返済に行く手間もいりません。

他社借入分の金額を一括で貸し付けて、利用者が自分で他の借入先に返済しに行くおまとめローンが多い中、これは嬉しいポイントですね。

アコムおまとめローンのデメリット

アコムのおまとめローンには以下6つのデメリットもあります。

- 金利が高め

- 融資限度額が300万円と低め

- 支払い年数により支払い総額が大きくなることもある

- おまとめローン対象外のものがある

- 来店しての契約が必要

- 追加借入ができない

では、それぞれ詳しく解説していきます。

金利が高め

アコムおまとめローンの上限金利である18.0%は、銀行のおまとめローンと比べると高めです。

例えば、他の金融機関が提供しているおまとめローンの金利は以下のとおり。

- 東京スター銀行のおまとめローン金利:年12.5%

- 京都銀行のおまとめローン金利:年6.75%~13.675%の中で6段階

ただし、金利が低いと回収できなかった際の貸主側のリスクが高くなるため、アコムのおまとめローンよりも銀行のおまとめローンの方が審査は厳しいと予想できます。

また銀行のおまとめローンは、即日融資不可。

借入を急いでなくて、金利をとにかく抑えたいという人は銀行のおまとめローンを検討しても良さそうですね。

銀行のおまとめローンについては、以下の記事を参考にしてください。

融資限度額が300万円と低め

アコムのおまとめローンの限度額は300万円です。プロミスのおまとめローンも同じ300万円なので、消費者金融のおまとめローンとしては、限度額が低いということはありません。

しかし先ほど例に出した東京スター銀行や京都銀行のおまとめローンの限度額は1,000万円です。

複数の借金を1つにまとめたときの合計金額が300万円を超える場合には、銀行のおまとめローンを選択したほうがいいでしょう。

おまとめ対象外の借入がある

アコムのおまとめローンは、貸金業者からの借入の借換えにのみ利用可能です。

そのため銀行のカードローンやクレジットカードのショッピングリボは対象外。おまとめローンに借換えられません。

おまとめできる対象が限られているのは不便ですね。

ただし、銀行からの借入は消費者金融よりも金利が低く設定されている可能性が高いのでそもそもまとめなくても良い場合もあります。

返済計画によっては総返済額が増える

アコムのおまとめローンを利用して借入金額にかかる金利を抑えると、返済総額が少なくなります。

しかし毎月の返済額を少なくすると、返済期間も長くなりますよね。

返済期間が長くなると利息を支払う期間が増えてしまうので、結果的に返済総額が大きくなったというケースも考えられるんです。

「毎月の返済負担を減らしたい」という理由でおまとめローンを利用するなら、それでも問題ないかと思います。

ただし「返済総額を少なくしたい」という理由でおまとめローンを利用するなら、繰り上げ返済を活用して返済期間をできるだけ短くするなどの返済計画が必要です。

来店しての契約が必要

一般的なカードローンは、申込から契約まですべてをWEB完結することも可能です。

しかしアコムのおまとめローンは、来店しての契約が必要。

WEBで申し込めるおまとめローンもある中で、来店しなければ申し込めないのはデメリットですね。

追加借入ができない

アコムのおまとめローンは、返済専用となっているため追加の借入はできません。

追加借入できないというのは、「もう借入できないように自粛したい」という人にとっては良いかもしれません。

しかし、「借入を一本化して利用したい」という人にとっては、デメリットとなります。

今後急にお金が必要になった際に借入できないわけですからね。

本当にもう借入が必要ないのか、よく考えてから利用しましょう。

メリットとデメリットがわかり、アコムのおまとめローンが自分に合っているかどうか、大まかにわかったかと思います。

しかし、どれだけ自分に合っていても審査に通らなければ利用できません。

続いてはアコムおまとめローンの審査について解説していきます。

アコムのおまとめローン審査は銀行系よりは甘め

一般的なカードローンと同様に、アコムのおまとめローンでも審査はあります。

アコムのおまとめローンは、複数の貸金業者の借入金額を1つにまとめるため高額の融資になる傾向があり、審査は少し厳しめです。

というのも、貸金業者からすると貸すお金が多くなるほど回収できなかった時のリスクが高くなるからです。

「それならもっと金利の低い銀行が提供するおまとめローンを利用した方が良いの?」と思うかもしれません。

ただ貸し付け金額が高いうえに金利まで低いとなると、審査難易度はさらに上がると考えられます。

金利が低いと、得られる利益が少なくなり貸すお金が多くなる場合と同様に回収できなかった時のリスクが高まりますからね。

だからアコムのおまとめローンは、銀行系のおまとめローンよりも審査が甘めと言えるんです。

しかし審査に通るか通らないかは、審査を受けないとわかりません。

ローンの審査で重視されるポイントを見て、自分が審査に通過する目処があるかを考えてみましょう。

審査のポイント

審査では、下記の項目がチェックされます。

- 収入の安定性

- 年収

- 勤続年数

- 雇用形態

- 信用情報

中でも大切なのは、収入の安定性と信用情報。

それぞれ詳しく見ていきましょう。

収入の安定性

収入が安定していないと、そのうち返済できない月が出てくるかもしれません。

そのため、収入の安定性はローン審査において申込者の返済能力を図る大切なポイント。

アコムのおまとめローンでは申込者の収入が安定しているか図るために、申込者の勤務先へ電話連絡による在籍確認も行います。

在籍確認についてこのまま続けて解説していきます。

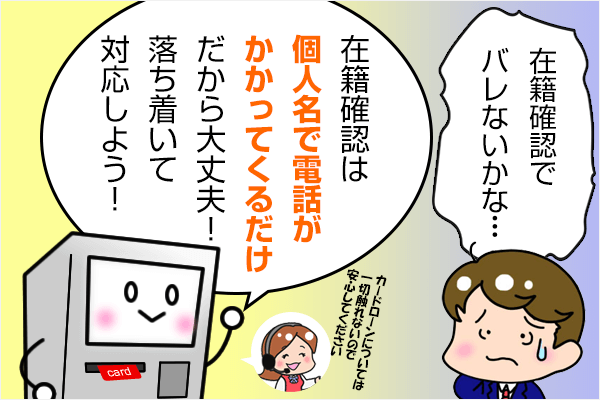

在籍確認は必須

アコムのカードローンは原則、電話での在籍確認はしません。

※原則、電話での確認はせずに書面やご申告内容での確認を実施

しかしおまとめローンは、金額も大きくなる傾向にあるため、在籍確認の電話連絡を避けるのは難しいでしょう。

在籍確認の電話連絡はローン担当者が申込者の記載した勤務先に電話をして、本当に所属しているかどうかの確認をすることです。

「え!それなら会社の人にアコムから借りることがバレちゃうんじゃ・・・」と思ったあなた。

安心してください。

アコムは消費者金融会社の名前ではなく、ローン担当者の名前で電話がかかってくるため、会社の同僚などにバレるリスクは低いでしょう。

申込者が不在の場合でも、本人の留守を社内のスタッフが伝えてくれれば、「今日はいないけど普段は在籍している」と判断されて在籍確認が完了します。

アコムの在籍確認については、以下の記事で詳しく解説しています。

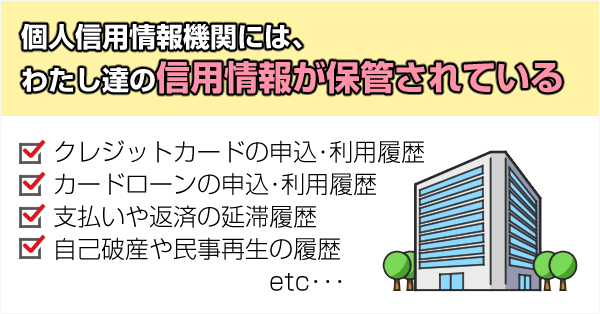

信用情報とは

過去のローン利用実績など個人の信用情報は、すべて信用情報機関に保管されています。

そして、アコムでは審査の際に信用情報機関から申込み者の情報を確認するので、その際に必ず過去の利用実績を見られます。

そのため、過去にどこかのローンで返済に遅れた記録や返済できなかった記録が、信用情報機関に残っていると審査通過は難しくなるでしょう。

また債務整理や強制解約などは、金融事故と呼ばれ5年から10年間保管されます。

それぞれの種類と信用情報機関への保管期間は以下のとおり。

| 金融事故の名称 | 内容 | 信用情報機関に登録される期間 |

|---|---|---|

| 債務整理 | 合法的に返済できない程の借金を減額したり、支払いを免除したりしてもらうこと。

|

任意整理・特定調停の場合は完済日から5年間 個人再生・自己破産の場合は決定日から5~10年間 |

| 代位返済 | 借主が支払いを延滞したことで、保証会社が支払いを肩代わりすること | 代位返済実施日から5年間 |

| 長期滞納 | 2~3ヵ月にわたって支払いを延滞すること クレジットカード ローン 奨学金など | 延滞を解消してから1~5年間 |

| 強制解約 | 長期滞納や契約違反により、強制的に解約されること クレジットカード ケータイ会社など | 強制解約日から5年間 |

金融事故の履歴がある場合は、その情報が信用情報機関から抹消されるまで待たなければアコムおまとめローンの審査には通過できません。

自分がアコムおまとめローンの審査に通過できそうだとわかったら、後は申し込むだけです。

最後にアコムおまとめローンに申し込む手順について解説します。

おまとめローン申込方法から借入までの流れ

おまとめローンに申し込むにはまずはサービスセンターに連絡をし、おまとめローンに申し込みたいと先に伝える必要があります。

電話で申し込みたいと伝えた後に来店して申し込むという流れです。

申し込みから審査の流れは以下のとおりです。

- アコムのフリーコール(0120-07-1000)に連絡し、

おまとめローンへの申し込み意思を伝える - 電話対応したスタッフから、必要な書類の案内や事前の手続きの説明がある

- 書類などを用意し、自動契約機(むじんくん)へ向かう

- 審査を受ける。最短20分で審査回答。

審査を通過していればそのまま契約が可能 - 融資

原則、アコムから申込者の名前で他社へ振込

アコムのカードローンと違う点は、最初に電話をする必要があることと、無人契約機でしか契約できないという点ですね。

契約時に必要となる書類も用意しておきましょう。

契約時に用意しておく書類は2種類。

アコムのおまとめローンと契約する際に必要となるのは、本人確認書類と収入証明書類。

本人確認書類と収入証明書類として使える書類は、以下のとおりです。

| 必要書類 | 対応した書類 |

|---|---|

| 本人確認書類 |

|

| 収入証明書類 |

下記の中からいずれか1点。

|

必要な書類がわかったら、アコムの営業時間を改めて確認しておきましょう。

アコム営業時間

アコムの無人契約機の営業時間は以下のとおりです。

| 営業時間 | 休み | |

|---|---|---|

| 無人契約機 | 9:00~21:00 | 年末年始を除き年中無休 |

即日融資を受けたいのであれば、審査にかかる時間も考慮して営業終了の1時間半前には申し込んでおきましょう。

各業者への連絡は自分で行いアコムへ連絡

アコムにおまとめローンを申し込んだら、返済のための振込もアコムがしてくれます。

しかし、申込者は何もしなくていい…というワケではありません。

審査を通過した後、おまとめの対象となる各業者へ連絡し借りている総額を自分で確認する必要があります。

各業者への確認事項は以下の2つです。

- 各業者への返済口座

- 指定する返済日での総返済額

返済口座と総返済額を確認した後、アコムへ連絡すると、アコムが返済を申込者の名前で行ってくれる仕組みです。

即日で融資を受け、返済したいのであればアコムおまとめローンへの申込と同時におまとめ対象の借入先に総返済額の確認をしておくと良いでしょう。

まとめ

アコムのおまとめローンは、返済専用で利用者の借入がこれ以上膨らまないようにする配慮がなされています。

複数の借入先があって、返済が大変という人はぜひ利用を検討してみてください。

上手く活用すれば総返済額を大幅に節約できる可能性もありますよ。

また、「返済がきつくなったら利用しよう」という考えだと、延滞してしまう可能性もあるんです。

一度延滞してしまうと、延滞情報が信用情報に保管されるためおまとめローンの審査に通りにくくなってしまいます。

借入先をまとめるのであれば、早めにまとめることをおすすめします。

アコム

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

原則として勤務先に在籍確認の電話を実施しない※2

- 申込から最短20分で審査回答※1

過去5年間の審査通過率が平均40%超

- 初回契約から最大30日間無利息

- 楽天銀行口座に24時間365日最短1分の振込融資

- アコム

がおすすめな方 - アコム

が不向きな方

- 初めてカードローンに申し込む方

- カードローンがバレたくない方

- 在籍確認の電話なしを希望する方

- カードローン審査に不安がある方

- 最短20分で借りたい方

高山 てつや

おまとめローンを利用する際は、その後の返済計画をしっかりシミュレーションしておきましょう。

借入が1つにまとまっても、総返済額が増えてしまっては意味がありませんからね。