アイフルでかしこく返済する方法は?返済金額や期日の計算方法も徹底解説!

更新日:2024/04/09

「アイフルにはいくつか返済方法があるけど、どの方法で返済しても同じじゃないの?」

「あと何ヶ月で完済できるのか、利息の計算方法や期日のしくみがわからない!」

アイフルの返済方法には5種類あり、それぞれにメリット・デメリットがあります。

返済方法の特徴を知っておかなければ、損をするかもしれません。

この記事では、アイフルの返済方法の特徴を紹介し、返済金額や済期日の計算方法についても紹介していきます。

アイフルの返済方法の違いを理解して、自分のライフスタイルに合った返済方法を見つけ、計画的に返済していきましょう。

まずは、アイフルの返済方法をご紹介します。

返済方法は6種類

アイフルの返済方法には6種類あります。

下の表は返済方法と、メリットとデメリットをまとめたものです。

上記の他、インターネット返済があります。

それでは、特徴を1つずつ見てみましょう。

インターネット返済

インターネット返済では、手数料無料で簡単に返済できます。

また24時間対応しており、土日返済もできるため、忙しい方にピッタリの返済方法です。

スマホアプリ

アイフルのスマホアプリを使えば、カードがなくても、セブン銀行ATM・ローソン銀行ATMで返済、借入が可能です。

さらにスマホアプリでは、利用残高や返済金額などの利用状況をリアルタイムで確認することができます。

利用状況の管理だけでなく、利用限度額の増額申込や店舗検索なども利用できるので、ダウンロードしておくと大変便利。

スマホアプリは、「カードを人に見られたくない」「カードを持ち歩くのが面倒」という方におすすめです。

提携先ATM(コンビニATM/銀行ATM)

アイフルでは、全国各地のコンビニATMや銀行ATMで返済ができます。

ただしアイフルの提携銀行ATMの中には、借入のみ可能な銀行もあるので注意しましょう。

次の表は、アイフルの返済が可能な提携先のATM一覧です。

| 借入・返済可能 | 借入のみ可能 |

|---|---|

|

|

※十八親和銀行での取引は、旧親和銀行ATMでのご利用に限ります。(2020年12月30日迄)

コンビニATMは、24時間返済が可能なので、予定の合間に返済できます。

営業時間を気にせずに利用できるのは、嬉しいですよね。

ただし提携ATMを利用する際には、取引の都度、手数料がかかります。

| お取引金額 | 入金 | 出金 |

|---|---|---|

| 1万円以下 | 110円 | |

| 1万円超 | 220円 | |

口座振替(自動引落)

アイフルの返済は、口座振替にも対応しています。

口座振替を使えば、毎月自動で引き落としてくれるのでアイフルへ返済し忘れる心配がなく、カードを持ち歩く必要がありません。

銀行やATMに行く手間と時間を省けるので、忙しい方や移動を控えたい方にも便利な方法です。

アイフルの返済で口座振替をしたとき口座に記帳される引落名義は、アイフルと記載されません。

<SMBCファイナンスサ>または、<SMBCファイナンス自払>、<ライフカード(カ>などと記載されます。

記帳履歴でアイフルから借入していることが誰かにバレることは、まずありません。

さらに嬉しいことに、引落手数料はアイフルが負担してくれるので、手数料無料で利用することができます。

ただし臨時収入で追加の返済がしたいときには、別の方法で入金する必要があることをお忘れなく!

また口座引き落としをした場合、マイページやアプリの反映までに、引落日から3~5営業日かかることがあります。

口座振替日を過ぎて口座からも金額が差し引かれているのに、会員ページの返済日や残高、ご利用可能額が変わっていない方は、3~5営業日後に改めて取引状況を会員ページから確認してみてください。

アイフルの口座振替の手続き方法には、郵送とWebの2種類の方法があります。

それぞれ手続きの方法を見てみましょう。

郵送

アイフルの返済で口座振替の申し込みを郵送で行う場合、口座振替依頼書に必要事項を記入・捺印して郵送します。

アイフルの公式サイトから、下記3点がダウンロード可能です。

- 口座振替依頼書

- 口座振替依頼書記入例

- 返信用封筒(宛名)

WEB

アイフルの返済で口座振替を選択し、WEBで申し込む際には、会員ページにログインして登録する方法もあります。

アイフルの口座振替で登録する金融機関口座の振替日は、以下の公式サイトを参考にしてください。

アイフルの口座振替の申し込みを郵送で行うと時間がかかるので、早く登録を終えたい場合には、WEB申込がオススメです。

口座振込

アイフルでは振込を利用して、全国の金融機関の窓口・ATMから返済することもできます。

ただし振込手数料は自己負担しなければなりません。

ここまででお伝えしたとおり、アイフルには5種類の便利な返済方法があります。

生活スタイルや状況に応じて、自分に合った返済方法を選びましょう。

それでは次に、アイフルの返済期日の決め方を2種類、説明していきます。

返済期日は毎月か35日サイクルか選べる

アイフルの返済期日の決め方には、約定日制とサイクル制の2種類があります。

- 約定日制・・・毎月1回、決まった日に返済を行うシステム

- サイクル制・・・35日置きに返済日が来るシステム

それぞれどのような仕組みなのかを見ていきましょう。

約定日制

約定日制は、毎月1回、決まった日に返済を行うシステムです。

例えば、給料日が毎月10日であれば、12日に返済日を設定することができます。

返済日が決定したら、返済日の10日前から今月分の返済ができます。

例として、2月12日を返済期日とした場合、2月2日~12日の間に返済すると、2月分の返済ができたことになります。

2月1日より前に入金すると、1月分の繰上返済とみなされます。

つまり11日以上前に返済した場合は、前月の繰上返済になります。

ちなみに返済期日が土日祝の場合は、直後の平日まで返済期日が延長されます。

例えば、約定日が12日(土)の場合、返済期日は14日(月)が返済期日になり、返済期間は2日~14日の13日間です。

サイクル制

サイクル制は、35日おきに返済日が来るシステムです。

次回の返済日は、返済した日に決まります。

例えば、9月7日に返済をすると、次の支払期日は35日後の10月12日です。

返済期日が土日祝の場合は、直後の平日まで返済期日が延長されます。

35日サイクルのため、返済のない月が出る可能性があるので、必ず次回の返済日を確認しましょう。

アイフルの返済期日の決め方には、毎月支払日がくる約定日制と、35日のサイクルで支払日がくるサイクル制があることがわかりました。

それでは次に、アイフルの返済金額の決まり方について紹介していきます。

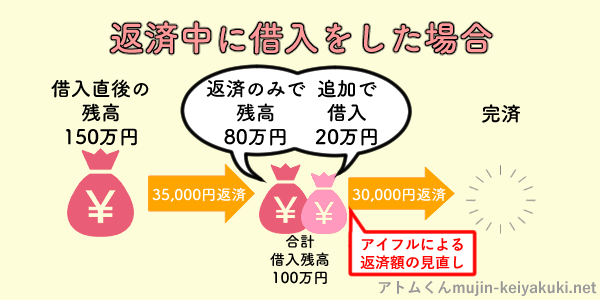

アイフルは返済中の借入をするしないで返済金額が変わる

アイフルの支払期日ごとの返済期日は、借入直後残高に応じて決定され、新たに借り入れがあった場合、毎月の返済額が見直されます。

「毎月の返済額が見直されるってどういうこと??」と思いませんでしたか?

アイフルからサイクル制で150万円借り、毎月35,000円ずつ返済している人を例に考えてみましょう。

1.返済途中に借入をせず、利用残高が80万円になった場合

残高が80万時点での返済額はずっと月35,000円のまま。

その後も借入をせずに返済のみを続けていれば、返済金額はずっと月35,000円のままです。

返済のみを続けて借り入れがなかったので、毎月一定の金額ではじめに設定した回数通りに完済することができます。

2.返済途中で20万円の借入をして、残りの返済額が約100万円になった場合

残高が80万時点までは借入をせず、返済のみを続けていたので、月35,000円のまま。

残高が80万になったときに新たに20万の借入をした直後に、返済額が見直されます。

このときの借入残高は、80万円+20万円=100万円。

アイフルによって見直しがされると、サイクル制で100万円の借入残高がある場合、月に30,000円の返済に変更されます。

返済中に借り入れした場合のように、借入残高の額によっては、追加で借り入れると毎月の返済金額が見直され、減額されることがあります。

ただし、追加で借り入れて毎月の返済金額を少なくすると、繰上返済をしない限り、返済回数と最終返済期限が伸びてしまうので、注意が必要です。

新たに借り入れがあった場合、毎月の返済額が見直されるしくみを、借入後残高スライド元利定額リボルビング返済方式といいます。

次に、利息の計算方法をご紹介します。

利息の計算方法

カードローンの契約時に設定された金利(実質年率)によって利息が発生し、元本と合わせて返済します。利息の金額は、次の式で計算可能です。

アイフルの利率は、実質年率です。実質年率とは、1年間借入をした場合の利率のことをいいます。つまり、借入残高×利率(実質年率)÷365日が1日の利息です。

それでは15万円を30日間、利率(実質年率)が18%で借入をした場合について考えてみましょう。

アイフルでは1円未満は切り捨てですので、利息は2,219円となります。したがって1万円返済した場合、2,219円が利息にあてられ、7,781円が元本にあてられます。

それでは次に、アイフルの返済期日の決め方について説明していきます。

完済の目途が立ったら〇〇すると良い

アイフルで完済の目途が立ったら、まずは借入残高を確認して、一括返済に必要な金額を把握したあと、一括返済を行います。

アイフルで一括返済をするとき、「一括返済はいつもの返済方法でできるの?」「千円未満の端数はATMで返済できないけど、どうしたらいいの?」と思う方も多いのではないでしょうか。

この章では、アイフルで一括返済をする方法と注意点についてまとめました。

まずは、残高の確認方法から紹介します。

残高の確認方法

アイフルの借入残高の確認方法には、以下の4つがあります。

- スマホアプリ

- 会員マイページ

- 会員専用ダイヤル

※0120-108-437(平日9:00~18:00) - ご利用明細

また提携先ATM(コンビニATM/銀行ATM)では、返済・借入の利用後に必ず明細が発行されますので、項目別に必ず確認するようにしましょう。

残高を確認して、アイフルで借り入れたお金の返済もあと少しになったら、最後の1回の返済方法が気になりますよね。

毎月の返済額と異なる金額の場合、返済方法がいつもの方法では損をしてしまうかもしれません。

それでは、アイフルで一括返済する際の返済方法について説明していきます。

一括返済

完済時の返済方法は、以下の2通りです。

- 振込

- 提携先ATM(コンビニATM/銀行ATM)

各返済方法の注意点を表にまとめたのでご覧ください。

| 返済方法 | 振込 | 提携先ATM(コンビニATM/銀行ATM) |

|---|---|---|

| 注意点 |

|

|

完済金額は、会員ページから確認することができます。一括返済の予定日によって返済金額が異なるので、予定日が変更になる場合は、問い合わせましょう。

次に、アイフルの完済時の端数の扱いについてご紹介します。

端数の扱いについて

提携先ATM(コンビニATM/銀行ATM)から入金するときは、千円単位のお取引となるので、3桁の端数分の残高は「無利息残高」になります。

「無利息残高」とは、利息を付けず、支払期限も設定しない残高として取り扱う金額です。

無利息でも放置せずに必ず返済することをお忘れなく。銀行振込にて返済し終えて、気持ちをすっきりさせましょう。

アイフルで完済金額より多く振り込んだ場合、振込で返金してもらうことができます。

「予定より多く返済したからいいや」と思っていても、損しているのは事実です。

返済するために頑張って集めたお金ですから、たとえ数百円でも、返金手続きをして返金してもらいましょう。

それでは、繰上返済したいときの注意点について説明していきます。

繰上返済したいときの注意点

ボーナスや祝い金などの臨時収入が入ったら、「返済期日まで日はあるけど、繰り上げ返済したい」と思うこともありますよね。

アイフルの利息は日割り計算のため、返済金額が毎日変わります。1日でも早く多く返済しておくと、完済までの期間や利息を圧縮できるので、気持ちにも余裕が生まれます。

繰上返済にはメリットが多くありますが、思わぬリスクに見舞われることも。

繰上返済のリスクとして、以下のケースがあります。

- 繰上返済でまとまった額を返済したため、予想外の出費に対応できなかった

- お支払い口座の貯金で繰上返済したために、次回の約定返済分が不足してしまった

- 臨時収入がまだ手元にない段階で繰上返済をしてしまい、繰上返済後に現金の余裕がなくなってしまった

日常生活の最終手段としてカードローンを使用している方は、追加で借りられる限度額が少ないと、必要な場面で困ってしまうかもしれません。

臨時収入が入った際、大切な場面で十分な借入ができるよう、利用限度額を確保することで、いざというときに備えることができます。

繰上返済を考えている場合は、臨時収入が確認できた時点で、自分の返済方法に合っているか検討してみてください。

繰上返済は必ずしなければいけない方法ではないので、無理のない範囲で返済額と返済日を決めましょう。

返済が遅れそうならアイフルにまず連絡がおすすめ

アイフルで借入をしている以上は返済義務が生じています。もしも期日までに返済されなかった場合は、延滞または滞納となります。

滞納しそうと分かった時点で、以下2点のどちらかの対応をしてください。

- 会員専用ダイヤルに電話で相談

- 返済期日の変更手続き

それでは順にご紹介します。

会員専用ダイヤルに電話で相談

アイフルで返済期日を変更したいときには、アイフルに電話をかけて相談するのが最も確実です。

返済期日までに支払いができない理由と、返済期日の具体的な日程をオペレーターに伝えると、返済期日を延長してもらえる可能性があります。

何らかの事情でアイフルへの返済が難しい場合には、連絡が来るのを待つのではなく、自分から事前に相談をしましょう。

(平日9:00〜18:00)

返済期日の変更手続き

やむを得ない事情でアイフルの 返済期日に間に合わず、返済期日を一時的に変更したいときには、電話以外にも以下の方法があります。

- WEB

- アプリ

それではアイフルの返済期日の変更方法を、順番に確認していきます。

WEB

アイフルの毎月の約定返済日をWEBで変更したい場合、会員ログインから会員メニューの<お支払い日(約定日)変更>から返済期日変更の申し込みができます。

アイフルの返済日まで余裕があり、一時的に返済日を変更したい場合は、アイフルの会員ログインから会員メニューの<次回返済期日の変更(猶予)>から変更手続きをしましょう。

ネットに接続できる環境が整っていれば、アイフルのお支払い日の変更手続きがどこでも可能です。

アプリ

WEBと同様に、アプリの会員ページでも返済日の変更が可能です。

Webとアプリでは、反映に時間がかかることがあるので、3~5営業日経っても反映されていない場合は、直接問い合わせるほうがよいでしょう。

アイフルの返済期日の変更手続き・返済期日遅延の連絡は、できるだけ早く自分から行ってください。

返済が遅れることによる5つのリスク

アイフルで返済期日の滞納前に対応が間に合わず、カードローンの返済を滞納した場合、どのようなリスクがあるのでしょうか。

アイフルを滞納した時のリスクは以下の通りです。

- 信用情報機関に記録される

- アイフルからの信用度が落ちる

- 期日以降は、返済するまで新たな借入ができなくなる

- 遅延損害利率が適用される

- アイフルから連絡がある

信用情報機関に記録される

アイフルでカードローンの返済が滞納した事実は、信用情報機関に記録されます。信用情報機関に記録されるとどのようなことが起こるのでしょうか。

新たにローンを組む場合や、何らかの割賦払いの契約を行う際には信用情報機関に照会がかけられます。

消費者金融で滞納した履歴が、信用情報機関に記録されていると、審査が通らなくなる可能性があるのです。

アイフルからの信用度が落ちる

消費者金融で滞納した記録が信用情報機関にあることで、アイフルからの信用が落ちてしまいます。

すると、再契約の際に審査が通らない、増額申請が通りにくくなる、など審査に影響を及ぼします。

期日以降は、返済するまで新たな借入ができなくなる

カードローンは限度額の範囲内までなら、完済していなくても追加で融資を受けることができますが、返済遅れを起こしてしまうと、ご利用限度額に余裕がある場合でも、返済期日後の追加融資ができなくなります。

遅延損害利率が適用される

さらに、遅延損害利率が適用され、遅れた日数に応じて遅延損害金が発生します。遅延損害金の計算方法は以下の式で求められます。

アイフルの遅延損害利率(実質年率)は20%です。例えば、30万円を借りていて、返済を30日遅れてしまったとすると、

つまり、4,931円の遅延損害金が発生してしまうのです。

遅延損害金は、滞納期間が短いほど少なく済みます。遅れていることに気づいたときに、すぐに支払いましょう。

アイフルから連絡がある

返済期日を過ぎた場合のアイフルの対応は、以下の1~4の手順で行われます。

- メールやSMSによる連絡

SMS(ショートメッセージ)またはメールで期日を過ぎた連絡があります。 - 電話や書面で連絡

SMSやメールの連絡を無視すると、電話や書面の郵送で連絡があります。 - 状況次第で一括請求

さらに支払いが行われないと、状況次第では借入金残高および遅延損害金の一括請求が行われます。 - 裁判などの法的手続き

一括請求にも応じない場合は、最終的に裁判などの法的手続きに進みます。

アイフルでは、督促を目的として自宅や勤務先へ誰かが来ることはありません。

しかし、信用情報に傷をつけないためにも、早めの相談と対応を心がけましょう。

返済の目途がたたずどうにもなくなってしまったら、弁護士などの専門家に相談する必要があります。

もし返済が遅れてしてしまった場合は、気づいた時点で必ず自分から専用ダイヤルに電話をしてください。

万が一電話がかかってきた場合には無視せず出るか、必ず折り返すようにしましょう。

返済を滞納しないために返済日を管理しよう

アイフルの返済を遅らせないためには、返済期日の管理を怠らないことが大切です。

アイフルの返済日を管理するポイントとして、会員ページで確認する方法と、aiメールサービスを利用する2つの方法があります。

それぞれどのように確認できるのか、詳しく見ていききましょう。

会員ページで確認

アイフルの返済日と返済金額は、会員のマイページで確認することができます。

アイフルで繰上返済をすると、次回の返済日を忘れたり間違える可能性があるので、会員ページですぐに確認できるのは嬉しい機能ですね。

aiメールサービス

aiメールサービスとは、アイフルの返済期日を事前にメールでお知らせしてくれる便利なメールサービスのこと。

送信は月に1~2回程度で、証明書の提出の連絡もあります。

会員専用の無料サービスで、会員サービスから登録可能です。

まとめ

アイフルの返済方法には、スマホアプリ、提携先ATM、コンビニ、口座振替、振込の5種類があり、それぞれに特徴があります。

アイフルの返済にはアイフルの利用者が返済しやすいよう、豊富な選択肢が用意されているので、自分の環境や状況に適した方法で計画的に返済しましょう。

支払期日ごとの返済期日と利息計算は面倒に思われがちですが、返済の仕組みを理解し、計算式を活用することで、毎月の負担を減らしたり、返済回数を短くすることができます。

返済期日を忘れないよう、アイフルの会員ページやaiメールサービスを積極的に利用して、返済の管理を怠らないことが大切です。

もし返済が遅れる場合は、必ず遅れることがわかった時点で、アイフルに電話で相談してください。

この記事が、みなさまの返済計画を立てる助けになれれば幸いです。