プロミスで限度額を増額する方法とは?増額審査を通過するためのコツを解説

更新日:2024/04/09

プロミスの利用中、「利用限度額以上のお金が早急に必要!」という事態に陥ってしまったら…あなたはどうしますか?

他の金融会社の申し込みを一から行うのはめんどうだし、なによりその時間がもったいないですよね!

そんなときのオススメは、プロミスの増額審査に申し込むことです。

旅行中に資金が足りなくなったとき、真夏にエアコンが壊れて買い換えたいけど資金が足りないときなど、予想外の出費はいつ発生するかわかりません。

プロミスなら、最短即日で利用限度額の増額が完了するので心強いですね。

しかし、増額審査といえば「審査通過のハードルが高そう」「書類提出の手続きが面倒臭そう」といったマイナスイメージが強いかもしれません。

この記事では、そんな不安要素もあわせて徹底解説いたします!

今日から心がけるべき増額審査通過のポイント、利用限度額の増額方法について説明していきます。

増額審査はプロミスの利用限度額を上げる審査

増額審査とは、利用限度額引き上げのための審査のことです。

カードローンの初回審査時に設定していた金額では資金が足りなくなった場合などに、増額審査を申し込みます。

無事審査に通過すれば利用限度額が引き上げられるため、これまでより多額の借入ができるようになります。

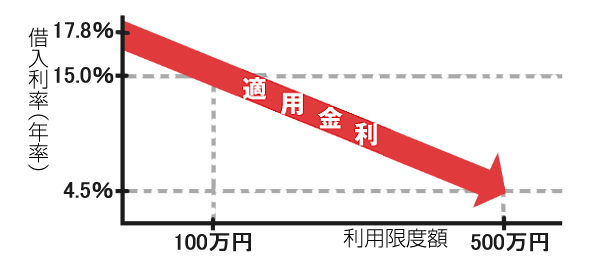

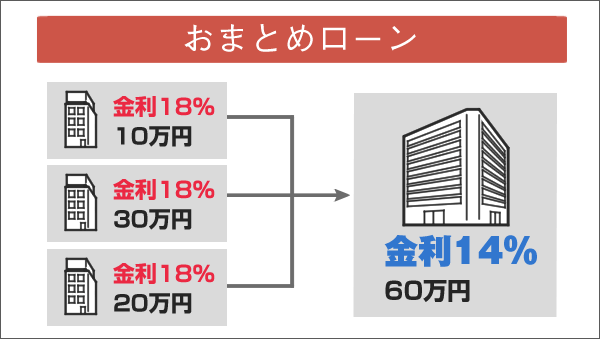

利用限度額を引き上げるメリットは、第一にたくさんのお金が借りられるということがありますが、その他にも、金利を低くおさえられる可能性があるというメリットもあります。

プロミスの金利の増減イメージ

しかし、増額審査を申し込んだからといって必ずしも利用限度額が増えるわけではありませんし、場合によっては利用限度額が減ってしまうこともあります。

なぜ増額審査を受けて利用限度額が減額される可能性があるのか、その謎についてはのちほど詳しくご説明します。

ところで、プロミスフリーキャッシングの商品概要にあるご融資額とご契約額という言葉の違いを皆さんはご存知でしょうか。

ご融資額というのは、プロミスが定めた融資限度額のこと。

利用者の条件に関わらず、プロミスのフリーキャッシングが利用者一人に対して融資できる最高金額を意味します。

いっぽうでご契約額というのは、その融資限度額の範囲内で、プロミスが利用者一人ひとりの返済能力を見極めて決定する利用限度額のことを意味します。

くり返しになりますが、増額審査とは、融資額ではなく個人の契約額引き上げのためのものだということをしっかり覚えておきましょう。

利用限度額は、申込者の収入が安定しているかどうか、過去にクレジットやローンなどの滞納履歴がないかどうか、などを基準にプロミスが利用者ごとに個別に決定していきます。

そのため、利用限度額は利用者によってそれぞれ金額が上下します。

利用者の雇用形態が正社員であれば、収入も立場も安定しているため利用限度額は高くなります。

一方で利用者の雇用形態がアルバイトやパートであれば、収入も立場も不安定なため利用限度額は低くなる傾向にあります。

多くの場合、アルバイトやパートの場合には5~10万円程度が利用限度額となることが多いようです。

融資限度額は、プロミスの場合最大500万円に設定されており、大手消費者金融の中では最も少ない金額になっています。

カードローンの融資限度額比較

各消費者金融のカードローンの融資限度額をまとめました。

下の表をご覧ください。

| 金融機関/商品名 | 限度額 |

|---|---|

| プロミス | 500万円 |

| アコム | 800万円 |

| SMBCモビット | 800万円 |

| アイフル | 800万円 |

しかし、消費者金融では、総量規制により、利用者の年収の3分の1を超える金額を貸し付けてはいけないと決まっています。

ですから、例えば年収300万円の人が消費者金融から融資を受ける場合、プロミスで借りようとも、アコムで借りようとも、借入限度額は100万円なのです。

表でみるとアコムやSMBCモビットは消費者金融の中でも融資限度額が800万円と高く、一見多額の融資を受けられそうに思えますが、実際に500万円以上借入できる人というのはそういません。

プロミスで500万円の融資を受けるためには年収が1,500万円以上あることが最低条件になりますし、アコムやSMBCモビットで800万円の融資を受けるには、最低でも年収が2,400万円ないといけないからです。

結局、融資限度額というのは、あってないような決まりごとだと言えるでしょう。

プロミス増額審査の審査基準

プロミスに限らず、カードローンの増額には2つのパターンがあるのをご存知ですか?

- 金融機関から増額案内が来る

- 自分から増額審査を申込む

まず一つめは、プロミスフリーキャッシングの優良利用者に対して、プロミスの方から増額審査お誘い電話をかけてくる、というパターン。

増額案内の電話はこのような人にかかってくる

- プロミスと契約して1年以上経つ人(借入の有無に関わらず)

- プロミスで半年以上借入を行っている人

- 直近3~6ヶ月の間、プロミスで返済滞納をしていない人

ご紹介した3つの条件はプロミスが公表しているものではありませんが、口コミなどの情報から、こういった条件にあてはまる方に増額審査の案内がくる傾向にあると考えられます。

この3条件にあてはまる人に増額審査の案内がくるということは、つまり、この3条件のいずれも満たしていない人は、増額審査を通過できる可能性が低いといえるでしょう。

続いて二つめ、自分から増額審査をお願いするパターンです。

増額審査が通過するかどうかの基準は、契約時の審査とは少し異なっているようです。

- プロミスと契約して1年以上経つかどうか(借入の有無に関わらず)

- 契約時よりも雇用形態が向上しているか

- 収入は安定しているか(初回契約時より増加しているか)

- 過去の借入実績と返済実績は優れているか

- プロミス以外の金融機関で返済滞納していないか

増額審査の時に重視されるのは、ズバリ「信用」と「返済能力」です。

プロミスとのきちんとした付き合いが長い人はやはり信用が高いため、増額審査の際にも有利だと考えられます。

また、上場企業などの右肩上がりの会社の正社員や、勤務先の倒産の心配がない公務員などは、長期的な収入の安定が見込まれますから、金融機関への印象が良いとされるのが一般的。

対して、毎月の収入が一定ではない自営業者や、リストラされるリスクの高い派遣社員や契約社員・アルバイト・パートといった雇用形態で働く方は、将来の収入が保証されません。

ですので、貸付側からすると少しでも安定している職業や雇用形態であることが望ましいと考えられます。

もちろん収入も、初回借入時より増えているに越したことはありません。

また、直近3~6ヶ月の借入実績・返済実績だけでなく、それ以前の実績も良いほうがもちろん印象は良いでしょう。

加えて重要なのが、プロミス以外の金融機関で返済滞納していないかどうかということです。

新しく借入するのは今借りてるお金をちゃんと返してから、というのは当たり前ですよね。

でも、どうしてほかの金融機関での返済状況がプロミスにわかるのか?

それは、私たちの借入・返済状況などが全部詰まっている「信用情報」というものの存在に関係しています。

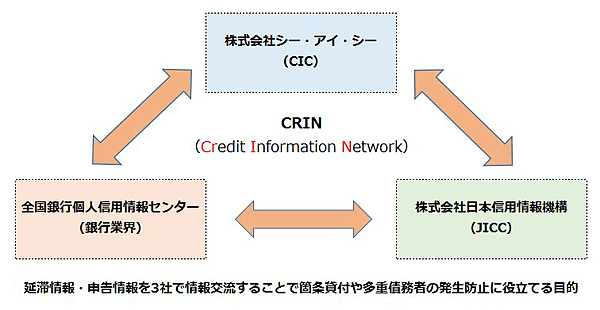

私たち国民の金融に関する信用情報は、株式会社シー・アイ・シー、JICC(日本信用情報機構)、全国銀行協会(全銀協)のいずれの信用情報機関によって管理されています。

この3機関のうち、CICやJICCはクレジットカード・信販・消費者金融系の情報を、全国銀行協会(全銀協)は銀行系の情報をそれぞれ保管しています。

しかし、CIC・JICC・全銀協の3機関は、CRINという信用情報交流ネットワークにより情報共有をしています。

それにより、例えば消費者金融で長期返済滞納をしていた場合には、その事故情報はCICや全銀協にも共有されている可能性があります。

ですので、プロミス以外の金融機関で返済滞納などをした経験がある場合には、その事故情報がプロミスに届き、審査にマイナス影響を及ぼす恐れがあるということを認識しておきましょう。

プロミスの増額審査に通過のためできること

増額審査に通過するためには、利用者は日ごろから正しくカードローンを利用して、プロミスに信用してもらわなければなりません。

信用力を上げるための5つのこと

信用力をあげるために利用者が心がけるべき5つのことは以下の通りです。

- 返済を滞納しない

- プロミスからの電話には必ず対応する

- 氏名や住所など基本情報に変更があればその都度連絡する

- 増額審査の際には用途を述べる

- むやみに他社からの借り入れを増やさない

【1】返済を滞納しない

まず第一に、基本は絶対に返済を滞納しないことです。

返済の滞納は、審査落ちに最も影響するマイナスポイントといってもよいでしょう。

とはいっても、返済を滞納しても、プロミスはヤミ金ではないので自宅に怖い男の人が借金取り立てにくる、などということはありません。

ですから、仮に返済が遅れてしまっても、最終的にきちんと返済しさえすれば、その時は問題ないように思うでしょう。

しかし、返済滞納の情報は約5年もの間事故情報として信用機関に記録され続けますので、約5年の間は色々なことに制約が生まれてしまいます。

例えば、事故情報が残っている間は、増額審査に通らないという問題以外にも、住宅ローンやマイカーローンを組めないなどのトラブルがおきます。

第一に返済は滞納しないということを心がけましょう。

万が一、やむを得ない事情で延滞せざるを得ない場合は返済日の前に必ずプロミスに返済が遅れる旨を連絡しましょう。

事前に連絡していた場合、利用者の事情を考慮してプロミスが返済日を伸ばしてくれる可能性もあります。

また、返済日を伸ばしてもらえなかったとしても、事前連絡をするという行為は、利用者の信用にも繋がります。

事前連絡ができなかった場合には、事後であっても気づいた時点ですぐに連絡を入れることが大切です。

【2】プロミスからの電話には必ず対応する

プロミスから利用者に、サービスの案内の電話や確認の電話がかかってくることがありますが、この電話には必ず出るようにしましょう。

電話を貰ったときにすぐ出られなかった場合には、必ず後でかけ直すようにしましょう。

プロミスの利用者はプロミスのお客様ですが、プロミスからお金を貸してもらっているという認識を忘れてはいけません。

サービスの案内にも、確認の電話にも、逐一対応することで、プロミスに好印象を持ってもらいましょう。

【3】氏名や住所など基本情報に変更があればその都度連絡する

結婚で氏名が変わったり、引越しで住所が変わった場合には、その都度自発的にプロミスに連絡を入れましょう。

プロミスから確認の電話を受けてから「実は半年前から一人暮らしを初めまして・・・」と応えるのでは印象がよくありません。

もしかしたら「プロミスを騙していた」と誤解されるかもしれません。

個人情報が変わった時には、忘れずに以下の方法から報告しておきましょう。

- プロミスコール(0120-24-0365)

- 無人契約機

- 会員ページ

- 郵送(プロミスATMに変更ハガキが設置されている)

また、年収が増減したり、勤務先が変わったときには、収入証明書を提出することをおすすめします。

これは義務ではありませんが、自ら収入証明書を提出すれば、利用者がプロミスへの誠実な対応を心がけているのだとアピールするポイントになります。

【4】増額審査の際には用途を述べる

増額審査を受ける際には、資金用途を明確にしておきましょう。

旅行の資金や学費など、増額を希望する明確な理由を伝えることで、「私は散財するためにお金を借りるのではありません」とアピールできます。

虚偽の報告はもちろんいけませんが、増額審査の際にはきちんとした用途を伝えることが好印象に繋がるでしょう。

【5】むやみに他社からの借り入れを増やさない

他社からの借入件数・借入総額が多いと、増額審査で不利になってしまいます。

「この人は、よく考えずにその場しのぎでどんどんお金を借りている」とみなされてしまうからです。

むやみな借入は、利用者の返済負担を重くするだけではなく、審査通過率や信用の低下にもつながるので避けるようにしましょう。

プロミスの限度額の増額は電話かネットから最短即日完了

実際にプロミスで利用限度額の増額審査を受けるには、どのような手続きを踏めばよいのでしょうか。

増額審査の申請は、プロミスの店舗に来店しなくてもインターネットやプロミスコールから行えます。

インターネットで増額審査を申請する手順

- 会員サービスの<限度額変更申込>をクリック

- 希望限度額と希望連絡先、連絡先電話番号を入力して申請

- 指定した電話番号にプロミスから具体的な手続き方法の案内電話がくる

- 電話内容に応じて手続きをふむことで、審査が開始される

インターネットからの申込は24時間受付可能(土日祝含む)で、プロミスコールからの申込は9時00分~21時00分(土日祝含む)の間に受け付けています。

申請を終えたのちに、実際の審査が行われるのは平日9時00分~18時00分の間で、審査は最短即日で完了します。

仮に増額審査の申請を平日に行えば、申請から利用限度額の増額までが最短1日で行われるということですね。

希望限度額が高い際には収入証明書を用意する

貸金業法により、借入限度額が50万円を超える場合、または、プロミスと他社の借入額の合計が100万円を超える場合には、収入証明書の提出が義務付けられています。

収入証明書には最新の源泉徴収表、最新の確定申告書、直近2ヶ月の給与明細書(賞与がある人は直近1年分の賞与明細書も併せて)などが該当します。

収入証明書を提出する際には、書類に記載されているマイナンバーがプロミスの担当者に見えないように加工することを忘れないでください。

増額審査に際して必要な書類は、収入証明書以外には特にありません。

増額審査でも在籍確認はある

プロミスとはじめて契約を結ぶ時には、審査に際して勤務先に在籍確認が行われます。

一方で、増額審査を受ける際には、原則あらためて在籍確認が行われることはありません。

しかし、これまでにカードローン返済を滞納した経験があったり、信用情報に事故情報が残るような問題を起こしていれば、例外的に在籍確認が行われるケースがあることは否めません。

他にも、プロミス利用中に職場を移っていたにもかかわらずプロミスにその旨を申告していない場合も、信用力が疑われ、在籍確認されると考えられます。

もし、返済能力を疑われるような行為に心当たりのある方は、「増額審査時に在籍確認の電話があるかも」と心の準備をしておいてほうが良いでしょう。

増額審査で減額されることも!?

増額審査を受けると、大抵の場合、以下のいずれかの結果になります。

- 希望の利用限度額まで増額される

- 希望の利用限度額には届かないが増額される

- 増額審査に落ちて増額されない

もし増額審査に落ちた場合、利用限度額が増額されないどころか利用限度額を減額される、あるいはカードの利用停止処分を受けるケースもありますので注意が必要です。

利用限度額が減額される・カードの利用が停止される要因

利用限度額が減額されたり、カードの利用が停止されたりする要因は以下の4つです。

- 借入実績・返済実績があまりにも悪かった

- 年収・職業などの基本情報が変わっていたのに申請していなかった

- 前回の審査の際に年収・職業などの基本情報を偽っていたことが発覚した

- 一人暮らし・結婚などで債務者の出費が増えた

など

利用者の返済能力がないと判断されたり、一人暮らしや結婚・出産などにより利用者の出費が増えた場合、利用限度額減額・カードの利用が停止される恐れがあります。

ただし、減額や利用停止されるにはきちんとした理由があります。

ですから、実績にマイナス要素がなく、基本情報をきちんと報告していた人が、出費が増えたわけでも年収が減ったわけでもないのに利用限度額を下げられたり、カードを停止されることはありません。

くれぐれも、借金の滞納と基本情報が変更した時の申請忘れには注意しましょう。

もし、信用情報に自信がないという場合には、CIC・JICC・全銀協などに信用情報の開示を申請して、事故情報が登録されていないか確認してから増額審査を受けられることをおすすめします。

信用情報は500円~1,000円の手数料で開示でき、任意代理人に開示手続きを委任することも可能です。

プロミスの増額審査に落ちた時の資金調達法

「返済滞納の経験があるから、増額審査は受かりそうにない・・・」

そのような方は、プロミス以外の金融機関と新たに契約を結び、融資を受けることでその場を乗り切りましょう。

急ぎの場合には、即日融資可能なアイフルやアコムで資金調達するのがおすすめです。

借入限度額50万円以下、またはプロミスと併せた借入合計額が100万円以下で済むという場合には、プロミスを増額するよりもアイフルに申し込む方がスムーズに借り入れられます。

アイフルは最短18分融資も可能なうえに、初回契約時は最大30日間の無利息サービスもあるので、お得に利用できますよ。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円※ | 年3.0%~18.0% | 最短18分 | 最短18分 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

- アイフル

がおすすめな方 - アイフル

が不向きな方

- 20代・30代の方

- 誰にもバレずに借りたい方

- 今すぐお金を借りたい方

- 在籍確認されたくない方

- 無利息期間を活用したい方

※当社のご利用限度額が50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要。

※お申込み時間や審査状況によりご希望に添えない場合があります。

アイフルの審査について詳しくは、以下の記事をご確認ください。

すでに複数社から借り入れている方がプロミス増額までにすべきこと

「プロミスからは限度額いっぱい借りてしまっているし、ほかにも3社からの借入が…」

残念ながら、そういった方がプロミスの増額審査に通過するのは非常に厳しいと考えられます。

増額できないどころか、下手をすれば現在の利用限度額を引き下げられてしまう可能性も…。

すでに複数社から借り入れている方には、おまとめローンを組むことをおすすめします。

おまとめローンとは、複数社からの借り入れを一社でまとめて借り換え、返済日の管理や金利面での負担を軽くできる可能性のある手段です。

増額や他社からの借入ができないということは、金融機関があなたの返済能力に少なからず限界を感じているということ。

つまり、「これ以上お金を貸すと利用者が返済できなくなり、債務整理や自己破産といった手段をとらざるを得なくなるかもしれない」と判断されているのです。

まずは、今ある借金を返すことに専念しましょう。

また「増額も他社借入もできないけど、どうしても今お金が必要!」という場合には、カードローンではなくクレジットカードのキャッシング枠を使うという方法もあります。

カードローンに比べて限度額は低めですし、必ずしも審査に通るとは言い切れませんが、とにかく現状をなんとかしのぎたい場合、試してみる価値はあるといえます。

まとめ

プロミスなら、はじめての契約時に設定された限度額を、後から増額できます。

ただし増額には審査があり、審査によっては限度額が下がってしまうことも・・・。

プロミスでの増額審査について、不安なことがあればプロミスコールへ問い合わせてみてください。

プロミスコールでは、自分がどの程度利用限度額の増額ができそうかなどの相談にものってもらえます。

プロミスの増額審査は対応が早く、来店不要で手軽です。

ぜひこの記事で紹介した内容に注意して増額審査をしてみてください。

プロミス

- 原則電話の

在籍確認なし - 郵送物なし

- お借入診断あり

- 土日祝

も対応 - 無利息期間

サービス - パート・アルバイトOK

- アプリで

借り入れ - WEB完結

対応

- 原則として勤務先に電話連絡なし※2

- 最短3分融資で借りられる※お申込み時間や審査によりご希望に添えない場合がございます。

- 原則24時間365日対応の「瞬フリ」で約200の銀行に最短10秒振込

初回契約なら借入から30日間無利息

今日中に借りたいならあと 00時間00分00秒- プロミス

がおすすめな方 - プロミス

が不向きな方

- 審査通過に不安がある方

- 在籍確認電話を避けたい方

- 最短3分で借りたい方※

- 本審査前に借入額を知りたい方

- 無利息期間を活用したい方

※1 限度額50万円以内なら収入証明書不要※2 原則電話による在籍確認なし。※お申し込み時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。 ※高校生(定時制高校生含む)はお申し込みできません。※18、19歳の方は契約にいたりづらい可能性があります。